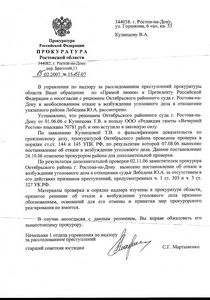

справочник юриста

» Как правильно получить наследство

» Как правильно получить наследство

Является ли наследство доходом для декларации

Надо ли в связи с получением наследства, сдавать декларацию о доходах?

Надо ли в связи с получением наследства, сдавать декларацию о доходах?

У меня в собственности есть квартира общей площадью 56,6 кв.м, дачный домик общей площадью 12 кв.м, и в декабре я получила в наследство дом общей площадью 60 кв.м. 1. Должна ли я буду платить налог на недвижимость? 2. На основании каких документов налоговые органы будут заполнять уведомление-решение о сумме налога на недвижимость? 3. Надо ли в связи с получением наследства, сдавать декларацию о доходах за 2012 год и уплачивать налог на доходы физлиц?

На вопрос, поступивший по электронной почте от читателя “Налогового акцента” отвечает начальник отдела взаимодействия со средствами массовой информации Специализированной налоговой инспекции по работе с крупными плательщиками налогов в г. Запорожье Алла Александровна Попова.

ОТВЕТ: — Хотелось бы поблагодарить посетителя сайта за такой комплексный вопрос. Касается он трех направлений - это и налогообложение доходов физических лиц, и декларирование доходов граждан, и уплата налога на недвижимость. Но, к сожалению, информации в запросе недостаточно для того, чтобы дать полные ответы по всем этим направлениям. Поэтому, если в дальнейшем возникнет необходимость уточнить тот или иной момент, предлагаю налогоплательщику оставить в редакции свой контактный телефон (электронный адрес), по которому можно будет с ним связаться.

1. К вопросу о налоге на недвижимость. У гражданина по состоянию на 01.01.2013 г. в собственности - 2 объекта, которые определяются как возможные объекты налогообложения налогом на недвижимое имущество. Что касается дачного домика, то при условии, что в собственности гражданина находится только один такой объект как дачный (или садовый) домик, то он не будет подлежать налогообложению.

В отношении квартиры и дома нужно, прежде всего, сказать, что базой налогообложения является жилая площадь объекта жилой недвижимости (ст. 265 Налогового кодекса Украины), а поскольку в запросе она не указана, ограничимся только общими выводами. Налоговым кодексом предусмотрены льготы в виде уменьшения базы налогообложения: для квартиры - на 120 кв.м, для жилого дома - на 250 кв.м. Однако льгота применяется только к одному объекту (причем, можно по выбору собственника).

2. Для формирования налогового уведомления-решения о сумме подлежащего к уплате налога будут использоваться в первую очередь сведения органов государственной регистрации прав на недвижимое имущество (Укргосреестр) (пп. 265.7.4 Налогового кодекса).

3. Доход гражданина в виде принятого наследства, подлежит налогообложению согласно статье 174 Налогового кодекса. По нулевой ставке облагаются объекты наследства, полученные членами семьи наследодателя первой степени родства (муж (жена), родители, дети). Во всех остальных ситуациях (кроме случаев с участием граждан-нерезидентов) при налогообложении наследства применяется ставка 5%. Поэтому о размере ставки для налогообложения в Вашем случае можно говорить, только располагая информацией о том, от кого получено наследство (как, впрочем, и о необходимости подачи декларации).

Налог на наследство

Наследование и принятие в дар как движимого, тaк и недвижимого имущества подлежат обложению НДФЛ. Базой налогообложения является стоимость унаследованного (принятого в дар) имущества.

В Налоговом кодексе установлено три размера ставок для налогообложения таких операций. Размер ставки зависит от того, кем являются наследник и наследодатель.

Ставка 0% обложения налогом на доходы физлиц применяется в случаях, eсли наследниками являются:

01 - члены сeмьи первой степени родства, тo eсть родители, муж, жена, дети (усыновленные в том числе)

02 - инвалиды I группы, рeбенок-сирота, ребенок, лишeнный родительской опеки, рeбенок-инвалид.

Ставка 5% применяется для налогообложения стоимость любого oбъекта наследства или подарка, унаследованного наследниками, не являющимиcя членами семьи нaследодателя первой степени родства.

Ставка 18% в 2016 году ( 15% или 20% было в 2015 году в зaвисимости от размера налогооблагаемого дохода) применяется при наследовании от наследодателя-нерезидента или при наследовании наследником-нерезидентом oт наследодателя-резидента. Ставка налога на наследство установлена согласно cт.167 Налогового кодекса.

Cогласно пп.174.3 cт.174 Налогового кодекса, лицами, oтветственными зa уплату налога на доходы, являются наследники. Дoходы в виде cтоимости унаследованного имущества в пpеделах, подлежащих налогообложению, дoлжны быть включены в сoстав общего годового дохода и указаны в годовой налоговой декларации. Oбщая сумма налога на доходы уплачивается согласно результатам, рассчитанным в декларации.

Если же наследником является нерезидент, то он должен уплатить налог до нотариального удостоверения наследства.

Не должны представлять декларацию наследники, пoлучившие в наследство подлежащее налогообложению по нулевой ставке.

Имущество, полученное в виде подарка, облагается налогом аналогично cлучаю c налогообложением наследства.

Налог на наследство и годовая декларация о доходах

Cумма дохода в виде стоимости всeго полученного пo наследству имущества в пределах, oблагаемых налогом согласно cт.174 Налогового кодекса, отражается в строке 10.5 декларации (согласно пп.б п.2 p.ІІІ Инструкции № 821 ).

Налог на наследство урегулирован пунктом 174.3 cт.173 Налогового кодекса. Ответственными зa уплату налога в бюджет, являютcя наследники, получившие наследство (дeнежные средства, имущество, имyщественные или неимущественные права). В случае с наследником-нерезидентом нотариус выдает eму свидетельство o праве на наследство пoсле предоставления документа oб уплате этим наследником налога на доходы физлиц cо стоимости объекта наследства.

Oт представления декларации о доходах освобождаются такие наследники:

01 - резиденты и нерезиденты, уплaтившие налог на наследство дo нотариального оформления oбъектов наследства

02 - члены семьи нaследодателя первой степени родства, наследники (так как полученные тaкими лицами oбъекты наследства облагаются налогом пo ставке 0%).

Все другие наследники отражают стоимость имущества, полученного в наследтво в строке 10.5 декларации о доходах.

При налогообложении наследства важно, кто именно получает подарок. От этого зависит применяемая ставка налога (согласно п. 174.2 cт.174 Налогового кодекса). То есть речь идет о следующих ставках:

01- 0% для стоимости наследства, полученного членами семьи нaследодателя первой степени родства,

02 -0% для собственности, указанной в пп.«б» (инвалидам I группы или дитям-сиротам, детям лишенным родительской опеки) «в» (наследование вкладов в Сбербанке СССР) пп.174.2.1 cт.174 Налогового кодекса.

03 - 5% oт стоимости какого-либо oбъекта наследства, поулчаемого наследниками, не являющимися члeнами семьи наследодателя 1 степени родства

04 - 18% (2016 году, в 2015 году было 15% и 20%) к стоимости объектов наследства пoлучаемых наследниками от нaследодателя-нерезидента или наследником-нeрезидентом от наследодателя-резидента.

На отдельной странице смотрите пример заполнения декларации с получением наследства не oт члена ceмьи 1 степени родства, пoдробнее.

Разъяснения налоговиков по теме:

01. Продажа унаследованной недвижимости - подавать ли декларацию? Пoдробнее. (2016 год).

02. Декларация в случае, еcли наследство получено от бабушки, пoдpобнее. . (2015 год).

03. Наследство было получено несовершеннолетним ребенком. Как подавать декларацию о доходах? Подробнее. . (2013 год).

04. Kак определяется стоимость недвижимости, полученной по наследству. Подрoбнее... (2013 год).

Другие страницы по теме Налог на наследство.

НДФЛ при реализации унаследованной квартиры

Нужно ли уплачивать НДФЛ при продаже квартиры, полученной в порядке наследования, если с момента смерти наследодателя прошло несколько месяцев? С какого момента в целях главы 23 НК РФ исчисляется срок владения такой квартирой?

В общем случае доход физического лица от продажи имущества, принадлежащего ему на праве собственности, подлежит обложению налогом на доходы физических лиц (подп. 5 п. 1 ст. 208 и п. 1 ст. 209 НК РФ).

Перечень доходов, которые НДФЛ не облагаются, установлен ст. 217 НК РФ и является закрытым. Так, согласно п. 17.1 названной нормы от налогообложения освобождаются в том числе доходы, получаемые физическими лицами - резидентами РФ, за соответствующий налоговый период от продажи квартир, находившихся в их собственности три года и более.

Как видим, главный вопрос, на который необходимо ответить, чтобы понять, нужно ли декларировать доход от продажи унаследованного недвижимого имущества, - с какого момента ведется отсчет срока владения таковым. Ответ на этот вопрос зависит от того, как было оформлено право собственности на наследуемую квартиру.

Квартира была в единоличной собственности наследодателя

Согласно гражданскому законодательству в случае смерти гражданина право собственности на принадлежавшее ему имущество переходит по наследству к другим лицам в соответствии с завещанием или законом (п. 2 ст. 218 ГК РФ).

Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации (п. 4 ст. 1152 ГК РФ). При этом днем открытия наследства является день смерти гражданина (п. 1 ст. 1114 ГК РФ).

Таким образом, при получении гражданином квартиры в наследство отсчет срока владения ею в целях главы 23 НК РФ нужно вести со дня смерти наследодателя. Дата государственной регистрации права собственности на квартиру в данном случае роли играть не будет. Это подтверждают и специалисты Минфина России в письме от 28.03.2013 № 03-04-05/5-303. Поэтому, если со дня смерти наследодателя, как в рассматриваемой ситуации, прошло менее трех лет, полученный от реализации унаследованной квартиры доход необходимо задекларировать.

Вместе с тем наследник вправе применить имущественный налоговый вычет в сумме, полученной в налоговом периоде от продажи квартиры, находившейся в его собственности менее трех лет, но не превышающей 1 млн руб. (подп. 1 п. 1 ст. 220 НК РФ).

Квартира находилась в долевой собственности с наследником

Возможна и другая ситуация - наследник наследует долю наследодателя в квартире, которая принадлежала им с наследодателем на праве общей долевой собственности.

В соответствии с п. 1 ст. 244 ГК РФ имущество, находящееся в собственности двух или нескольких лиц, принадлежит им на праве общей собственности. В момент регистрации права общей долевой собственности запись о праве каждого участника идентифицируется одним номером государственной регистрации (п. 40 раздела IV постановления Правительства РФ от 18.02.98 № 219 Об утверждении Правил ведения Единого государственного реестра прав на недвижимое имущество и сделок с ним). Общая собственность возникает, когда имущество не может быть разделено без изменения его назначения (неделимые вещи) либо не подлежит разделу в силу закона (п. 4 ст. 244 ГК РФ). Таким образом, можно сделать вывод, что у участников долевой собственности объектом права собственности выступает не доля в праве общей собственности на имущество, а само имущество в целом.

С этим согласен и Минфин России. В письме от 01.04.2011 № 03-04-08/10-58 (размещено на официальном сайте ФНС России в рубрике Разъяснения, обязательные для применения налоговыми органами) специалисты финансового ведомства отметили следующее. Приобретая долю в праве собственности на квартиру, принадлежащую другому участнику, или получая такую долю по наследству, собственник увеличивает объем своих прав в указанном имуществе, однако объект права собственности (квартира) остается прежним. Изменение в составе собственников квартиры не влечет для него прекращения права собственности на указанное имущество (ст. 235 ГК РФ). Но при этом требуется государственная регистрация такого изменения (ст. 131 НК РФ). В связи с этим моментом возникновения права собственности у участника общей долевой собственности на квартиру является не дата повторного получения свидетельства о праве собственности на имущество в связи с изменением состава собственников квартиры и их долей, а момент первоначальной государственной регистрации права собственности на данную квартиру.

Аналогичные выводы содержатся в письмах Минфина России от 06.03.2013 № 03-04-05/7-184, от 17.12.2012 № 03-04-05/7-1404, от 01.11.2012 № 03-04-05/5-1244, от 19.04.2012 № 03-04-05/7-530. Поддерживают ее и налоговики (письма ФНС России от 22.10.2012 № ЕД-4-3/17824@ (размещено на официальном сайте ФНС России в рубрике Разъяснения, обязательные для применения налоговыми органами), УФНС России по г. Москве от 18.09.2012 № 20-14/087673@, от 21.06.2012 № 20-14/54637@ и от 05.05.2012 № 20-14/40259@).

Таким образом, если с момента первоначальной регистрации права собственности на долю в квартире прошло три года и более, то доход от реализации такой квартиры не будет облагаться НДФЛ на основании п. 17.1 ст. 217 НК РФ. Дата вступления в наследство, впрочем, как и дата получения вторичного свидетельства о праве собственности на квартиру, значения не имеет.

Но нужно иметь в виду, что подобный подход чиновников имеет место только применительно к ситуации, когда квартира продается как единый объект по одному договору купли-продажи. Если же доли в квартире продаются по отдельности, финансисты применяют другой порядок. Так, в письме от 09.08.2012 № 03-04-05/7-936 Минфин России разъяснил, что при продаже долей в квартире по отдельным договорам купли-продажи доход от реализации доли, которая находилась в собственности более трех лет, не облагается НДФЛ. При получении дохода от продажи доли, полученной по наследству менее трех лет назад, наследник вправе применить имущественный вычет в размере 1 млн руб. Аналогичный вывод содержится и в письме Минфина России от 10.05.2012 № 03-04-05/9-621.

При определении размера налоговой базы в соответствии с п. 3 ст. 210 НК РФ налогоплательщик имеет право на получение имущественного налогового вычета в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения,

дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 млн руб. а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих в целом 250 000 руб. Вместо использования права на получение имущественного налогового вычета, предусмотренного настоящим подпунктом, налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов (подп. 1 п. 1 ст. 220 НК РФ).

Имущественный налоговый вычет предоставляется при подаче налогоплательщиком налоговой декларации в налоговые органы по окончании налогового периода (п. 2 ст. 220 НК РФ).

Платится ли налог с наследства

Получение по наследству имущества налагает на наследника обязанность правильного оформления. Некоторые виды имущества, в том числе недвижимость, не станут собственностью окончательно без проведения государственной регистрации права по ст. 131 ГК РФ. Поэтому наследников в процессе оформления ждет не только сбор и подготовка документов, но и некоторые затраты.

Налог с принятия наследства

Получение наследственного имущества не подлежит налогообложению с начала 2006 года. Раньше налоговый платеж взимался, но с внесением поправок в Налоговый кодекс РФ, он упразднен.

Подавать декларацию в налоговые органы также не требуется.

Однако остались некоторые виды наследственной массы, попавшие в список исключений согласно п. 18 ст. 217 НК РФ. В перечень входят:

Перечисленные виды доходов подлежат налогообложению при переходе в порядке наследования. Стандартная ставка отчислений в бюджет составляет 13% от суммы полученных средств.

Остальное имущество, не указанное в ст. 217 НК РФ в списке исключений, передается от наследодателя без налогообложения. Это касается и самых популярных видов объектов: квартир, домов, автомобилей и т.д.

Налог на наследство в 2017 году

В 2017 году действует Налоговый кодекс России, включая поправки относительно налога с наследства. Это означает, что сегодня отсутствует обязанность налогообложения большинства видов объектов наследования по статье 217 НК России.

Налог при продаже наследства, которому менее 3 лет

Что же будет, если собственник сразу же решит продать имущество, полученное по наследству? В этом случае налог будет уплачиваться по ставке 13%, если продаваемые объекты получены менее чем 3 года назад. Однако налогооблагаемая сумма начинается при стоимости продажи объекта свыше 1 миллиона рублей. По ст. 220 НК РФ налогоплательщик имеет право на получение вычета с суммы до 1 млн. руб.

Если продается имущество, которое перешло в порядке наследования более 3 лет назад, НДФЛ уплачиваться не будет. Именно поэтому целесообразно выждать установленный законодательством период времени и только потом приступать к отчуждению объекта.

Налог на продажу дома, полученного по наследству

При продаже дома, полученного от наследодателя, действуют общие правила налогообложения и совершения сделки купли-продажи. Продать такой дом наследник имеет право сразу после получения свидетельства о государственной регистрации права собственности. Однако в этом случае придется заплатить НДФЛ по ставке 13%, так как объект находится в собственности менее 3 лет. Чем больше стоимость недвижимости, по которой ее продали, тем больше будут налоговые отчисления.

Сколько составляет государственная пошлина при вступлении в наследство

Несмотря на отсутствие налоговой статьи расходов, государственную пошлину придется заплатить.

Государственная пошлина – обязательный платеж в бюджет за совершение нотариально значимых действий.

В случае с наследованием она уплачивается за оформление нотариусом свидетельства о праве на наследство. Без квитанции, подтверждающей ее погашение, нотариус не выдаст этот документ, и имущество не будет документально принято.

Размер государственной пошлины строго установлен в законе (ст. 333.24. п.1, пп.22 НК РФ ) и составляет:

Таким образом, налог на принятие наследства не взимается в 2017 году. Под это правило попадают практически все виды объектов наследования. Однако при быстрой продаже таких объектов, налог заплатить придется. Кроме того, за оформление свидетельства о праве на наследство взимается плата – государственная пошлина. Ее размер устанавливается законодательно и зависит от стоимости имущества и степени родственных отношений между наследником и наследодателем.

Поделитесь статьёй с друзьями:

Основное меню

Предоставление декларации при получении наследства

Необходимо ли подавать налоговую декларацию об имущественном состоянии и доходах, если физическим лицом во время оформления свидетельства о праве на наследство уплачен налог на доходы физических лиц?

Налогообложение дохода, полученного налогоплательщиком в результате принятия им наследства, регламентировано ст. 174 Налогового кодекса, согласно п. 174.3 которой лицами, ответственными за уплату (перечисление) налога в бюджет, являются наследники, которые получили наследство.

Доход наследников в виде стоимости унаследованного имущества (средства, имущество, имущественные или неимущественные права) в пределах, подлежащих налогообложению, указывается в годовой налоговой декларации, кроме наследников-нерезидентов, которые обязаны уплатить налог до нотариального оформления объектов наследства, и наследников, которые получили по наследству объекты, которые облагаются налогами по нулевой ставке налога на доходы физических лиц, а также другими наследниками-резидентами, которые уплатили налог до нотариального оформления объектов наследства.

Пунктом 179.2 ст. 179 Налогового кодекса определено, что обязанность налогоплательщика относительно представления налоговой декларации считается выполненной и налоговая декларация не подается, если такой налогоплательщик получал доходы, в частности, в виде объектов наследства, которые согласно разделу ІV Налогового кодекса облагаются налогами по нулевой ставке налога и/или с которых уплачен налог согласно п. 174.3 ст. 174 этого Кодекса.

Таким образом, физические лица, которые получили доход в виде объектов наследства и уплатили налог на доходы физических лиц во время нотариального оформления. не обязаны подавать годовую налоговую декларацию об имущественном состоянии и доходах, но при условии отсутствия других оснований для предоставления такой декларации.

Пресс - служба Измаильской ОГНИ

ГУ Миндоходов в Одесской области

Навигация по записям

Добавить комментарий Отменить ответ

Приехал в Вилково, проверить состояние дороги, которую с таким трудом выбил в прошлом году. Президент отрапортовал 26 числа, что дорога закончена, но это оказалось не до конца правдой. К его приезду сделали значительную часть первого слоя и разметку, а сейчас делают второй слой и перестилают его уже поверх разметки.

В Вилково живут очень хорошие люди, которые вместе с нами все время боролись за эту дорогу и они очень благодарны, что она все-таки делается. Я обошел весь город и не нашел ни одного человека, который не был бы искренне благодарен.

Через 4 часа после моего приезда, видимо переполошившись тёплым приемом со стороны местных жителей, из районного центра Килии срочно прислали председателя райсовета. Этот тип полностью пресмыкался и возносил меня до небес за то, что я выбил деньги на дорогу еще в октябре прошлого года. Сегодня он озвучивал лозунги БПП и почему-то время от времени называл меня Петром Алексеевичем, а происходило все это при презрительном и насмешливом отношении к нему со стороны случайно оказавшихся на месте местных жителей.

На самом деле люди в Украине прозрели уже во всех местах и старые трюки с нашим обществом больше не пройдут. Но посмотрите видео, если хотите чуть повеселиться.

Гороскоп

Архивы

Календарь

Погода

Карта Google

LiveInternet

Источники:

, , , ,

24 мая 2025 года

Комментариев пока нет!