справочник юриста

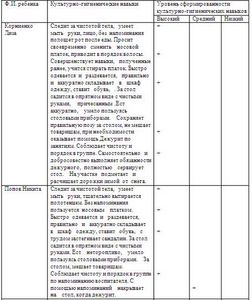

» Документы по наследству

» Документы по наследству

Налог на наследство по завещанию в рф

Налог на наследство квартиры по закону в России в 2016 году

Налоги на наследство по завещанию и по закону

Для кого отменен налог?

После вступления в силу закона N78ФЗ от 01. 07. 2005 года, который привнес существенные изменения в НК РФ, налог на наследство по завещанию и по закону на наследование квартиры не берется с наследников и родственников, как это было раньше.

Так, в пункте 18 статьи 217 НК РФ указываются четкие правила, гласящие, что за доходы, которые были получены от переданного имущества в наследство, оплачивать налог не нужно . Причем закон не выделяет степени родства или наследников определенной очереди, уравнивая их в правовых отношениях.

Кто должен платить налог?

В то же время законодатель одну оговорку. Закон делает исключение для лиц правопреемников или родственников, которые получают такой доход, как:

Вышеуказанные доли наследства облагаются налогом с учетом действующего законодательства. Наследники, которые имеют право на доходы умершего, полученные при создании научных работ, произведений, при каких-то изобретениях или при открытиях, для вступления в наследство обязаны заплатить НДФЛ в размере 13 процентов от общей оценки наследства.

Помимо вышеуказанных обстоятельств, исключение имеют наследственные правоотношения, возникшие раньше 2006 года. Таким образом, наследство, которое открыли до 01.01.2006 года, когда его стоимость более 850 тысяч рублей . принимается лишь при оплате определенного налога.

Как продать наследство?

Когда наследник решает провести юридическую операцию по отчуждению наследства, то он обязан заплатить 13% его стоимости в НДФЛ с учетом статьи №212ФЗ. Данное условие действует лишь в отношении имущества, которое продается в течение трех лет со времени смерти завещателя.

При этом наследнику, который продает имущество, в течение 3 лет со времени смерти наследодателя положен налоговый вычет.

Сколько стоит свидетельство о наследстве?

Наследнику предстоит внести определенную денежную сумму для погашения госпошлины за наследственное свидетельство.

Размер госпошлины

В пункте 22 статьи 333.24НК законодатель указывает, что размер госпошлины связан непосредственно с уровнем родства. Это обозначает, что стоимость госпошлины высчитывается с учетом его положения в семье наследодателя и статуса наследника.

В пункте 22 статьи 333.24НК законодатель указывает, что размер госпошлины связан непосредственно с уровнем родства. Это обозначает, что стоимость госпошлины высчитывается с учетом его положения в семье наследодателя и статуса наследника.

При этом законодательство указывает, что за получение свидетельства 0,3% стоимости имущества, но не более 100 тысяч рублей, должны заплатить:

При этом в законодательстве указано, что сумму в 0,6% от стоимости имущества, но не больше 1 миллиона рублей, нужно будет заплатить за госпошлину всем другим, не названным выше лицам.

Кто освобождается от государственной пошлины?

В соответствии действующим законодательством оплачивать государственную пошлину не нужно лицам, которые признаны:

Когда предметом наследования является участок земли, где находится жилой дом, комната, квартира или части в указанной недвижимости, то наследник не оплачивает государственную пошлину за свидетельство в случае, когда он проживал в этой комнате, доме или квартире вместе с наследодателем и продолжает жить в ней после его смерти.

Кто оценивает наследственное имущество?

Для того чтобы определить сумму, которая требуется к уплате госпошлины, наследнику нужно знать общую стоимость его части . Для определения точной стоимости налога на наследство квартиры или другого имущества, наследнику нужно получить заключение эксперта, а также определить кадастровую, рыночную, инвентаризационную или другую стоимость наследуемого имущества по завещанию или по закону.

Для того чтобы определить сумму, которая требуется к уплате госпошлины, наследнику нужно знать общую стоимость его части . Для определения точной стоимости налога на наследство квартиры или другого имущества, наследнику нужно получить заключение эксперта, а также определить кадастровую, рыночную, инвентаризационную или другую стоимость наследуемого имущества по завещанию или по закону.

Оценить стоимость недвижимости, кроме участков земли, могут сотрудники БТИ, они выдают наследникам справки о рыночной стоимости домов и квартир.

Так, с учетом действующего законодательства, стоимость недвижимости, кроме участков земли, может определяться юридическими лицами, оценщиками, которые имеют право составлять договор на проведение оценки, либо организациями, которые осуществляют учет объектов недвижимости по месту их расположения.

Для оценки земельных участков наследники могут обратиться к юридическим лицам либо оценщикам . которые имеют право на заключение договора по оценке, либо к государственным организациям, производящим кадастровый учет.

Для оценки других ценных предметов, которые переходят по наследству, к примеру, транспортных средств, наследнику нужно воспользоваться услугами юридических лиц, независимых оценщиков, которые имеют право производить оценку, или судебно-экспертных организаций института юстиции.

Выполнение оценки могут проводить как юридические, так и физические лица, которые застраховали свою ответственность и являющимися членами саморегулируемых организаций оценщиков.

Налог на наследуемое имущество

Все предметы имущества, которые были получены по завершении процесса наследования, подвергаются налогообложению по закону N2003.1 НК РФ . Плательщиками имущественного налога являются непосредственные владельцы имущества.

Объекты налогообложения

Объектами, за которые нужно оплатить налог, являются такие объекты недвижимого имущества наследника как:

Кто не оплачивает налог?

От налогообложения, с учетом действующего законодательства, освобождаются следующие категории лиц:

Военнослужащие.

Военнослужащие.Также законодатель в пункте 2 статьи 4 Закона №2003.1 позволяет не оплачивать налог на сооружения, помещения и строения следующим лицам:

Размер налогообложения

Размер налога высчитывается с учетом законодательных региональных актов, в зависимости от общей стоимости предметов налогообложения, коэффициента-дефлятора, их типа и месторасположения. Начисление налога происходит каждый год со времени вступления в наследство.

Размер налога высчитывается с учетом законодательных региональных актов, в зависимости от общей стоимости предметов налогообложения, коэффициента-дефлятора, их типа и месторасположения. Начисление налога происходит каждый год со времени вступления в наследство.

В пункте 5 закона N2003.1 НК России указано, что налог на имущество, которое было получено в наследство по завещанию или по закону, необходимо оплатить со времени смерти завещателя. Причем нормы законодательства указывают, что когда у наследодателя находилась задолженность по налогу на это наследуемое имущество, то наследник должен ее оплатить с учетом стоимости своей доли в наследстве.

Если у наследника есть льготы, то налоговые организации, на основании предъявленных документов и заявления, могут сделать перерасчет. Излишне оплаченная стоимость налога может быть возвращена или учитываться в счет предстоящих платежей.

Налог на автотранспорт

Если человек получил в наследство транспортное средство, то его обязанностью со времени регистрации машины является оплата транспортного налога за полученный в наследство автомобиль.

Помимо этого, когда у завещателя был долг по транспортному налогу, то наследник, при вступлении в наследство от близкого родственника, должен погасить его в пределах стоимости унаследованного имущества по завещанию. Налог оплачивают все лица, на которых зарегистрирован автомобиль.

Размер налога рассчитывается уполномоченными органами с учетом сведений, которые предоставляются лицами в регистрационный орган, поставившим машину на учет.

За что оплачивается налог?

К предметам налогообложения относится такая собственность наследника по завещанию:

Налогообложению не подлежат: промысловые суда, сельскохозяйственная техника, легковые машины с мощностью до 100л.с. и лодки с мощностью до 5л.с. которые предназначаются для инвалидов и других наследников социальной помощи.

Ставка налога на транспортное средство будет зависеть от района, где живет его владелец, его мощности и категории.

Налог на участок земли

Наследникам, получившим право собственности на участок земли по завещанию, предстоит каждый год платить земельный налог. Налог начинают оплачивать со времени смерти завещателя.

Наследникам, получившим право собственности на участок земли по завещанию, предстоит каждый год платить земельный налог. Налог начинают оплачивать со времени смерти завещателя.

Ставка налога будет зависеть от кадастровой стоимости территориального региона. Эта стоимость определяется после результатов оценки земельного участка.

Кто не оплачивает земельный налог?

Освобождаться от обязательных платежей в рамках налога на землю лишь лица, которые относятся к:

Размер налога на земли для строительства, сельскохозяйственные участки, а также на огороды и сады составляет 0,3% от стоимости земельного участка. Другие участки облагаются налоговым платежом в размере 1,5%.

Ну, и в конце, нужно отметить, что налоговый орган может в письменной форме уведомить Вас про то, что Вы получили доход от продажи унаследованного имущества и вам нужно подать декларацию 3-НДФЛ. Это объясняется тем, что налоговый орган знает о времени при регистрации права собственности на недвижимое имущество, но не о фактическом нахождении его в собственности. В данном случае нужно написать объяснительную с описанием ситуации и добавить к ней документы, которые подтверждают срок владения недвижимостью.

Нужно ли платить налог на наследство в 2017 году

Практически все финансовые операции сопровождаются оплатой прямых или косвенных налогов – начиная с получения зарплаты и заканчивая покупкой продуктов питания. Значительными затратами оборачиваются любые сделки, предметом которых являются дорогостоящие вещи, из-за большого размера НДФЛ.

После смерти человека, все нажитое им имущество переходит к его наследникам. Чаще всего это ценные вещи, недвижимость и транспортные средства, оценочная стоимость которых может быть довольно высокой. При расчете процента НДФЛ, наследники могли бы потерять значительные деньги. Тем не менее налог, оплачиваемый при получении наследства, в 2017 году законодательством России не предусмотрен.

Налоги на наследование

Ранее порядок передачи ценностей включал в себя налогообложение. При этом размер уплачиваемой суммы зависел от степени родства с владельцем вещей. Граждане должны были платить определенный процент, если оценочна стоимость вещей превышала МРОТ в 850 раз или больше.

Первая очередь – 5%

Супруг/супруга, дети и родители

Вторая очередь – 10%

Сестры, братья, бабушка и дедушка

Третья очередь – 20%

Для людей с плохим материальным обеспечением подобные растраты оборачивались значительными финансовыми трудностями, а люди, обладающие внушительным состоянием, обходили закон обманным путем.

В 2006 году был выдан закон, отменяющий прямой налог при вступлении в наследство. Такой порядок действует и в 2017 году. При этом неважно, что именно является предметом договора – денежная сумма, ценные бумаги, земельный участок, квартира или автомобиль. Также не имеет значения, каким образом передаются ценности – по закону или согласно завещанию.

В 2006 году был выдан закон, отменяющий прямой налог при вступлении в наследство. Такой порядок действует и в 2017 году. При этом неважно, что именно является предметом договора – денежная сумма, ценные бумаги, земельный участок, квартира или автомобиль. Также не имеет значения, каким образом передаются ценности – по закону или согласно завещанию.

Существуют некоторые исключения из общего правила: НДФЛ, размер которого в 2017 году достигает 13%, облагается доход, полученный наследодателем в результате научной и творческой деятельности, а именно:

Читайте также Госпошлина за вступление в наследство после смерти в 2017 году

Тем не менее процедура получения вещей человека после его смерти все равно требует определенных затрат. Несмотря на то что исчезла необходимость платить определенный процент стоимости вещей, лицо должно оплатить косвенный налог при вступлении в наследство. Кроме того, если вы решите продать или подарить полученное таким образом имущество, нужно платить НДФЛ согласно действующему законодательству.

Порядок наследования по закону

На этом этапе нужно заплатить некоторую сумму, которая также зависит от оценочной стоимости ценностей и степени родства, – госпошлину.

Получить свою долю можно в течение 6 месяцев после смерти гражданина. Если наследство открывается вследствие того, что представитель первой очереди отказался получать имущество, у родственников второй очереди есть три месяца на проведение данной процедуры. Невозможно получить право собственности лишь на часть своей доли, отказавшись от остального – от наследства нужно либо отказаться, либо принять его полностью.

Если наследники не знают, оставил ли их родственник завещание, они должны обратиться к нотариусу. После проверки он сможет точно сказать, выразил ли гражданин свою волю по поводу передачи его вещей. Если это так, приемников направят в нотариальную контору, а какой хранится соответствующий документ.

Если наследники не знают, оставил ли их родственник завещание, они должны обратиться к нотариусу. После проверки он сможет точно сказать, выразил ли гражданин свою волю по поводу передачи его вещей. Если это так, приемников направят в нотариальную контору, а какой хранится соответствующий документ.

Чтобы оформить право на собственность, человек должен обратиться к нотариусу с такими документами:

Порядок получения доли соответственно воли умершего

Порядок передачи имущества по завещанию имеет ряд особенностей. Срок оформления права на ценности остается таким же. Помимо указанного выше перечня документов, при себе нужно также иметь документ, подтверждающий личность умершего и соответственную бумагу. Процедура может отличаться, зависимо от того, является завещание открытым или закрытым. Так, открытым является листок с текстом, которое зачитывается нотариусом при исполнителе завещания, свидетелях и рукоприкладчике. Закрытое завещание находится в запечатанном конверте, который нотариус должен вскрыть не позднее чем через 15 дней после смерти наследодателя.

Читайте также Какой налог платится при вступлении в наследство на квартиру

В некоторых случаях лица, которые не получили права наследования, могут претендовать на имущество. К ним относятся следующие лица:

В некоторых случаях лица, которые не получили права наследования, могут претендовать на имущество. К ним относятся следующие лица:

Нетрудоспособными считаются пенсионеры и люди с определенными физическими особенностями. Сумма, которые могут получить такие лица равно половине той суммы, которую человек мог бы получить по закону.

Оплата пошлины при наследовании

На сегодняшний день под фразой «налог на наследование» подразумевают государственную пошлину, которая платится при получении права на владение у нотариуса. Несмотря на то что у данной суммы есть свое название, она известна как косвенный налог на наследство.

Госпошлина предусматривает за собой компенсацию государству тех растрат, которые были произведены во время оформления необходимых документов. Эти растраты не настолько велики, как процент на наследие, который существовал ранее. Порядок получения доли предусматривает уплату данной суммы каждым наследником. Процент нестабильный и может изменяться. В 2017 году процент исчисляется таким образом:

Такой порядок применим как для наследования по закону, так и по завещанию. При этом неважно, какие именно вещи являются предметом договора. Некоторые лица могут получить скидку при оплате госпошлины. К ним относятся инвалиды и лица, которые проживают в квартире, передаваемой им в наследство. От уплаты госпошлины освобождаются следующие лица:

Такой порядок применим как для наследования по закону, так и по завещанию. При этом неважно, какие именно вещи являются предметом договора. Некоторые лица могут получить скидку при оплате госпошлины. К ним относятся инвалиды и лица, которые проживают в квартире, передаваемой им в наследство. От уплаты госпошлины освобождаются следующие лица:

Читайте также Какой налог платится при вступлении в наследство на квартиру

Наследников могут ждать и другие затраты, не связанные с выплатой госпошлины. Оформление некоторых справок может требовать уплаты определенной суммы, а также консультация и дополнительная помощь нотариуса. Законодательство России не называет цену таких услуг, а поэтому она устанавливается на усмотрение специалиста.

Другие расходы

После получения права собственности на вещи, лицо становится полноправным их собственником. Таким образом, любые другие финансовая операция с полученными после смерти гражданина вещами облагается прямыми налогами согласно законодательству. При этом неважно, сколько времени прошло после оформления права собственности.

Так, государство устанавливает процент, который должен оплачивать собственник в определенный срок. Его размер зависит от вида, к какому относится имущество, – недвижимость, автомобиль, земельный участок и прочее.

При продаже бывшего наследства граждане должны оплачивать одинаковый для всех граждан НДФЛ, который в 2017 году составляет 13% от стоимости имущества. Например, если женщина, у которой есть собственная квартира, получает после смерти родителей их дом и хочет его продать, она должна оформить на него право собственности, а только потом оформлять сделку. При этом она все равно должна платить НДФЛ, так как указанная недвижимость рассматривается не как наследства, а как ее собственность. То же касается договора дарения, даже если дарственная оформляется на другого наследника по закону или завещанию.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже:

Какой налог на наследство по завещанию в России в 2017 году

При вступлении в наследство каждый человек обязан уплатить определенную сумму. И если раньше это считалось налогом, то теперь этот платеж перешел в другой статус. По завещанию теперь не нужно оплачивать платеж. Обязательство по уплате было отменено 10 лет назад. Так какие расходы теперь влечет за собой действие?

Особенности

Единственным платежом при получении наследства по завещанию становится гос.пошлина. Это обязательный платеж, который уплачивается при вступлении. 1 июля 2005 года платеж по завещанию несколько упразднили. В 2017 году теперь не нужно совершать платеж, а главное заплатить государственную пошлину.

Раньше существовала необходимость оплатить платеж за вступление в наследство. Это было возможно если цена недвижимости не превышала минимального размера труда в более 850 раз.

Выделялись несколько категорий граждан по отношению к очередности:

- дети, родители и супруги

- братья/сестры и дедушка/бабушка

- иные наследники, не вошедшие в первые две категории.

Сейчас аналогичная очередность присутствует при наследовании имущества не по завещанию. Они так и оплачивают платеж.

Если сумма превышала МРОТ, то ставка была следующей:

- 5% от оценки недвижимости

- 10% от стоимости имущества

- 20% от цены квартиры.

По мере повышения стоимости повышалась и налоговая ставка. Ранее действовала определенная инструкция, которая регулировала порядок взыскания и оформления наследства.

Наследование по законодательству возможно только в конкретной ситуации :

- завещание признано недействительным в судебном порядке

- текст завещания содержит указания о частичном или полном лишении наследства

- в документе существует распоряжение на передачу определенного имущества, а остальное можно распределить по общим правилам

- не составлено вовсе завещания

- отсутствуют наследники по документам

- наследники самостоятельно отказались от имущества или передали его иным лицам, также имеющим право на получение его

- наследник отстранен от права получения собственности по данному документу

- имущество признано выморочным.

Основной же причиной для получения наследства становится родство. Очередность получения наследства установлено Гражданским кодексом Российской Федерации. А именно статьями 1142–1145, 1148.

Согласно этому законодательству, если предыдущая очередь отказывается от права наследования, то все переходит следующей категории лиц.

И это может быть как самостоятельное решение отказаться от права наследования, но и в случае, что:

- наследников лишили завещания

- отстранили от права наследования

- не заявил право на наследования

- отказ от наследования.

В этих случаях право на наследование переходит другим категориям граждан. Действующим законодательством установлен и определенный круг лиц, которые имеют право в обязательном порядке. Это регламентируется статьей 1149 Гражданского кодекса РФ – несовершеннолетние дети и иждивенцы.

Собственник недвижимости в корректном порядке передает право на распоряжение гражданину, указанному в документе (завещании). Он вправе распоряжаться им как угодно, разделив ее на несколько частей и передав наследника или одному наследнику. Завещание может оформляться даже третьим лицам, не имеющим отношение к наследодателю.

Также это возможно и в отношении организации. Оформление возможно и на имя компании и государства. При этом, при оформлении в пользу последнего, никаких государственных пошлин не взимается.

Завещание в обязательном порядке должно заверяться нотариусом и органом местной исполнительной власти. Аналогично могут производить и нерезиденты страны. Только в этом случае понадобиться заверение консульством Российской Федерации или иной страны.

Завещание обязано составляться в нескольких экземплярах. Во многих ситуациях возможно завещание в виде письменного волеизъявления умирающего. Оно составляется в свободной форме от руки с обязательной подписью завещателя. Совершается это только в присутствии двух свидетелей.

Возможно составление и закрытого завещания. Именно этот документ открывает свое содержание после смерти завещателя. При составлении никто не присутствует, и ознакомиться с ним не может даже нотариус.

Последний вскрывает конверт только после смерти человека и предоставлении свидетельства родственниками, подтверждающего данный факт. Возможно это сделать в ближайшие две недели после смерти наследодателя.

В документе вправе предусматриваться специальные положения. То есть умерший может завещать имущество, но под конкретную цель. Или если основной наследник умирает до вступления завещания, то следующий человек по документу вправе унаследовать его долю.

Видео: Как не попасть на штраф

Категории лиц обязанных уплатить налог

В 2017 году налог такого рода не уплачивается. Но стоит помнить, что нужно оплатить государственную пошлину.

И размер ее зависит напрямую от степени родства:

- муж, жена, родители, дети, братья, сестры, дедушки и бабушки – 0,3% от стоимости наследства, но не более 100 тысяч рублей

- остальные – 0,6%, но не более миллиона рублей.

Не оплачивает государственную пошлину человек, который жил с покойным или несовершеннолетние дети.

Существуют здесь и льготники, которые также не уплачивают платеж:

- герои ВОВ

- инвалиды ВОВ

- герои России и СССР

- кавалеры Ордена Славы.

Точную сумму государственной пошлины определит только специалист из бюро технической инвентаризации. Именно этот человек проводит независимую оценку недвижимости. Квитанцию об уплате государственной пошлины стоит предоставить нотариусу.

Наследнику нужно оплатить 13% от цены наследства за:

- прибыль, полученную покойным про написании литературного произведения

- денежные средства за написание научной работы

- денежное вознаграждение, выплаченное за изобретение

- деньги, полученные в результате создания промышленного патента

- прибыль, полученная за создание предмета искусства.

Налог распространяется на все результаты, которые имеют творческое начало. Если реализация имущества происходит до 3 лет владения, то нужно будет уплатить 13%. Также стоит помнить, что наследник отвечает по всем долговым обязательствам умершего в пропорции полученного имущества.

Читать статью, какая компенсация за проезд к месту отдыха и обратно .

Читать статью, какая компенсация за проезд к месту отдыха и обратно .

О написании расписки виновника ДТП возмещении ущерба. Подробнее тут .

Какой налог на наследство по завещанию в России в 2017 году

Налог на наследство по завещанию в России в 2017 году распространяется только на граждан, решивших продать имущество при владении им менее трех лет. Обязательным платежом при вступлении в наследство становится государственная пошлина.

Налоговое законодательство в Российской Федерации является достаточно широким, поэтому прежде чем вступить, нужно капитально разобраться с вопросом. На юридическом языке часто присутствует налог на наследство. Однако, этот платеж подразумевает именно государственную пошлину за оформление.

Действительно, она имеет достаточно высокую стоимость. Но этот платеж производится в государственную казну. Принято считать, что в 2017 году процедура вступления стала полностью бесплатной.

Современное законодательство гласит, что налогообложение наследодателей не затрагивает. Но как и в любом другом кодексе имеется несколько лазеек. В нем содержаться несколько исключений, где прописываются категории граждан, которые обязуются оплатить платеж.

И нет особой разницы между теми кто вступает по общим правилам или по завещанию. Это касается только творческого потенциала и реализации его на бумаги. А вот наиболее распространенные блага не облагаются налогообложением – квартиры, дома, автомобили.

Дополнительными расходами при операции могут стать:

- юридические услуги

- оформление документации

- нотариус

- государственная пошлина.

Для определения стоимости государственной пошлины, нужно обратиться к специалистам. Так, например, если идет речь об автомобиле, то необходимо обращаться напрямую к независимому эксперту. Они проведут экспертизу и выявят среднюю стоимость имущества. Исходя из этого, будет известна стоимость пошлины.

Если это недвижимость, то получить экспертную оценку возможно в БТИ. Если это земельный участок, то к соответствующим земельным оценщикам.

Вычет

Все граждане Российской Федерации, работающие официально, вправе минимизировать стоимость платежа при оформлении наследства.

Для этого нужно предоставить определенный пакет документов:

- справка об уплате НДФЛ

- заявление соответствующего образца

- договор купли–продажи, завещание, долевого участия

- свидетельство о праве собственности

- акт приема–передачи

- платежные документы.

Если человек не желает жить на квартире, которую оставил ему родственник, то он вправе ее продать.

Но если он владел имуществом менее 3 лет, то закон обязывает его выплатить налог в размере 13% от прибыли. Ежели он этого делать не собирается, человек может оформить налоговый вычет либо по месту своей работы, либо самостоятельно в Налоговой службе. Это поможет существенной сэкономить.

Читать статью, какая сумма подлежит возмещению стоимости путевки в детский лагерь .

Читать статью, какая сумма подлежит возмещению стоимости путевки в детский лагерь .

Как составить образец служебной записки на возмещение расходов? Ответ по ссылке .

Как получить соглашение о возмещении ущерба? Узнайте далее .

Но для начала нужно корректно оформить все документы и заверить у нотариуса. Каждый человек, который имеет право на получение собственности, должен прийти в первые 15 дней после смерти наследодателя и подать заявление установленного образца.

Налог при наследовании по завещанию

В действующем законодательстве отсутствуют требования об уплате налога при наследовании по закону или завещанию. Но это вовсе не значит, что можно прийти к нотариусу, написать заявление и совершенно безвозмездно получить свидетельство о праве на наследство, с которым в дальнейшем обратиться для оформления имущества в собственность. Налог на наследство по завещанию имеет свои особенности.

Налоговый кодекс РФ равняет права всех наследников, независимо от оснований возникновения их прав, на получение наследства без уплаты налога, за исключением перехода таких прав, как вознаграждения, полученные наследодателем в качестве автора:

- Литературного произведения

- Научного труда

- Предметов искусства

- Промышленного образца.

При получении наследства не придется платить НДФЛ в размере 13 %, исчисляемых из его стоимости, как было ранее. Исключение составляют наследственные правоотношения, возникшие до 2006 года. Наследство, открытое до 1 января 2006 года будет облагаться налогом при получении, но лишь в том случае, если стоимость имущества больше 850 тысяч рублей.

Еще одним важным моментом, касающимся денежных затрат, является оплата услуг нотариуса, которая может обойтись в солидную сумму, поскольку часть их высчитывается исходя из стоимости наследственной массы.

Отчуждение наследства

В некоторых ситуациях правопреемники предпочитают отказаться от наследования ненужного ему имущества. За продажу ранее, чем через три года со дня смерти наследодателя, придется заплатить НДФЛ в размере 13%. Наследник, подписавший завещательный отказ в течение трех лет с момента смерти, имеет право на получение налогового вычета.

Объекты недвижимости, подлежащие налогообложению

Если правопреемник изъявляет свое желание получить наследственную массу, ему придется оплатить государственную пошлину, которая распространяется на наследуемую недвижимость.

Необходима оплата налога при наследовании следующего имущества:

- Доли или долей в недвижимости

- Жилых домов

- Квартир, независимо от их площади или комнат

- Различных дачных построек

- Гаражей и иной недвижимости, находящихся в собственности покойного.

Цена за вступление в наследство

Первым делом для оформления наследства необходимо обратиться к нотариусу. В первый прием с правопреемника будет взята оплата только за формирование наследственного дела. Далее, нотариус запрашивает сведения об имуществе умершего, и лишь установив всю наследственную массу (не только права, но и обязанности), выдает свидетельство о праве на наследство.

Законодатель напрямую связывает размер оплачиваемой государственной пошлины в зависимости от степени родства с завещателем и статусом правопреемника. Налог при вступлении в наследство по завещанию такой же, как и при наследовании по закону.

В настоящее время действуют следующие основные требования по оплате государственной пошлины:

Освобождаются от уплаты налога

0,3% от стоимости имущества, но не более 100000 руб.

0,6% от стоимости имущества, но не более 1000000 руб.

Герои Советского Союза и РФ, кавалеры ордена Славы трех степеней

Дети наследодателя, как родные, так и усыновленные

Все остальные наследники, независимо от степени родства или его отсутствия

Участники и инвалиды ВОВ и иные участники боевых действий

Переживший супруг (супруга)

Военнослужащие и бывшие военнослужащие, уволенные в связи с достижением определенного возраста

Инвалиды детства и лица, имеющие инвалидность первой или второй группы, пенсионеры

Братья и сестры

Исходя из вышеуказанных требований, можно сделать вывод, что в России ближайшие по родству наследники не только платят меньший процент государственной пошлины, но и ее максимальный размер в десять раз меньше установленного для иных лиц.

Для подтверждения своего статуса необходимо предоставить соответствующие документы. Существуют и иные категории граждан, имеющих право не оплачивать налог. Полный их перечень можно найти в законе или уточнить у нотариуса.

Помимо вышеперечисленных категорий граждан, которые не оплачивают государственную пошлину при наследовании, есть еще одно исключение, касающееся недвижимости. Если правопреемник наследует земельный участок или его долю, на котором расположено жилое строение, где он проживал совместно с наследодателем и проживает далее, после его смерти, он не должен оплачивать налог.

Оценка имущества

На практике оценкой завещанного имущества и, соответственно, исчислением суммы государственной пошлины занимается нотариус, открывший наследственное дело. Для того чтобы произвести расчет, наследнику необходимо будет получить справку об инвентаризационной, рыночной или кадастровой стоимости завещанного имущества. В некоторых случаях может понадобиться заключение эксперта.

Стоимость недвижимого имущества можно узнать, обратившись со всеми имеющимися документами в БТИ, но они не занимаются оценкой земельных участков. Можно воспользоваться услугами коммерческих организаций или частных лиц, имеющих право на проведение подобных мероприятий и выдачу заключений.

Наследование транспортных средств

Завещать можно любое транспортное средство, находящееся в собственности у наследодателя. Зарегистрировав имущество, будь то недвижимость или транспорт, новый собственник, получивший наследство, обретает обязанность по оплате налога. В пределах стоимости транспортного средства также может быть взыскана задолженность по налогам, если таковая имелась у покойного.

Из движимого имущества подлежат налогообложению следующие объекты:

- Автомобили – наиболее часто завещаемое движимое имущество

- Мотоциклы

- Мотороллеры

- Автобусы, а также иные самоходные транспортные средства и механизмы на пневматическом и гусеничном ходу

- Вертолеты

- Самолеты

- Водный транспорт – теплоходы, яхты и т.п.

- Транспортные средства, предназначенные для сезонного использования – снегоходы, мотосани

- Иные воздушные и водные виды транспортных средств.

Может наследоваться, но при этом не подлежит налогообложению различная сельскохозяйственная техника. Не придется платить налог, унаследовав промысловое судно или лодку, имеющую мощность, не превышающую 5 л.с. Автомобили с мощностью до 100 л.с. предназначенные для инвалидов и иных лиц, являющихся получателями социальной помощи, также не подлежат требованиям об оплате.

Несмотря на то, что на территории страны действует единый Налоговый кодекс РФ, размер налога на транспортные средства отличается, в зависимости от следующих показателей:

- Место проживания, то есть субъект РФ

- Категория транспортного средства

- Мощность двигателя.

В случае неуплаты транспортного налога, налоговая служба вправе обратиться в суд для принудительного взыскания образовавшейся задолженности.

Таким образом, перед тем как оформить свои права на наследство, следует запастись определенной суммой для оплаты государственной пошлины. В зависимости от стоимости наследуемого имущества, налог на наследство по завещанию может быть весьма значительным. Исходя из этого, некоторые правопреемники предпочитают отказаться от наследства. Часто наследники отказываются от имущества, если имеются сведения о наличии у покойного долгов, которые должны погашаться из наследуемой массы, которая может полностью уйти исключительно на оплату обязательств. Не следует забывать, что свидетельство праве на наследство нотариус выдаст не ранее, чем через полгода со дня смерти наследодателя. Только после оформления к правопреемнику перейдут права и обязательства покойного.

Поделитесь статьёй с друзьями:

Рекомендуемые статьи по теме

Налог на наследство по завещанию в России в 2017 году

Одним из способов наполнения федерального бюджета является взимание налога на наследство. Так, получив после смерти умершего родственника какое - либо имущество, гражданин должен будет оплатить налог с полученной собственности. Кто, на каких условиях и в каком размере должен вносить плату за полученную по завещанию квартиру, читайте в нашей статье.

Налог на наследство по закону в России в 2017 году

Налоги на наследство давно утратили свою суть. Но на смену им пришли новые формы взимания средств за получение собственности от умершего родственника. Вот уже более 10 лет в бюджет страны вносится не налог, а госпошлина, которая взимается за переоформления прав собственности.

В структуру этого тарифа заложены:

Для каждого гражданина госпошлина рассчитывается индивидуально.

Также, согласно действующему законодательству, с полученного в наследство недвижимого имущества новый владелец обязан вносить сбор за собственность, который, согласно ст 399 ГК РФ . оплачивают владельцы любых объектов недвижимости. Таким образом, оформив на себя квартиру, владелец обязан отчислять сборы в городской бюджет.

Какие налоги платятся при вступлении в наследство по завещанию?

С 2006 года в наследственном праве РФ произошли изменения, которые касаются взимания сбора с полученной собственности. Из этого следует, если умерший оставил завещание, имущество не облагается налоговым сбором, за исключением некоторых случаев, когда объектами наследования становятся авторские права и вознаграждения за изобретение полезных моделей. Здесь приемники обязаны оплатить НДФЛ от оценочной стоимости полученного вознаграждения по ставке 13%.

Также важно отметить, что хоть прямой налог при вступлении в наследство по завещанию не взимается, приемники независимо от степени родства обязаны оплатить госпошлину за переоформление.

Налог на наследство близких родственников в 2017 году

Налог на наследство квартиры, который необходимо оплатить новым хозяевам собственности, напрямую зависит от их степени родства с погибшим завещателем и стоимости объекта недвижимости. Так близкие родственники (супруг, братья, сестры, родители, дети) должны оплатить в бюджет 0,3% от объекта имущества, однако эта сумма не должна превышать 100 тыс рублей. Более дальняя родня (тети, дяди, бабушки, внуки) должны пожертвовать в бюджет до 0,6% от оценочной стоимости, но также не более 100 тыс рублей.

Вступление в наследство по завещанию - налог на квартиру

Отдельный сбор за получение квартиры по завещанию не взимается, ГК РФ предусмотрена оплата госпошлины за получение свидетельства о праве собственности. Госпошлину оплачивают все приемники, исключение составляют ветераны ВОВ, инвалиды первой и второй групп, малоимущие граждане, которые смогли документально подтвердить тяжелое материальное положение.

Налог при продаже квартиры полученной по наследству 2017

Итак, объекты наследования ни по закону, ни по завещанию сегодня не подлежат прямому налогообложению (исключение составляет интеллектуальная собственность). Однако если приемник решит продать полученную в наследство квартиру ранее, чем через 3 года с момента оформления прав собственности на нее, он будет обязан оплатить НДФЛ по ставке 13% от ее оценочной стоимости на момент получения в наследство.

Налог от продажи квартиры, полученной по наследству, взимается со всех наследников независимо от степени их родства.

Важно! На оплату НДФЛ после совершения сделки по продаже квартиры отведены определенные сроки. Так уплата этого сбора должна быть произведена не позднее 15 июля года, который следует за отчетным периодом ( то есть, после года, в котором состоялась продажа). Если 15 июля приходится на выходной день срок переносится на следующий рабочий день за этой датой.

Налог с продажи доли в квартире полученной по наследству

Если по завещанию или по закону приемнику досталась только доля квартиры и он решил продать эту часть жилплощади, то согласно ГК он обязан оплатить НДФЛ от продажи этой доли. Для расчета базы налогообложения сначала необходимо узнать оценочную стоимость всей квартиры, и располагая этими данными выделить стоимость 1/2 или 1/3 доли (в зависимости от того, сколько было завещано умершим). Зная эти данные, можно рассчитать 13% от имеющейся части.

Нужно ли платить налог с продажи дома полученного по наследству?

Если недвижимое имущество было продано менее чем через три года, как перешло в собственность нового владельца, по закону продавец обязан оплатить НДФЛ. И наоборот, если дом пробыл в собственности нового хозяина более трех лет, то НДФЛ с продажи не взимается. Такие нормы закреплены ст 171 ГК РФ .

Важно! При продаже жилья каждый гражданин имеет право на имущественные вычеты и льготы, которые полагаются ему согласно законодательства.

Скачать последнюю редакцию ГК РФ

Следует обратить внимание, что в соответствии с законодательными нормами получатели квартиры или прочего имущества умершего человека должны будут оплать налоговый сбор. Данная величина исчисляется в зависимости от стоимости имущества.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):Источники:

, , , ,

27 декабря 2024 года

Комментариев пока нет!