справочник юриста

» Учредительные документы

» Учредительные документы

Образец решения единственного о дивидендах

Решение единственного акционера о выплате дивидендов

1 В соответствии с пп. 10.1. п. 1 ст. 48 Федерального закона от 26.12.1995 г. N 208-ФЗ "Об акционерных обществах" выплата (объявление) дивидендов по результатам первого квартала, полугодия, девяти месяцев финансового года отнесена к компетенции общего собрания акционеров.

В соответствии с п. 3 ст. 47 Федерального закона от 26.12.1995 г. N 208-ФЗ "Об акционерных обществах" в обществе, все голосующие акции которого принадлежат одному акционеру, решения по вопросам, относящимся к компетенции общего собрания акционеров, принимаются этим акционером единолично и оформляются письменно.

2 В соответствии с п. 1 ст. 42 Федерального закона от 26.12.1995 г. N 208-ФЗ "Об акционерных обществах" решение о выплате (объявлении) дивидендов может быть принято в течение трех месяцев после окончания соответствующего периода.

Порядок расчета и выплаты дивидендов участнику ООО

Просмотров: 901

Распределение прибыли между участниками общества с ограниченной ответственностью (далее - Общества) регламентировано Федеральным законом от 08.02.1998 г. N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон N 14-ФЗ).

Согласно ст. 28 Закона N 14-ФЗ общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Решение об определении части прибыли общества, распределяемой между участниками общества, принимается общим собранием участников общества.

Согласно п. 2 ст. 7 Закона N 14-ФЗ, общество может быть учреждено одним лицом, которое становится его единственным участником. При этом решения по вопросам, относящимся к компетенции общего собрания, принимаются единственным участником общества единолично и оформляются письменно (ст. 39 Закона N 14-ФЗ).

Таким образом, единственный учредитель Общества может принять решение о распределении части чистой прибыли в свою пользу и отразить данный факт в решении единственного участника Общества.

Если говорить о периодичности выплат, то можно сказать, что выплату дивидендов чаще 1 раза в год (то есть не только по окончании отчетного года, но и в течение налогового периода, в рассматриваемом случае — по итогам полугодия), могут позволить себе только те организации, которые имеют устойчивое финансовое положение.

Для принятия решения о распределении прибыли необходимо учитывать ограничения, установленные ст. 29 Закона N 14-ФЗ:

Общество НЕ ВПРАВЕ ПРИНИМАТЬ РЕШЕНИЕ о распределении своей прибыли между участниками общества:

- до полной оплаты всего уставного капитала общества

- до выплаты действительной стоимости доли (части доли) участника общества в случаях, предусмотренных настоящим Федеральным законом

- если на момент принятия такого решения общество отвечает признакам несостоятельности (банкротства) в соответствии с федеральным законом о несостоятельности (банкротстве) или если указанные признаки появятся у общества в результате принятия такого решения

- если на момент принятия такого решения стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате принятия такого решения

- в иных случаях, предусмотренных федеральными законами.

Общество НЕ ВПРАВЕ ВЫПЛАЧИВАТЬ участникам общества прибыль, решение о распределении которой между участниками общества принято:

- если на момент выплаты общество отвечает признакам несостоятельности (банкротства) в соответствии с федеральным законом о несостоятельности (банкротстве) или если указанные признаки появятся у общества в результате выплаты

- если на момент выплаты стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате выплаты

в иных случаях, предусмотренных федеральными законами.

По прекращении указанных обстоятельств Общество обязано выплатить участникам общества прибыль, решение о распределении которой между участниками Общества уже принято.

То есть, до момента принятия решения о распределении прибыли Общества необходимо рассчитать стоимость его чистых активов. Отметим, что определять стоимость чистых активов по итогам финансового года необходимо и в целях соблюдения требований п. 3 ст. 20 Закона N 14-ФЗ. Согласно указанной норме Общество обязано объявить об уменьшении своего уставного капитала до размера, не превышающего стоимости его чистых активов, и зарегистрировать такое уменьшение в установленном порядке в случае, если по окончании второго и каждого последующего финансового года стоимость чистых активов общества окажется меньше его уставного капитала. Если же стоимость чистых активов Общества окажется меньше минимального размера уставного капитала, установленного п. 1 ст. 14 Закона N 14-ФЗ на дату государственной регистрации общества, Общество подлежит ликвидации.

В соответствии с п. 3 ст. 20 Закона N 14-ФЗ стоимость чистых активов Общества определяется в порядке, установленном федеральным законом и издаваемыми в соответствии с ним нормативными актами.

Чистые активы - это балансовая стоимость имущества организации, уменьшенная на сумму его обязательств. Порядок расчета чистых активов утвержден приказом Минфина России и ФКЦБ России от 29.01.2003 N 10н/03-6/пз. Правила расчета чистых активов, которые установлены для акционерных обществ, должны применяться и обществами с ограниченной ответственностью. Стоимость чистых активов определяется по последнему утвержденному в установленном порядке бухгалтерскому балансу общества.

Отметим, что в соответствии с п. 3 ст. 4 Федерального закона от 21.11.1996 г. N 129-ФЗ "О бухгалтерском учете" (далее — Закон N 129-ФЗ) организации, перешедшие на УСН, освобождены от обязанности ведения бухгалтерского учета, за исключением учета основных средств и нематериальных активов.

Согласно ст. 28 Закона N 14-ФЗ "Об обществах с ограниченной ответственностью" общество вправе принимать решение о распределении своей чистой прибыли между участниками Общества. Следовательно, независимо от используемой Обществом системы налогообложения базой для исчисления дивидендов является чистая прибыль налогоплательщика (см. также письмо УФНС России по г. Москве от 15.01.2007 N 18-11/3/02103@).

Понятие "чистая прибыль" Законом N 14-ФЗ не определено.

В соответствии с ПБУ 4/99 "Бухгалтерская отчетность организации" под "чистой прибылью" принято понимать конечный финансовый результат деятельности организации по состоянию на отчетную дату, определяемый по данным бухгалтерского учета, за вычетом причитающихся за счет прибыли в соответствии с законодательством РФ налогов и иных аналогичных обязательных платежей.

Таким образом, организации, применяющие УСН, должны определять подлежащую распределению чистую прибыль на основании данных бухгалтерского учета в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (утв. Приказом Министерства финансов Российской Федерации от 31.10.2000 N 94н) с использованием метода начислений. На это не раз указывали в своих разъяснениях и специалисты Минфина РФ (см. письма Минфина РФ от 17.01.2008 N 03-04-06-01/6, от 15.12.2005 N 03-11-04/2/154).

Таким образом, если бухгалтерский учет в организации не велся, то для целей определения величины чистой прибыли и чистых активов его следует восстановить.

НАЛОГОВЫЙ УЧЕТ

Согласно ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Организация, применяющая УСН, не освобождается от исполнения обязанностей налогового агента, предусмотренных НК РФ (п. 5 ст. 346.11 НК РФ).

То есть, выплачивая дивиденды физическому лицу-резиденту РФ, она будет выступать в роли налогового агента по НДФЛ (ст. 214 НК РФ). Налоговая ставка при этом устанавливается в размере 9 % (п.4 ст. 224 НК РФ). Налог начисляется только при фактической выплате дивидендов.

Учитывая, что при выплате дивидендов участникам организации взаимоотношений по трудовым и гражданско-правовым договорам не возникает, поэтому, на дивиденды, выплачиваемые участникам организации, которая применяет УСН, страховые взносы на обязательное пенсионное страхование не начисляются (см. письмо ФНС от 31.01.2006 N 04-1-03/43 письма УФНС России по г. Москве от 21.02.2007 N 21-18/157, от 13.07.2006 N 18-11/3/62088с и от 11.04.2007 N 18-11/3/033384@).

На суммы выплачиваемых дивидендов не начисляются и страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (см. п. 18 Перечня выплат, на которые не начисляются страховые взносы в ФСС РФ (утв. постановлением Правительства РФ от 07.07.1999 N 765).

ОТРАЖЕНИЕ ОПЕРАЦИЙ В БУХГАЛТЕРСКОМ УЧЕТЕ

Поскольку начисление и выплата дивидендов будет производиться организацией и в будущем, то она должна будет и впоследствии вести бухгалтерский учет.

Данную операцию в бухгалтерском учете следует отразить записями:

Дебет 84 - Кредит 70 (75) — начислены дивиденды учредителю-работнику организации (не являющемуся работником организации) на основании решения единственного участника-учредителя

Дебет 70 (75) - Кредит 68, субсчет "Расчеты с бюджетом по НДФЛ" - удержан НДФЛ с сумм, выплаченных учредителю (работнику организации) по ставке 9 %

Дебет 70 (75) - Кредит 50 (51) - произведена выплата дивидендов (за минусом суммы удержанного налога)

Дебет 68, субсчет "Расчеты с бюджетом по НДФЛ" — Кредит 51 — уплачена в бюджет сумма удержанного НДФЛ.

ВЫВОД:

С целью выплаты дивидендов Общество должно совершить следующие действия:

1. Восстановить бухгалтерский учет.

2. Определить стоимость чистых активов Общества.

3. Проверить соблюдение требований ст. 29 Закона N 14-ФЗ, дающих право на принятие решения о распределении прибыли между участниками Общества.

4. Определить размер чистой прибыли Общества по данным бухгалтерского учета.

5. Отразить в решении единственного участника факт принятия решения о распределении части чистой прибыли в свою пользу.

6. Проверить соблюдение требований ст. 29 Закона N 14-ФЗ, дающих право на выплату участнику Общества части прибыли, решение о распределении которой уже принято.

7. Выплатить сумму начисленных дивидендов (при фактической выплате следует начислить, удержать и уплатить в бюджет соответствующую сумму НДФЛ).

Пример расчета дивидендов при усн. ООО на УСН: дивиденды учредителя

Подходит к своему логическому завершению кампания по сдаче годовой отчетности и в некоторых организациях встает вопрос о распределении годовой прибыли. Самый простой и популярный вариант выплаты дивидендов, это выплата дивидендов учредителю или учредителям, физическим лицам, резидентам РФ. Как это правильно сделать?

Сложности могут возникнуть при попытке снять дивиденды в организации на УСН. Как минимум такая организация должна вести бухгалтерский учет не смотря на то, что находится на упрощенной системе налогообложения. Иначе откуда мы узнаем сумму бухгалтерской прибыли, подлежащей распределению? Как мы сможем доказать, что оставшиеся чистые активы больше уставного капитала?

Баланс должен быть, чтобы налоговая при проверке не «забраковала» ваши дивиденды и не начислила с них НДФЛ 13% вместе со взносами в фонды. При этом надо понимать, что баланс подготовить и сдать — разные вещи. Сдавать бухгалтерский баланс в налоговую организации, находящейся на УСН, не надо, даже если на основании этого баланса были начислены и выплачены дивиденды.

Помните, что прибыль по итогам года можно выплачивать в сроки не ранее 1 марта, т.к. собрание учредителей раньше двух месяцев после окончания года проводить нельзя.

Как правильно начислить дивиденды?

Если учредитель единственный, то на основании баланса определяете прибыль. Учредитель принимает решение о начислении дивидендов. С этой суммы удерживается НДФЛ 9%. НДФЛ надо уплатить в бюджет (до или одновременно с выплатой дивидендов), а учредителю - сумму, равную дивидендам начисленным за минусом НДФЛ.

Если учредитель не единственный, то дивиденды начисляются по такой же схеме, но на общем собрании учредителей и в соответствии с долями каждого учредителя.

Образец решения учредителя о дивидендах

Решение № ___

Единственного Участника

Общества с ограниченной ответственностью

«Ромашка»

г. Санкт-Петербург

«___»____________2012г.

Я, гражданин Российской Федерации __________________________, ________ рождения, место рождения: __________________________________, паспорт ________________, выдан _________________________. зарегистрирован по адресу: ____________________, являясь единственным участником Общества с ограниченной ответственностью «Ромашка» (далее «Общество»),

РЕШИЛ:

Направить часть чистой прибыли по итогам 2011 года, оставшейся в распоряжении общества после уплаты всех установленных действующим законодательством налогов и сборов на выплату дивидендов единственному Участнику Иванову Ивану Ивановичу в размере ___________________ (прописью) рублей. На момент принятия Решения, по данным бухгалтерского учета, стоимость чистых активов общества больше его Уставного капитала.

Срок выплаты установить:

«___»___________2012 г.

Единственный Участник

ООО «Ромашка» Иванов И.И.

Бухгалтерский учет дивидендов

Начисление и выплату дивидендов можно проводить по счету 75 «Расчеты с учредителями», а можно по счету 70 «Расчеты с персоналом по оплате труда» субсчет «Расчеты по дивидендами».

Счет 70 используется, если выплата дивидендов в организации является стимулируещей акцией для персонала.

В случае, когда у нас единственный учредитель является генеральным директором использование счета 70 правильно, но я не стала бы рекомендовать. Инспектор при проверке может лишний раз «зацепиться» за мысль, что речь идет о выплате заработной платы. Не секрет, что выплата дивидендов сегодня стала одной из форм оптимизации налогового бремени на заработную плату.

Итак, в бухучете начисление дивидендов как по итогам года, так и по итогам отчетного периода (квартала, полугодия, девяти месяцев) отражается:

Дебет 84 Кредит 75

– начислены дивиденды учредителю

Дебет 84 Кредит 70

– начислены дивиденды учредителю, который является сотрудником организации.

Выплата дивидендов, например, через банк: Дебет 70(75) Кредит 51

Запись делается днем принятия решения о выплате дивидендов (п. 10 ПБУ 7/98).

Налоговый учет дивидендов (УСН)

Дивиденды не являются ни доходом, ни расходом организации, применяющей УСН (п. 1 ст. 270 НК РФ). Они не попадают в Книгу доходов и расходов.

Иная точка зрения

Существует практика доказательства юристами в суде, что право учредителя на дивиденды ни одним законом не поставлено в зависимость от ведения бухгалтерского учета и сведения бухгалтерского баланса. Единственным подтверждением необходимости составления отчетности предприятиями на упрощенке являются письма Минфина. В свою очередь они имеют рекомендательный, а не законодательный характер.

Также существует мнение, что под дивиденды достаточно подготовить особый вид баланса, а именно инвентарный баланс на определенную дату.

Если вы не чувствуете себя готовыми спорить с налоговиками, то придется смириться с обязанностью составления бухгалтерского баланса. Тем более, что с 2013 года по новому закону о бухгалтерском учете вести учет и сводить баланс обязаны будут все организации, независимо от применяемой системы налогообложения.

Привыкайте!

Больше материалов по теме:

Сюжеты: Намывные территории Васильевского острова

ООО на УСН: дивиденды учредителя

Подходит к своему логическому завершению кампания по сдаче годовой отчетности и в некоторых организациях встает вопрос о распределении годовой прибыли. Самый простой и популярный вариант выплаты дивидендов, это выплата дивидендов учредителю или учредителям, физическим лицам, резидентам РФ. Как это правильно сделать?

Сложности могут возникнуть при попытке снять дивиденды в организации на УСН.

Как минимум такая организация должна вести бухгалтерский учет не смотря на то, что находится на упрощенной системе налогообложения. Иначе откуда мы узнаем сумму бухгалтерской прибыли, подлежащей распределению? Как мы сможем доказать, что оставшиеся чистые активы больше уставного капитала?

Баланс должен быть, чтобы налоговая при проверке не «забраковала» ваши дивиденды и не начислила с них НДФЛ 13% вместе со взносами в фонды. При этом надо понимать, что баланс подготовить и сдать — разные вещи. Сдавать бухгалтерский баланс в налоговую организации, находящейся на УСН. не надо, даже если на основании этого баланса были начислены и выплачены дивиденды.

Помните, что прибыль по итогам года можно выплачивать в сроки не ранее 1 марта, т.к. собрание учредителей раньше двух месяцев после окончания года проводить нельзя.

Как правильно начислить дивиденды?

Если учредитель единственный, то на основании баланса определяете прибыль. Учредитель принимает решение о начислении дивидендов. С этой суммы удерживается НДФЛ 9%. НДФЛ надо уплатить в бюджет (до или одновременно с выплатой дивидендов), а учредителю - сумму, равную дивидендам начисленным за минусом НДФЛ.

Если учредитель не единственный, то дивиденды начисляются по такой же схеме, но на общем собрании учредителей и в соответствии с долями каждого учредителя.

Образец решения учредителя о дивидендах

Решение № ___

Единственного Участника

«Ромашка»

г. Санкт-Петербург

«___»____________2012г.

Я, гражданин Российской Федерации __________________________, ________ рождения, место рождения: __________________________________, паспорт ________________, выдан _________________________. зарегистрирован по адресу: ____________________, являясь единственным участником Общества с ограниченной ответственностью «Ромашка» (далее «Общество»),

«___»___________2012 г.

Единственный Участник

ООО «Ромашка» Иванов И.И.

Бухгалтерский учет дивидендов

Начисление и выплату дивидендов можно проводить по счету 75 «Расчеты с учредителями», а можно по счету 70 «Расчеты с персоналом по оплате труда» субсчет «Расчеты по дивидендами».

Счет 70 используется, если выплата дивидендов в организации является стимулируещей акцией для персонала.

В случае, когда у нас единственный учредитель является генеральным директором использование счета 70 правильно, но я не стала бы рекомендовать. Инспектор при проверке может лишний раз «зацепиться» за мысль, что речь идет о выплате заработной платы. Не секрет, что выплата дивидендов сегодня стала одной из форм оптимизации налогового бремени на заработную плату.

Итак, в бухучете начисление дивидендов как по итогам года, так и по итогам отчетного периода (квартала, полугодия, девяти месяцев) отражается:

Дебет 84 Кредит 75

– начислены дивиденды учредителю

Дебет 84 Кредит 70

– начислены дивиденды учредителю, который является сотрудником организации.

Выплата дивидендов, например, через банк: Дебет 70(75) Кредит 51

Запись делается днем принятия решения о выплате дивидендов (п. 10 ПБУ 7/98 ).

Налоговый учет дивидендов (УСН)

Дивиденды не являются ни доходом, ни расходом организации, применяющей УСН (п. 1 ст. 270 НК РФ ). Они не попадают в Книгу доходов и расходов.

Иная точка зрения

Существует практика доказательства юристами в суде, что право учредителя на дивиденды ни одним законом не поставлено в зависимость от ведения бухгалтерского учета и сведения бухгалтерского баланса. Единственным подтверждением необходимости составления отчетности предприятиями на упрощенке являются письма Минфина. В свою очередь они имеют рекомендательный, а не законодательный характер.

Также существует мнение, что под дивиденды достаточно подготовить особый вид баланса, а именно инвентарный баланс на определенную дату.

Если вы не чувствуете себя готовыми спорить с налоговиками, то придется смириться с обязанностью составления бухгалтерского баланса. Тем более, что с 2013 года по новому закону о бухгалтерском учете вести учет и сводить баланс обязаны будут все организации, независимо от применяемой системы налогообложения.

Привыкайте!

Больше материалов по теме:

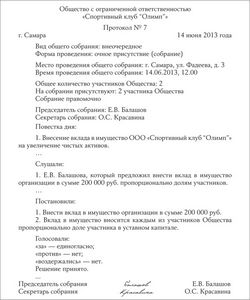

Образец протокола ооо о выплате дивидендов

В законодательстве о АО кроме того отнесены порядок составления и притязании к содержанию протокола, изготавливаемого по результатам совместного собрания акционеров. Во 2-м случае слово год всецело не сообщают, а примут на вооружение уменьшение г.

В акционерных сообществах решение о выплате дивидендов обязано принять общее собрание акционеров (п. И в соответствии с этим как я теснее писала ранее, должны быть соблюдены сроки касательно даты проведения собрания и выплаты данных дивидендов. Банку станет довольно соответствующим образом оформленной выписки из Решения связанных с, которые дотрагиваются согласия кредита (и задатка, раз данное есть). Для организаций на упрощенке значение чистой прибыли будет одинакова разности меж балансовой прибылью до налогообложения и суммой общего налога строчка Незапятнанная прибыль (расходование средств)" Отчета о прибылях и ущербах. Выписка из реестра акционеров (о единственном акционере в АО) Единый акционер в АО (и соучастник в ООО) уполномочен улаживать вопросцы, отнесенные к необыкновенной зон ответственности совокупного собрания акционеров (соучастников ООО), не взирая, собственно он как оказалось в единственном личике (сообразно п. Дед Холод в законе: правовые базы работы Как работа Деда Холода регулируется законодательством? 20 знаковых событий из жизни нашего городка за прошедшие годы, обнаруживших свое отражение в официальных документах . Образчик отблески в бухучете дивидендов, начисленных учредителям По результатам 2010 года ЗАО Альфа возымело чистую прибыль в объеме 266 000 руб. Образчик 10) когда он юридическое личико (Образчик 11) и при всем этом иноземное (Образчик 12). Они перечислены в пт 2 заметки 63 Закона от 26 декабря 1995 г.

Утверждать аргументированным составление в 2011 году Резервного фонда в сумме в соответствии с Уставом Сообщества.

Верховодила существования сообществ с урезанной ответственностью установлены, в основном, 2 документами: Гражданским кодексом и Федеральным законом О сообществах с урезанной ответственностью" 14-ФЗ от 14. И нельзя не отметить: законом вообщем не учтены притязании к форме и содержанию решений акционера, коему принадлежат все голосующие промоакции АО (единственного акционера), и еще соучастника, являющегося владельцем частей 100% в уставном капитале ООО (единственного соучастника).

Послание о согласии единственного соучастника ООО на совершение сделки Видите ли, это послание оформлено не на бумаг ООО, а прописано от фамилии физического личика единственного соучастника ООО и вовсе не имеет оттиска печати (сопоставьте с документом из Образца 9): справка об одобрении крупной сделки образец .

Отослать скопленную чистую прибыль ООО ____________________________________ в объеме ___________________________ (____) на выплату дивидендов соучастникам ООО ____________________________________ соразмерно взносам. А также о дивидендах:Минфин Рф советует переходные дивиденды, выплаченные в течение отчетного года, отображать в Бухгалтерском равновесии обособленно в разд .

При всем этом оно обязано содержать все предусмотренные законом условия, подлежащие подключению в протокол совместного собрания акционеров/соучастников о согласии солидной сделки и сделки, в какой имется заинтересованность. И в нем признаки незапятнанная прибыль и нераспределенная прибыль формируются на различных счетах и имеют разное значение.

Признак незапятанной выгоды отражается в строчке Незапятнанная прибыль (расходование средств)" данной формы бухгалтерской отчетности образец решение единственного участника о выплате дивидендов

Можно ли выплатить дивиденды за счет прибыли прошлых лет

Образец решение единственного участника о выплате дивидендов. Оценка: 63 / 100 Всего: 11 оценок.

Другие новости по теме:

- Ятия» дневной формы обучения/ Сост. Отчета по производственно-экономической практике…. (справочное) Образец заполнения дневника по.

- Дневник производственной практики (образец заполнения) вызывает у студентов массу. Унифицированная форма дневника производственной практики. Которые могут пригодиться при последующем составлении отчета.

- Примеры дневников по практик, Дневник практики на предприятии, Дневник по. Разработка и утверждение с главным бухгалтером плана-графика прохождения производственной практики.

- Отчет о производственной практике представляет собой распечатанный на А4 документ. Далее нужно подойти к Тимощук Оксане Леонидовне в 43-14. У неё нужно будет заполнить дневник практики.

Источники:

, , , ,

Следующие статьи:

20 мая 2025 года

Комментариев пока нет!