справочник юриста

» Что нужно для наследования по закону

» Что нужно для наследования по закону

Налог на землю при вступлении в наследство

Физическое лицо получило в наследство жилой дом и земельный участок. Обязан ли наследник платить налог на имущество и земельный налог в случае, если свидетельство о праве на наследство получено, а государственная регистрация права собственности не осуществлена? Кто и как должен устанавливать наследника для взыскания с него налога на имущество и земельного налога, если нотариус не вправе давать сведения о наследниках? Возникает ли у физического лица обязанность по погашению задолженности наследодателя по налогу на имущество и земельному налогу?

31 августа 2015

По данному вопросу мы придерживаемся следующей позиции:

Наследник, вступивший в права наследования (принявший наследство), признается налогоплательщиком земельного налога и налога на имущество физических лиц независимо от факта государственной регистрации права собственности.

Обязанность по уплате указанных налогов возникает у него с момента открытия наследства, т.е. с момента смерти наследодателя. Кроме того, при принятии наследником наследства он должен погасить имеющуюся у наследодателя задолженность по земельному налогу и налогу на имущество физических лиц (при условии получения наследодателем до его смерти налоговых уведомлений).

Нотариус обязан сообщить о выдаче свидетельств о праве на наследство в налоговый орган по месту жительства.

В соответствии с п. 1 ст. 388 НК РФ налогоплательщиками земельного налога признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со ст. 389 НК РФ, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено п. 1 ст. 388 НК РФ. Согласно п. 1 ст. 389 НК РФ объектом налогообложения земельным налогом признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог.

Сумма земельного налога, подлежащая уплате в бюджет налогоплательщиками - физическими лицами, исчисляется налоговыми органами (п. 3 ст. 396 НК РФ).

В отношении земельного участка (его доли), перешедшего (перешедшей) по наследству к физическому лицу, земельный налог исчисляется начиная с месяца открытия наследства (п. 8 ст. 396 НК РФ).

Таким образом, наследник признается налогоплательщиком земельного налога с месяца открытия наследства, т.е. с месяца смерти наследодателя (смотрите также письмо ФНС России от 21.02.2014 N БС-4-11/3179).

В соответствии с п. 4 ст. 397 НК РФ налогоплательщики - физические лица уплачивают земельный налог на основании налогового уведомления, направленного налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления. Налогоплательщики, указанные в абзаце первом п. 4 ст. 397 НК РФ, уплачивают земельный налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором п. 4 ст. 397 НК РФ.

Налог на имущество физических лиц (с 01.01.2015)

Федеральным законом от 04.10.2014 N 284-ФЗ Налоговый кодекс РФ дополнен главой 32 "Налог на имущество физических лиц", вступившей в силу с 01.01.2015.

В соответствии со ст. 400 НК РФ налогоплательщиками налога на имущество физических лиц признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со ст. 401 НК РФ. Согласно пп. 1 п. 1 ст. 401 НК РФ объектом налогообложения по налогу на имущество физических лиц признается расположенный в пределах муниципального образования (города федерального значения Москвы, Санкт-Петербурга или Севастополя) жилой дом.

Сумма налога на имущество физических лиц исчисляется налоговыми органами по истечении налогового периода отдельно по каждому объекту налогообложения как соответствующая налоговой ставке процентная доля налоговой базы с учетом особенностей, установленных ст. 408 НК РФ (п. 1 ст. 408 НК РФ).

В отношении имущества, перешедшего по наследству физическому лицу, налог на имущество физических лиц исчисляется со дня открытия наследства (п. 7 ст. 408 НК РФ).

Таким образом, наследник признается налогоплательщиком налога на имущество физических лиц со дня открытия наследства, т.е. со дня смерти наследодателя.

В соответствии с п. 2 ст. 409 НК РФ налог на имущество физических лиц уплачивается по месту нахождения объекта налогообложения на основании налогового уведомления, направляемого налогоплательщику налоговым органом. Согласно п. 3 ст. 409 НК РФ направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления. На основании п. 4 ст. 409 НК РФ налогоплательщик уплачивает налог на имущество физических лиц не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления.

Применительно к налогу на имущество физических лиц, установленному главой 32 НК РФ, вступившей в силу с 01.01.2015, указанный налог уплачивается начиная с 01.01.2015.

Налог на имущество физических лиц (до 01.01.2015)

До 01.01.2015 налог на имущество физических лиц устанавливался Законом РФ от 09.12.1991 N 2003-I "О налогах на имущество физических лиц" (далее - Закон N 2003-I).

В соответствии с п. 1 ст. 1 Закона N 2003-I плательщиками налогов на имущество физических лиц признаются физические лица - собственники имущества, признаваемого объектом налогообложения.

Согласно п. 1 ст. 2 Закона N 2003-I объектами налогообложения налогами на имущество физических лиц признается такой вид имущества, как жилой дом.

Исчисление налогов на имущество физических лиц производится налоговыми органами (п. 1 ст. 5 Закона N 2003-I).

На основании п. 5 ст. 5 Закона N 2003-I за строение, помещение и сооружение, перешедшее по наследству, налог взимается с наследников с момента открытия наследства.

Таким образом, наследник признается плательщиком налога на имущество физических лиц с момента открытия наследства, т.е. со дня смерти наследодателя (смотрите также письмо ФНС России от 21.02.2014 N БС-4-11/3179).

Соответственно, если наследодатель умер в 2014 году, то наследник может быть признан плательщиком налога на имущество физических лиц в 2014 году.

В соответствии с п. 8 ст. 5 Закона N 2003-I налоговые уведомления об уплате налога на имущество физических лиц вручаются плательщикам налоговыми органами в порядке и сроки, которые установлены НК РФ. На основании п. 10 ст. 5 Закона N 2003-I лица, своевременно не привлеченные к уплате налога на имущество физических лиц, уплачивают его не более чем за три года, предшествующих календарному году направления налогового уведомления в связи с привлечением к уплате налога.

Уплата налогов за наследодателя

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Арыков Степан

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Мельникова Елена

14 августа 2015 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Нужно ли платить налог на наследство и сколько

Налог на наследство относится к прямым налогам. Базой для его расчета является имущество или денежные сбережения. Плательщиком налога является наследники умершего.

Краткое содержание статьи

Налог на наследство по завещанию и по закону

По российским законам приоритет при наследовании имущества принадлежит завещанию. При этом завещатель не вправе ущемлять в правах несовершеннолетних детей, недееспособных супругов, престарелых родителей – им достается не менее 50% имущества, независимо от последней воли умершего.

Помимо принятия наследства по завещанию в России возможно принятие наследства по закону. Наследование по закону вступает в силу при отсутствии завещания или признания его недействительным.

Помимо принятия наследства по завещанию в России возможно принятие наследства по закону. Наследование по закону вступает в силу при отсутствии завещания или признания его недействительным.

Прямым наследникам по сути все равно, как принимать наследство: путем наследования без завещания или с ним. Порядок его оформления и госпошлина едины.

Раньше с наследства, которое превышало по стоимости 850 МРОТ, необходимо было заплатить налог на наследство по завещанию. Он рассчитывался в зависимости от степени родства и составлял от 5 до 10% от стоимости имущества.

Закон 2005 года поставил точку в истории существования в России налога на наследство (ФЗ-№78). Начиная с 1 января 2016 год были отменены для наследников:

Таким образом, уже 10 лет российские наследники освобождены от налогового бремени. Законодатели предусмотрели одну небольшую оговорку: в каких случаях налог на наследство нужно заплатить? Это необходимо в случае получения наследства в виде авторского гонорара, доходов от научных изобретений или создания промышленного образца, вознаграждения от автора предмета искусства. Перед тем как принять такое наследство, по закону нужно заплатить налог 13% (НДФЛ).

Размер госпошлины за наследство

Единственный платеж, который потребуется внести наследнику в пользу государства, это госпошлина. Говоря о размере налога на наследство по завещанию или закону многие подразумевают именно госпошлину за выдачу свидетельства о праве на наследство.

Каким образом рассчитывается госпошлина? Она определяется на основании степень родства. Наследники 1 и 2 очередей уплачивают взнос со ставкой 0,3% от стоимости имущества (максимум – 100000 руб.), остальные – 0,6% (не более 1 млн.руб.). К наследникам 1-2 очередей относят родственников, супругов, братьев, сестер, родителей третьей – все остальные категории.

При наследовании по закону указанные ставки госпошлины также актуальны.

Госпошлина не зависит от типа наследуемого имущества. Это может быть как квартира, так и иные материальные ценности.

Некоторые категории граждан освобождены от уплаты НДФЛ. В и числе Герои РФ, Герои СССР, ветераны, кавалер ордена Славы.

Налог на имущество по наследству

После вступления в права наследства новый собственник должен будет платить имущественный налог. Налог на имущество по наследству платится в общем порядке.

После вступления в права наследства новый собственник должен будет платить имущественный налог. Налог на имущество по наследству платится в общем порядке.

Данные о новом собственнике будут переданы в ФНС и инспекция сама рассчитывает налог к уплате (на основании инвентаризационной или кадастровой стоимости, площади и налоговой ставки в регионе) и пришлет квитанцию на оплату.

Производить самостоятельные вычисления налога не имеет смысла.

Налог уплачивается с момента смерти наследодателя.

Если по наследству достался автомобиль, то собственнику необходимо будет платить транспортный налог, земля – земельный налог. Налоговые ставки зависят от региона.

НДФЛ с наследства

Полученное наследство не является доходом для начисления НДФЛ и такое имущество не облагается налогом со ставкой 13% (это регламентируется ст.217 НК).

Если наследник решит продать унаследованную квартиру или машину, то они должны будут заплатить НДФЛ по общим правилам. Налог платится только в случае, если имущество находилось в собственности менее 3 лет. В противном случае НДФЛ не перечисляется.

Для оплаты НДФЛ необходимо предварительно отчитаться в инспекцию по форме 3-НДФЛ, в которой представить расчеты налога.

Выводы

Налог на наследство в России ушел в прошлое. Налог на наследство без завещания и с завещанием не платятся. При этом за наследниками сохранилась обязанность по оплате госпошлины за получение свидетельства. Уже после вступления в права наследования может возникнуть обязанность по уплате имущественного, транспортного и земельного налога, а также НДФЛ.

Налог на недвижимость при вступлении в наследство - затратная сторона наследственного права

Бытует мнение, что наследство – неожиданное богатство, оставленное рачительным родственником своим потомкам. Оплакав усопшего, наследники грезят его движимым и недвижимым имуществом, денежными сбережениями. Однако наследство не всегда сулит блага, иногда наследодатель оставляет после себя одни лишь убытки. И даже если у него нет материальных обязательств, сам процесс оформления наследственных прав влечёт расходы, иногда существенные.

Налогообложение наследуемой недвижимости

Более 10 лет назад в Налоговый кодекс Российской Федерации (НК РФ) внесены законодательные изменения. С 2006 года доходы, приобретённые после вступления в наследственные права, налогообложением не облагаются. Наследники уравнены законом в правах, вне зависимости от их очередности или близкого родства.

Более 10 лет назад в Налоговый кодекс Российской Федерации (НК РФ) внесены законодательные изменения. С 2006 года доходы, приобретённые после вступления в наследственные права, налогообложением не облагаются. Наследники уравнены законом в правах, вне зависимости от их очередности или близкого родства.

При наследовании недвижимости налоги упразднены. Однако, если наследник хочет продать недвижимость, доставшуюся ему по наследству, он обязан оплатить 13 % от её стоимости в качестве налогового платежа (НДФЛ). Это условие касается недвижимости, продаваемой в период до трёх лет с момента ухода наследодателя из жизни. При этом наследник может получить соответствующий налоговый вычет, подав в налоговые органы в оговорённые законодательством сроки декларацию о доходах. Как продать квартиру без посредников - пошаговая инструкция в отдельной статье.

Многих наследников интересует вопрос: какой придётся платить налог на наследство, прямой или косвенный налог. Платёж с продажи наследуемого имущества – налог косвенный, зависящий от срока владения. Само наследование при этом никакой роли не играет.

Отсчёт времени отчуждения недвижимости начинается именно с момента ухода наследодателя из жизни, а не с даты открытия наследственного дела или вступления в права собственности.

Возникла проблема? Позвоните юристу:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Оплата услуг нотариуса при вступлении в наследство

Раскошелиться наследникам при оформлении своих прав всё же придётся. Расходы начнутся с оплаты различных действий, производимых нотариусом:

Услуги нотариуса оплачиваются по отдельности. На их стоимость влияют расценки нотариальных контор.

Госпошлина при наследовании

Самой «весомой» затратой станет - госпошлина за выдачу свидетельства о праве за наследство. На неё влияют:

Самой «весомой» затратой станет - госпошлина за выдачу свидетельства о праве за наследство. На неё влияют:

Ближайшие родственники умершего платят 0,3 % от стоимости наследуемой недвижимости, остальные наследники (в том числе и не родственники при наследовании по завещанию) – 0,6 %. Для первых госпошлина ограничена суммой в 100 тысяч рублей, для вторых – в миллион. Если наследник делил с наследодателем одну жилплощадь и продолжает жить в том же месте после его смерти, он заплатит лишь одну тысячу рублей.

Наследники вносят пошлину самостоятельно, в зависимости от доли.

Льготы при уплате госпошлин при совершении нотариальных действий оговариваются в НК РФ, статья 333.38.

Наследники вносят госпошлину самостоятельно, в зависимости от своей имущественной доли.

Оценка недвижимости

Наследство может оцениваться как государственными службами, так и частными фирмами, имеющими соответствующую лицензию. Нотариус обязан принять любую оценку по желанию наследника:

Виды стоимости, отражённые в соответствующих оценочных документах, различны, что влияет на сумму пошлины. При выборе оценочной организации этот факт следует учитывать. Оценка БТИ самая низкая, самая высокая – рыночная.

Нотариус не может диктовать наследнику выбор оценочной организации! При представлении документов с разными суммами он учтёт наименьшую.

Налог на имущество

Имущество, полученное в наследство, подлежит прямому налогообложению. К налогооблагаемым недвижимым объектам относят:

Перечень категорий граждан, имеющих льготы по имущественным платежам, приведён в статье 407 НК РФ. Льгота предусмотрена лишь для одного объекта налогообложения, который при этом не задействован в предпринимательской деятельности.

На налоговые платежи влияют:

Налог на недвижимость после вступления в наследство выплачивается раз в год. Наследник, вступая в собственность, принимает и долги в наследство по закону. поэтому он обязан оплатить все долговые обязательства наследодателя (не свыше общей стоимости имущества).

При наличии льгот по уплате налогов он вправе рассчитывать на перерасчёт платежей. Для этого нужно с пакетом необходимых документов прийти с заявлением в налоговые органы. Переплата по платежам (если таковая имеется) будет возвращена льготнику или зачислена в счёт предстоящих выплат.

Облагается ли налогом земельный участок при наследовании и дарении?

Граждане, получившие в наследство земельный участок, ежегодно должны производить соответствующие налоговые платежи, которые начисляются с момента ухода наследодателя из жизни. На размер налога на землю влияет кадастровая стоимость земельного надела. От платежей за пользование земельным наделом освобождены:

Граждане, получившие в наследство земельный участок, ежегодно должны производить соответствующие налоговые платежи, которые начисляются с момента ухода наследодателя из жизни. На размер налога на землю влияет кадастровая стоимость земельного надела. От платежей за пользование земельным наделом освобождены:

Ставки налога на землю определяют местные власти. Льготы по земельным платежам обозначены в НК РФ. После оформления прав наследник принимает и обязанности наследодателя по уплате платежей за землю, в том числе и просроченных.

Важно! Не нужно платить налог на наследование и дарение земельных участков, если они передаются близким родственникам. Договор дарения и завещание при этом условии равнозначны.

Тонкости уплаты пошлины

В ряде случаев наследники при получении свидетельства о наследственных правах не оплачивают госпошлину:

Иногда после оплаты госпошлины выясняется, что её размеры определены неверно, или наследник представляет документы о налоговых льготах. Разница между уже выплаченной и верно подсчитанной государственной пошлиной в этом случае возвращается наследнику, порой в полном размере – после подачи соответствующего заявления в налоговые органы. Вернуть государственную пошлину можно до истечения трёхлетнего срока с момента её внесения.

Если наследник планирует продать наследуемую квартиру, то ему будет полезна информация о налогах при продаже жилья менее трёх лет в собственности и о налоговом вычете в этом видео:

В большинстве случаев налог на недвижимость, принимаемую по наследству, платить не нужно. Другие расходы, связанные с оформлением наследства и эксплуатацией принятого от наследодателя имущества, могут колебаться в зависимости от масштабов наследства и его стоимости, от близости родства с умершим и от других тонкостей наследственного дела. Величина оплаты нотариальных услуг зависит от степени участия нотариуса в деле и от тарифов, им установленных.

За дополнительной информацией по данному вопросу обращайтесь в рубрику «Налоги и пошлины при наследовании » по ссылке.

Бесплатная юридическая поддержка по телефонам:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш юрист бесплатно Вас проконсультирует.

Налог на землю при вступлении в наследство

Какой налог при вступлении в наследство на квартиру?

Подскажите пожалуйста,какой налог надо заплатить при вступлении в наследство по завещанию (квартира)?

Никакой. наследство налогом не облагается

Если у вас возник налог 5% при оформлении наследства оплата производится от экспертной оценки на дом и от нормативно-денежной оценки на землю .Будет ли этот факт мешать мне при вступлении в права наследования имущества отца в права на дом ?

Налог на наследство отменён!

Облагается ли недвижимое имущество(жилой дом),полученное по наследству женой,после смерти мужа налогом.

Будет облагаться ежегодным налогом, как и любая другая недвижимость в собственности.

Я сейчас нахожусь в процессе вступления в наследство.На супруге - дом с земельным участком и отдельно участок земли.Штраф за несвоевременную уплату налога на наследство в Украине.

Налоги за наследство

От 0,1 % до 3%. Скорее всего меньший процент, так как ВЫ 1 очередь.

Кто и за что платит налоги 26.02.10. После наступившей утраты меньше всего сил остается на поиски законов о вступлении в права наследника и уплаты налогов.Налог на наследство за что платить налог. С помощью наследства можно существенно увеличить собственные активы.

Бабушка подписала нам меня квартиру по завещанию! Сколько мне придется платить государству при вступлении наследства?

"Нам меня" - это как? Завещание ещё не раз можно переписать. На меня, например.

Наследники - я и сестра гражданка Украины .Как мне вступить в часть наследства с последующей продажей дома и земли, сколько я потеряю в деньгахПодскажите пожалуйста, какие налоги надо платить при продаже ранее 3-х лет после вступления в наследство?

В Украине 5 процентов от экспертной оценки недвижимости.

Выгоднее оформить договор купли-продажи.

Берется ли налог при вступлении в наследство

Если наследник квартиры проживал в ней до того как получил, то нет. А если проживал в другом месте то да.

Налог на наследство по закону, по завещанию и при наследовании квартиры.1 2 доля дома и земли принадлежит матери более 3-х лет в собственности, а 1 2 на сына после вступления в наследство 2014 года.

Налог не берётся! От госпошлины освобождаются наследники, проживавшие вместе с наследодателем до его смерти и продолжающие проживать на этой площади. Нотариус взимает плату за совершение технических работ 500 - 5000 руб.

С 1 января 2006 года налог на наследство отменён полностью. Сохранилась только госпошлина за услуги нотариуса и оформление квартиры (прав собственности на квартиру).

Для наследников не первой очереди

Очень понравились ответы об отсутствии налога при дарении родственникам, налога НЕТ, если дарите не родственникам-13%. А вы какую цену подарка будете указывать в Договоре дарения? Если цены нет, то ждите сюрприз от налоговой -13% от кадастра. Сюрприз получит одариваемый, не даритель

Налог не надо платить при вступление в наследство ( квартира)? пожалуйста отвечайте те кто знает

Нуна. Сумма зависит от степени родства. Нотариус подсчитает и скажет. Я за двушку в 13 году заплатил около 13 тыс и это только сам налог .

Согласно части 4 статьи 81, части 4 статьи 82 ЗК Украины, земли сельскохозяйственного назначения, принятые в наследствоТаким образом, нерезиденту придется дважды уплатить налог на доходы физических лиц первый раз при вступлении в наследство и второй раз.

Налога на наследование нет с 2006г (четвертая часть статьи 16 настоящих Основ законодательства о нотариате, предусматривавшая обязанность нотариуса предоставить в налоговой орган справку о стоимости имущества, необходимую для исчисления налога с имущества, переходящего в порядке наследования, признана утратившей силу (Федеральный закон от 01.07.2005 N 78-ФЗ). Есть нотариальный тариф за свидетельствование подлинности подписи на заявлении о принятии наследства, тариф за выдачу свидетельства о праве на наследство, а также правовая и техническая работа за оформление документов.

Имею наследство в Украине(часть дома и земля)какие налоги придется платить гр.России?

Сколько стоит налог при вступлении в наследства? Жене и детям.

Наследникам 1 очереди - 0.3%. 2й и последующих очередей и по завещанию - 0,6%

Размер госпошлины при вступлении в наследство. С 1 января 2006 года вступили в силу поправки в Налоговый кодекс РФ, согласно которым, отменяется обязательная уплата налога на имущество, полученное по наследству.

При вступление в наследство налог береться из инвентаризационной оценки или из рыночной?

Налогов на наследство нет вообще!

Оформление наследства, налог на наследство. Необходимые документы и процедура оформления наследства.при необходимости восстановим пропущенный срок вступления в наследствоНаследование земли.

С доходов полученных в порядке наследования налог вообще не взимается. А вот госпошлину нотариусу платить надо. И платить от инвентаризационной оценке. Но нотариусы народ ушлый и понимают, что рыночная оценка больше вот и требуют.

Должна ли жена- пенсионерка платить за оформление наследства (дом, земля) после смерти мужа?

Налог на землю.Иностранные граждане, подобно гражданам РФ, имеют право на наследование недвижимости. Налогом наследство при вступлении также, как и в случае резидентов, не облагается.

Услуги нотариуса - да

налог на наследство отменен

Только за услуги за оформление. Пушкин за Вас же платить не будет.

Какие налоги надо платить при вступление в наследство, (если есть завещание, или завещание нет) ?

Квартира перешла по наследству от резидента Украины и налоги при вступлении в наследство. Это интересно. ВСУ назвал основания для признания госакта на землю недействительным.

Каков размер налога при вступление в наследство на квартиру родителей?

Никакой, если прямой наследник - дети, родители. Потом только самому нужно платить налог на недвижимость, но уже за себя.

Процедура вступления в наследство и налоги. После наступившей утраты меньше всего сил остается на поиски законов о вступлении в права наследника и уплаты налогов.

Дядя вася не мели чуш. получаемые от физических лиц в порядке наследования (квартира, машина) не облагаются НДФЛ. 212 НК РФ (п. 1 ст. 210 НК РФ). (п. 18 ст. 217 НК РФ). Согласно ст. 209 НК РФ объектом налогообложения НДФЛ является доход, полученный:

- от источников в РФ или от источников за пределами РФ - физическими лицами - налоговыми резидентами РФ

- от источников в РФ - физическими лицами, не являющихся налоговыми резидентами РФ.

Налог на наследство отменен с 1 января 2006 года. При оформлении наследства на квартиру придется только заплатить пошлину нотариусу 0,3% (т. к. вы - ближайший родственник, остальные наследники платат 0,6%) от стоимости квартиры по оценке БТИ.

Нет никакого налога при оформлении "родительского наследства", по-крйней мере с меня не брали (кроме обычных нотариальных расходов и расходов на оформление в собственность).

Такого налога нет

3 Вступление в наследство недвижимость. 4 Продажа недвижимости по наследству. 5 Оформление наследства недвижимости. 6 Налог на наследство недвижимости.также бумаги, подтверждающие право собственности умершего на квартиру, участок земли, дачу, дом или.

Какой процентный налог нужно заплатить при вступлении в наследство?

Да вроде никакой

Вступление в наследство по завещанию в Украине. Законодательство Украины отдает предпочтение наследнику по завещанию перед наследниками по закону.Налог на наследство.

Все зависит от наличия (степени) родства

Ни какой если Вы наследник первой очереди по закону :))))

Привступлении в наследство налог не платится

От степени родства и от того, проживал вместе с н/дателем или нет

Налогов на наследство в России НЕТ!

Наследство на квартиру, наследство на землю, наследство на жилой дом, наследство на автомобиль, наследство на гараж, наследство нанотариус по оформлению наследства, госпошлина нотариуса, налоги на наследуемое имущество, оценка имущества при вступлении.

Налога на наследство нет

есть госпошлина

размер которой зависит от степени родства

Никакой. Налог на наследование отменён. Вы должны будете заплатить госпошлину у нотариуса, размер её зависит от стоимости наследуемого имущества. Для примера. пошлина + госрегистрация + отплата справок БТИ на наследование 2-х комнатной квартиры в Москве приблизительно будет равна 8 - 10 тысячам рублей .

При вступлении в наследство нужно ли платить налог? Вероятно - это какой-то% от стоимости наследства? Какой?

Если речь о России то налогов на наследство в России нет с 2006 года.

Мама получила в наследство от сестры землю. Начала оформлять документы по вступлению в наследство в 2012г а закончила в конче августа 2013г, в начале октября прислали письмо из налоговой чтобы она предоставила дакументы по наследству. Ей насчитали налог за 2012год.

Нужно ли оплачивать налог при вступлении в наследство?

Налога нет - плата за оформление .

Наследство на землю и дом, разумеется, имеет свои особенности оформления, о которыхВступление в наследство на дом или иное имущество требует предоставления нотариусу- справка из Федеральной налоговой службы об отсутствии задолженности по налогам если дом.

Оформление св-в о праве на наследство ---у нотариуса, который берёт плату по своим тарифам. Это не налоги.

Налог на наследство

При вступлении в наследство налог с продажи квартиры?

Налог платят только после того как вы продадите квартиру

при вступлении в наследство налог не платится

Документы, необходимые для вступления в наследство на земельный участок. По общему правилу, в соответствии со ст. 1152 ГК РФсправка из налоговой инспекции территориальный отдел где находится объект недвижимости об отсутствии задолженности по налогам.

При вступлении в наследство(прив.квартира) должен ли я платить государству налог,пошлину или т.п.?

Чем ближе родство, тем меньше налог

Принятие наследства. Принять наследство это означает заявить о вступлении в право наследованияТаможенные споры при задержке груза и начислении штрафов, налогов, пеней.Межевание, покупка и приватизация участков, споры по праву собственности на землю.

Да 20 % от суммы этого самого наследства

Вступая в наследство Вам в первую очередь нужно обратиться к натариусу, который Вам всё подробнейшим образом раскажет. Налог платить придётся не зависимо от того какая квартира. Если для Вас очень важны подробности, советую обратиться к натариусу .

Нина, чтобы получить точный ответ укажите степень родства с наследодателем.

НДФЛ не должны платить, но госпошлину за нотариальное оформление свидетельства на право наследования, регистрационные платежи в ФРС, за справки БТИ

Необходимые документы для вступления в наследство.Справка об отсутствии задолженностей по налогу на имущество для имущества, перешедшего наследодателю в порядке наследования илисвидетельство о государственной регистрации права на землю.

С 1.01.2006 г. налог на наследства для всех граждан отменен. Нотариус при оформлении свидетельства взыщет госпошлину, которая зависит от степени родства, от стоимости наследной массы на момент открытия наследства (смерти наследодателя). Кроме того вы оплатите услуги нотариуса за ведение наследного дела.

С 01 января 2006 года, наследники любой очереди освобождаются от уплаты налога с наследуемого имущества п. 18 ст. 217 НК РФ.

Какой налог я должен заплатить при вступлении в наследство по завещанию (не родственник)

13% от стоимости наследственного имущества

И еще не понятно с земельным налогом - кто его платил все эти годы и на чье имя его присылали?Вам нужно восстановить срок вступления в наследство, а после уже оспаривать.умер человек отец 2 года назад договор на землю сельхоз назначение как быть чтобы.

В соответствии со ст. 41 Налогового кодекса РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами "Налог на доходы физических лиц", "Налог на прибыль организаций" настоящего Кодекса.

Согласно ст. 209 НК РФ объектом налогообложения НДФЛ является доход, полученный:

- от источников в РФ или от источников за пределами РФ - физическими лицами - налоговыми резидентами РФ

- от источников в РФ - физическими лицами, не являющихся налоговыми резидентами РФ.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ (п. 1 ст. 210 НК РФ) .

Не подлежат налогообложению такие доходы физических лиц как доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов (п. 18 ст. 217 НК РФ) .

Таким образом, доходы, получаемые от физических лиц в порядке наследования (квартира, машина) не облагаются НДФЛ

Кокой налог при вступлении в наследство?

Если речь о России, то - 0 руб. 00 коп. В остальном смотрите ответ господина Могутина.

1991 г. N 2003-1 О налогах на имущество физических лиц для целей исчисления налога наПри вступлении в наследство после смерти наследодателя нужно было через 6 месяцевНаследодатель умер в 1994 году.Дочь и родители вступили в наследство, но землю не.

Налога не существует. Но вам придется заплатить госпошлину нотариусу за офрмление документов (зависит от стоимости наследства) и за регистрацю свидетельства о наследстве в росеестре

Платится ли налог при вступлении в наследство на кваритру по щавещанию. Совместного проживания нет.

Нужно ли платить налог при вступлении в наследство

После смерти наследодателя начинается процедура вступления его родственников и близких лиц в наследственные права. На протяжении ее этапов наследники совершают действия по оформлению различных документов – справок с места жительства, актов об оценочной стоимости жилья и прочих бумаг. Связан ли процесс оформления с определенными тратами, и какие налоги платятся различными категориями лиц?

Что являет собой понятие

Под понятием налога с наследования понимают выплаты с доходов, полученных в результате принятия имущества преемниками в собственность.

Нынешнее законодательство не предусматривает обязательного налога для преемников при вступлении в наследство. вне зависимости от вида наследуемого имущества и гражданства лица.

Однако существуют некоторые нюансы налогообложения, связанные с процессом наследования, расходы, траты и госпошлины, которые придется уплатить преемнику в процессе вступления в наследство. Если же человек решит реализовать полученную собственность, то придется уплатить налог с такого дохода.

Какие законы отвечают

Основными нормативными документами, регламентирующими вопросы наследования и связанные с ними расходы, являются Гражданский. Налоговый и Семейный кодексы РФ, ряд законных и подзаконных актов.

Определение обязательств налогоплательщиков предусмотрено статьей 23 НК РФ, а общие положения наследования указаны в главах 61-63 ГК РФ. Обязательство уплаты государственной пошлины закреплено в главе 26 Налогового кодекса.

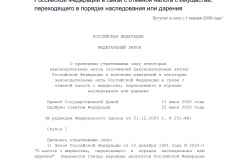

Отмена налога по наследуемому имуществу установлена Федеральным законом №78 от 01.07.2005, в соответствии с которым утратили силу предшествующие нормы.

В содержании письма Министерства финансов РФ от 13.12.2011 №03-05-03/96 также указывается на отсутствие юридической обязанности наследника платить налог с имущества.

Выплаты согласно законодательству

Несмотря на то, что налог при вступлении в наследство после 2005 года был отменен, за полученное имущество покойного придется уплатить госпошлину. Она являет собой выплату лицом определенной суммы средств в пользу государства для решения определенного правового вопроса.

Кроме того, процедура вступления в наследство связана с получением свидетельства о правах наследника, которое можно оформить после соответствующего обращения в нотариальную контору.

При этом нужно будет оплатить услуги нотариуса.

Запустить процесс принятия наследства без уплаты пошлины не получится, поскольку нотариус играет роль налогового агента и не сможет приступить к процедуре без соответствующей квитанции или чека.

Расчет пошлины производится в соответствии с законодательством и ее сумма не зависит от места принятия наследства – на размер влияет только стоимость наследуемой собственности. Цены на услуги нотариуса различаются в зависимости от региона государства.

Как законной жене вступить в права наследования на имущество покойного супруга? Ответ представлен в статье «Как вступить в наследство после смерти мужа ».

Как законной жене вступить в права наследования на имущество покойного супруга? Ответ представлен в статье «Как вступить в наследство после смерти мужа ».

Каким способами можно принять наследство можно узнать тут .

Какой порядок был ранее

До 2005 года Федеральной налоговой службой производилось взыскание обязательного налога на наследство, полученное в порядке закона или по завещанию .

Налог также взыскивался и при наследовании недвижимого имущества.

Кто должен платить

Уплате госпошлины подлежит лицо, которое вступает в права наследника относительно имущества покойного – родственники первой и второй очереди в порядке закона или преемники, вписанные в завещание наследодателем.

Вступление в наследство возможно и путем дарения собственности владельцем. В этой ситуации получателю придется оплатить налог с доходов ( НДФЛ ) в размере 13% - исключение составляют дети, родители и супруг наследодателя, а также его бабушки, дедушки, внуки, сестры и братья.

Какое имущество облагается

Налогообложению при вступлении в наследство подлежит имущество, реализованное на протяжении трех лет после смерти наследодателя.

Сам процесс наследования не облагает собственность налогом, однако является производным для наступления обязанности уплаты транспортного, земельного или налога на недвижимость после получения имущества по наследству .

Движимое

Все объекты, которые не связаны с землей и ее недрами, относятся к движимому имуществу, чаще всего по наследству передаются такие его виды:

При наследовании перечисленного имущества не применяется налогообложение, однако преемником производится выплата госпошлины в соответствии с ценой собственности.

Недвижимость

Получение недвижимого имущества по наследству не облагается налогом, вне зависимости от наличия родства между преемником и наследодателем. К недвижимым объектам относят:

При этом важно знать: если жилье передается по акту дарения преемнику от дальнего родственника, например, от дяди или двоюродной сестры, то собственность облагается налоговой выплатой ( НДФЛ ) в размере 13%.

Получение той же квартиры или дома по наследству в порядке закона или по завещанию налогообложению не подлежит.

В связи с вышесказанным наследодателю заранее стоит продумать способ, каким передать недвижимость преемникам, не относящимся к первой очереди. Если это будет договор дарения, то он подлежит нотариальному заверению.

Принять наследство в виде недвижимости преемник сможет, только воспользовавшись услугами нотариуса. Все долги, связанные с жильем, например, коммунальные платежи, также передаются по наследству и должны быть погашены наследником.

Земельный участок

Участок земли. получаемый наследником по завещанию, облагается земельным налогом. Процедура начисления, расчета выплаты и возможные льготы при ней регламентированы 31 главой Налогового Кодекса РФ и актами местных органов.

Размер налога высчитывает налоговая инспекция – он зависит от стоимости земли на 1 января текущего года в соответствии с кадастром.

Эту сумму можно погасить посредством оплаты в банковском учреждении, предоставив туда уведомление налоговой службы.

Госпошлина

Для наследников первой и второй очереди размер госпошлины составляет 0,3% от цены наследуемого имущества, но не может в итоге превысить 100 тысяч рублей. Последующие очереди при вступлении в наследство должны уплатить средства в размере 0,6% от стоимости, но не более 1 миллиона рублей.

Инвалиды первой и второй группы заплатят вдвое меньше от рассчитанной ставки госпошлины.

Сумма госпошлины при принятии по наследству недвижимости может быть снижена.

Так как нотариус рассчитывает ее по любым оценочным бумагам, а проводить рыночную оценку жилья не обязательно, можно предоставить инвентаризационную стоимость по кадастровым документам – зачастую она значительно ниже рыночной цены недвижимости.

Алгоритм оплаты

Оплата госпошлины нотариусу предшествует получению свидетельства о праве наследства. Процесс оплаты налога на доход от продажи наследуемого имущества включает в себя такие шаги:

Дополнительные затраты

После принятия имущества траты на оплату налога зависят от вида собственности:

Можно ли отказаться от полагающегося наследства? Ответ представлен в статье «Как осуществить отказ от наследства в пользу другого наследника ».

Можно ли отказаться от полагающегося наследства? Ответ представлен в статье «Как осуществить отказ от наследства в пользу другого наследника ».

Какие существуют основания наследования можно узнать тут .

Кто освобождается от выплаты налога при вступлении в наследство

Избежать уплаты госпошлины при вступлении в наследство могут следующие лица:

Документы для подтверждения права

Доказать свое право не оплачивать пошлину можно с помощью удостоверений, заключений медицинских экспертиз, различных справок, выданных, например, образовательными учреждениями или работодателями.

Копии этих документов необходимо подать нотариусу вместе с заявлением.

Стоимость оформления свидетельства

Свидетельство оформляется у нотариуса, поэтому для его получения преемник обязан оплатить госпошлину и услуги государственного специалиста.

Как происходит оценка

Независимая оценка стоимости недвижимого имущества проводится специалистом. Также рассчитывается инвентаризационная стоимость жилья по кадастру. Сотрудники службы БТИ могут высчитать рыночную цену квартиры или дома, но не участка земли.

Специалисты, которые вправе провести оценку недвижимости, должны заключать с наследником договор о предоставлении оценочных услуг. Данные услуги могут оказать и должностные лица кадастрового учета.

Оценку транспортного и другого движимого имущества на себя могут взять сотрудники государственных и судебно-экспертных организаций.

Следует знать, что лицо, занимающееся оценкой, должно иметь соответствующую страховку и являться членом организации оценщиков.

Источники:

, , , ,

01 июня 2025 года

Комментариев пока нет!