справочник юриста

» Документы по наследству

» Документы по наследству

Налог на дарение и налог на наследство

Что лучше дарение или наследство

Согласно традиции, складывающейся столетиями, недвижимость и другие ценные вещи остаются в пределах семьи, переходя от старших к младшим родственникам.

Обычно это происходит одним из двух способов: дарение имущества или его наследование.

Что представляет собой наследование

Наследование – это переход имущества и прав на него от наследодателя (умершего лица) к наследникам (любым лицам).

Наследство может быть передано двумя способами - по завещанию и по закону наследования. В завещании наследодатель может указать абсолютно любое лицо, которому желает передать имущество после своей смерти.

Завещание составляется в письменной форме с обязательным заверением у нотариуса (исключением являются особые случаи, когда в силу угрозы жизни или других причин наследодатель не имеет возможности обратиться к нотариусу).

Переписывать завещание наследодатель может неограниченное число раз.

Следует учесть, что если в момент вступления завещания в силу у наследодателя имеются законные наследники (дети, не достигшие возраста 18 лет, недееспособные родственники, а также иждивенцы), то, независимо от воли наследодателя, им будут выделены в обязательном порядке доли имущества.

Наследователи по закону – это родственники усопшего, имеющие право на оставшееся после него имущество. Согласно ст. 1154 ГК РФ в течение 6 месяцев со дня смерти обладателя имущества, его родственники должны подать заявления о вступление в наследство.

Если никто из наследников первой очереди не обратился к нотариусу с подобным заявлением, или все первоочередные претенденты на имущество отказались от него в письменной форме, право на наследство переходит к наследникам второй очереди и так далее.

Кто имеет право на законное наследство

Если наследодателем не было написано завещание или оно составлено неверно, права на наследство переходят к родственникам. То есть, наследование зависит от степени родства между наследодателем и наследниками. Эта степень определяется количеством рождений, которые отделяют родственников от усопшего.

Действующим Гражданским Кодексом РФ ст.ст. 1142-1145 установлен следующий порядок очередности:

Какая существует ответственность сторон по договору дарения, изложено в статье: Особенности договора дарения .

Какая существует ответственность сторон по договору дарения, изложено в статье: Особенности договора дарения .

О запрещении и ограничении дарения по ГК РФ читайте здесь .

Чтобы родственники могли вступить в наследство, они обязаны предъявить документы, которые подтвердят их родственные связи с наследодателем.

Что предусматривает дарение

Дарение – это безвозмездная передача своего имущества в полное владение другого лица.

При этом даритель не получает от одариваемого никакой компенсации и полностью утрачивает права на переданное имущество. Факт передачи имущества закрепляется в договоре, который подписывают обе стороны.

С момента подписания договор считается вступившим в силу.

Можно оформить дарственную и на несколько лиц одновременно, установив причитающиеся каждому доли, а также можно отдать в дар какую-то часть имущества. В некоторых случаях, предусмотренных ст. 578 ГК РФ, даритель может расторгнуть договор передачи имущества.

Кто имеет право на подаренное имущество

Подарить свое имущество имеет право любой совершеннолетний (с 14 лет разрешено действовать с согласия родителей или опекунов), дееспособный и вменяемый гражданин, если объект дарения принадлежит ему на законных основаниях.

А одаряемым может выступать абсолютно любое лицо:

Отличие договора дарения от завещания

Несмотря на кажущееся сходство этих операций, существуют значительные отличия, которые могут повлечь за собой нежелательные для одной из сторон последствия.

Таблица. Особенности двух способов передачи имущества.

Кому выгоднее дарение, а кому – завещание?

Несмотря на то, что с материальной точки зрения составление дарственной выгоднее для обеих сторон – не требует заверения нотариуса и регистрации, а налог на дарение и наследование не уплачивается (для близких родственников), при его подписании несет риск одаривающая сторона.

Как показывает судебная практика, нередки случаи плохого обращения лиц, принявших дар, с дарителями.

Например, пенсионера, подарившего квартиру детям или внукам, могут беспрепятственно выселить с жилплощади, т. к. после подписания договора передачи имущества, он не имеет законного права пользоваться им.

Допускает ли закон право на дарение между коммерческими организациями? Об этом в статье: Дарение между юридическими лицами .

Допускает ли закон право на дарение между коммерческими организациями? Об этом в статье: Дарение между юридическими лицами .

Как ГК РФ определяет договор дарения, читайте здесь .

Подробности сделки при дарении доли в ООО изложены на этой странице .

В случае с завещанием также имеются определенные риски.

Например, если бабушка желает передать квартиру внукам или племянникам, которые за ней ухаживали, написав завещание на них, то в процесс получения имущества могут вмешаться ее нетрудоспособные дети, по закону являющиеся наследниками усопшей.

То есть, воля наследодателя не может быть исполнена и обязательная доля квартиры перейдет кому-то из близких родственников.

Таким образом, что лучше – дарение или наследство, зависит от каждой конкретной ситуации. Чтобы разобраться в том, что выгоднее в том или ином случае, лучше обратиться к опытному юристу, который поможет найти оптимальные пути для решения задачи.

Видео: Диалог с юристом - завещание или договор дарения?

Налог на наследство и дарение

До недавнего времени налог на наследство рассчитывали на основании Закона РФ от 12 декабря 1991 года № 2020-1 «О налоге с имущества, переходящего в порядке наследования или дарения» (с изменениями от 22 декабря 1992 года, 6 марта 1993 года, 27 января 1995 года, 30 декабря 2001 года). Плательщиками налога являлись физические лица, которые принимали имущество, переходящее в их собственность в порядке наследования или дарения. Налог уплачивался после получения свидетельства о праве на наследство или удостоверения договора дарения, если общая стоимость переходящего в собственность имущества превышал 850-кратный размер минимальной месячной оплаты труда (ММОТ). Ставка налога устанавливалась в зависимости от степени родства. Закон выделял три группы наследников: первой очереди (дети, супруг, родители) второй очереди (братья и сестры умершего, его дед и бабка) и других наследников. Существовал парадокс - если наследство оставалось после родителей надо платить налог по минимальной ставке, а если получил наследство от двоюродной бабушки - надо было платить существенно больше. Рассмотрев данную ситуацию, Конституционный Суд в Определении от 30 сентября 2004 года № 31 б-О указал, что «такая правоприменительная практика по существу полностью отрицает принцип защиты близких родственников, допуская

1 Смолина Л.В. Наследственное право. СПб. Питер, 2005, с. 118

взимание налога с имущества, переходящего в порядке наследования к ^ близким родственникам, по разнььм ставкам в зависимости от гражданско-правового основания наследовании или имущества. Наследование по завещанию не может являться правовым основанием для ущемления прав и законных интересов наследников по степени родства. Суд установил, что положения, содержащиеся в п. 1 ст. 3 Закона № 2020-1 во взаимосвязи с нормами 1111 и п. 2 ч. 2 ст. 1152 ГК РФ по своему конституционно-правовому смыслу не могут служить основанием для разных ставок налогов для наследников». 1

От налогообложения при наследовании освобождалось: - имущество, переходящее в порядке наследования супругу, пережившему другого супруга (основанием для предоставления льготы является свидетельство о регистрации брака)

- жилые дома (квартиры и паенакопления в ЖСК, если наследники проживали в этих домах (квартирах) совместно с наследодателем на день открытия наследства

- имущество лиц, погибших при защите СССР и РФ в связи с выполнением ими государственных или общественных обязанностей, выполнение гражданского долга по спасению человеческой жизни, охране

- жилые дома, переходящие в порядке наследования инвалидами 1 и 2

После обращения к Федеральному Собранию РФ Президента Путина В.

В. об отмене налога на имущество, переходящее в порядке наследования,

V Государственной Думой рассмотрены и приняты поправки в Налоговый

Кодекс касающихся налогов на дарение и наследование. Федеральный Закон

№ 78 от 1 июля 2005 года отменил уплату налога на имущество, переходящее

в порядке наследования с 1 января 2006 года. 2 И все же вопрос о том, как

1 Определение Конституционного Суда РФ от 30.09.2004 /Российская газета. 11 ноября 2004, № 249 (3626) 2Федеральный Закон « О признании утратившим силу некоторых законодательных актов Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога с имущества, переходящего в порядке наследования или дарения». Одобрен Советом Федерации 22 июня 2005 года. / Российская газета. 2 июля 2005 года, № 142 (3811).

урегулировать отношения между гражданами и государством пока остается открытым. И если с наследством все понятно - его налогообложение уходит полностью, то по дарению в Государственной думе были жаркие дискуссии.

В Законопроекте правительства РФ предлагалось отменить налог на дарение только для близких родственников (при этом из списка близких родственников вопреки Семейному Кодексу исключались братья, сестры, бабушки и дедушки), дальние родственники должны платить по ставке 5%, а остальные - 13%, как подоходный налог. Помимо этого правительство считало, что облагаться налогом должны подарки, подлежащие регистрации (дома, дачи, земельные участки, автомобили, ценные бумаги). Таким образом, рассмотрению подлежал вопрос не только об уплате налога при наличии нотариального свидетельства, но и при выдаче актов регистрации передачи прав собственности.

Федеральный Закон № 78 от 1 июля 2005 года, касаясь вопросов дарения, указал - дополнить п. 181 следующим содержанием: «доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества,

транспортных средств, акций, паев, если иное не предусмотрено настоящим

Доходы, получаемые в порядке дарения, освобождаются от

налогообложения в случае, если даритель и одаряемый являются членами

семьи и (или) близкими родственниками, в соответствии с Семейным

Кодексом Российской Федерации (супругами, родителями и детьми, в том

числе усыновителями и усыновленными, дедушкой, бабушкой и внуками,

полнородными и неполнородными (имеющими общих отца и мать) братьями

Налог при наследовании и дарении квартир

У всех нас есть любимые бабушки и дедушки. И практически все они имеют за душой какое-либо имущество – начиная от простых книг и швейной машинки и заканчивая солидной квартирой в центре города.

Часто наши родственники делают нам подарки, но случается, что и не успевают это сделать, поскольку все мы смертны.

При наследовании и дарении имущества в виде квартиры в зависимости от степени родства возникает или не возникает обязанность по уплате налога.

Рассмотрим подробнее вопросы налога на наследование или дарение, тем более, что в 2006 году были существенные изменения в этой сфере.

Закон РФ «О налоге с имущества, переходящего в порядке

наследования или дарения» 1991 года

До 01.01.2006 года на территории РФ действовал Закон РФ от 12 декабря 1991 года № 2020-1 «О налоге с имущества, переходящего в порядке наследования или дарения», а также действовал пункт 7 статьи 13 НК РФ. в котором было указано, что налог при наследовании и дарении относится к федеральным налогам и сборам.

В то время льготами по налогу на имущество, переходящему в порядке наследования, могло воспользоваться только ограниченное число лиц.

Так, в соответствии со ст.4 этого Закона от налогообложения освобождалось любое имущество, переходящее в порядке наследования супругу, пережившему другого супруга, от одного супруга другому, а также жилые дома (квартиры) и паенакопления в ЖСК, если наследники проживали в этих домах (квартирах) совместно с наследодателем на день открытия наследства.

Кроме того, не облагались налогом жилые дома, переходящие в порядке наследования инвалидам I и II групп.

Во всех остальных случаях приходилось уплачивать налог на наследование.

Объектами налогообложения являлись жилые дома, квартиры, дачи, садовые домики в садоводческих товариществах, а также паенакопления граждан в ЖСК.

И хотя исчисление налога в таких случаях производилось налоговыми органами на основании сведений об инвентаризационной стоимости квартир, представляемых органами БТИ, а не их рыночной стоимости, сумма эта была, как правило, немаленькой.

Самое главное – при неуплате этого налога, регистрационная палата (ныне Федеральная регистрационная служба) не регистрировала за наследниками право собственности на квартиру, поскольку налоговая не выдавала справку об уплате этого налога!

В итоге получался замкнутый круг – получишь квартиру, когда заплатишь налог, а до этого она тебе не принадлежит, однако заплатить немаленький налог очень часто было просто не из чего.

Отмена налога на имущество при наследовании и дарении

Однако от налога на дарение таких объектов Вы освобождаетесь, только если они получены от близких родственников, круг которых определяется согласно Семейного кодекса РФ, т.е. от супругов, родителей и детей, дедушек, бабушек и внуков, полнородных и неполнородных братьев и сестер.

В противном случае придется заплатить государству установленный законом 13-процентный налог, другими словами, что бы родственники ни дарили друг другу, платить налог им не придется, правда, родственные отношения должны сохраняться на дату перехода имущества в собственность одаряемого физического лица.

Что нужно сделать, чтобы принять наследство?

Гражданским кодексом РФ предусмотрено, что принятие наследства может быть осуществлено одним из двух способов: путем подачи нотариусу по месту открытия наследства заявления о принятии наследства (заявления о выдаче свидетельства о праве на наследство) либо путем совершения определенных действий.

Второй способ допустим только путем обращения в суд с исковым заявлением, если Вы пропустили 6-тимесячный срок для принятия наследства.

Свидетельство о праве на наследство выдается в любое время по истечении 6 месяцев со дня открытия наследства (смерти наследодателя).

Расходы при наследовании жилья

Отмена налога на наследование предоставила определенные финансовые преимущества наследникам, а сам закон был встречен с огромным одобрением как прогрессивный и цивилизованный, освобождающий от уплаты налога десятки миллионов граждан.

Однако определенные расходы в связи с оформлением наследства в виде жилья понести все-таки придется.- Вам будет необходимо заплатить государственную пошлину Управлению ФРС в размере 500 рублей за регистрацию права собственности на жилую недвижимость.

Так, если речь идет о получении наследства детьми, супругами, родителями или братьями и сестрами умершего, то размер госпошлины составит 0,3% стоимости имущества, но не больше 100 000 рублей, во всех остальных случаях - 0,6%, но не больше 1 000 000 рублей.

ВАЖНО. Тут есть один существенный момент: в настоящее время оценка жилья может определяться как лицами, имеющими лицензию на проведение оценки недвижимости или состоящими в СРО (независимыми оценщиками), либо органами по учету объектов недвижимости (БТИ).

Конечно же, нотариусу выгоднее использовать рыночную оценку жилья, поскольку, чем она выше – тем больше нотариальный тариф (и соответственно, доход нотариуса).

Какую справку предоставлять – решать только Вам.

В любом случае нотариус при наличии нескольких оценок обязан принять в расчет наименьшую из них – на это указывается в ст.333.25 НК РФ.

Отмечу, что льготы по уплате вышеуказанных нотариальных тарифов (пошлины), а именно при выдаче свидетельства о праве на наследство, установлены Налоговым кодексом РФ в статье 333.38.

Так, от уплаты пошлины освобождаются:В этих случаях факт совместного проживания доказывается выпиской из домовой книги и справкой из ЕИРЦ (расчетной организации).

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного!

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Налогообложение при дарении и наследовании

Практически у каждого гражданина в жизни возникала такая ситуация, когда неожиданно на голову сваливалось наследство.

Не владея даже основами Российского законодательства. родственники или в дальнейшем завещатели. тем самым создают большой воз проблем для будущих получателей наследства. А ведь существуют гораздо лучшие схемы передачи имущества или вручения. на определённом сроке завещателя.

Давайте попробуем их разобрать по пунктам, руководствуясь статьями Гражданского Кодекса Российской Федерации ( в дальнейшем по тексту Г.К. РФ), а именно — передача имущества юридическому лицу, физическому и долевое наследие.

Что бы избежать в дальнейшем судебных тяжб между дорогими вам людьми. потребуется основательно поработать над документами с привлечением опытных профессионалов — консультантов, нотариусов в области права и наследия.

Дарение юридическому лицу

В своде законов РФ не предусмотрены статьи о наследии юридическим лицам, так же как и устного заявления в их пользу. Что бы полноправно соблюсти действия, которые именуются «Регистрация дарения недвижимости», вам потребуется государственная регистрация договора, государственная экспертиза предоставленных вами документов, сама регистрация комплекта ваших документов наряду с консультативными действиями ваших представителей ( адвоката, консультанта, нотариуса).

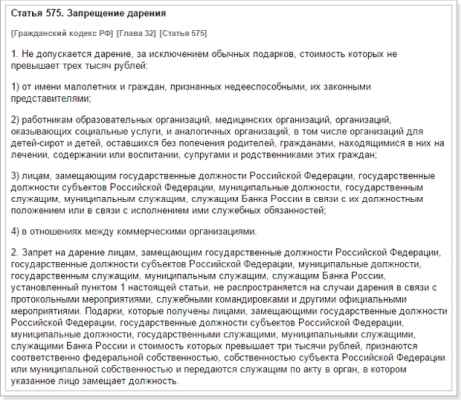

Статья 575 Гражданского Кодекса РФ. Недостойные наследники.

Статья 575 ГК РФ не предусматривает варианты вручения подарков, а полностью запрещает дарение, за исключением назначенной суммы не превышающей три тысячи рублей как в отношениях между как некоммерческих организаций, так и в отношениях между юридическими и физическими лицами. Порядок налогообложения в таких случаях прописан в «Налоговом кодексе Российской Федерации» и является обязательным исполнительным актом для всех заинтересованных лиц.

Если же в лице дарителя выступает организация. то её действия должны быть согласованы со статьёй 146 п1, пп1 « Налогового Кодекса Российской Федерации» (далее НК РФ), где факт дарения приравнен к реализации товара на установленную сумму оценочной стоимости.

В этом случае одариваемому юридическому лицу получение имущества или иного составляющего определённую стоимость доли того же состояния. то в этом случае речь пойдёт о внереализацонном доходе, который так же облагается налогом согласно статьи 25 НК РФ.

Однако в том случае, когда юридическим лицом используется упрощенная или вменённая система подразумевающая под этим понятием единый сельскохозяйственный налог, патентную систему либо другой льготный факт (например имеющий уставной капитал менее 50% общества), налог может быть существенно снижен, при предоставлении соответствующих документов.

Следует учесть, что во внереализационные доходы так же включаются долевые участия в предприятиях, сдача в аренду и субаренду техники, помещений, производств, доход от которых тоже должен быть отражён в заявленных документах.

В случае обратного процесса - дарение или наследие физическому лицу от юридического, налогообложение осуществляется на общих основаниях.

Налог на наследство

Вступление в право наследства наступает только после смерти наследодателя, то есть возникает право на пользование имуществом по собственному усмотрению. А вот в случае передачи имущества в дар, одариваемый вступает в право с момента подписания договора передачи права собственности, со всеми вытекающими отсюда правилами налогообложения.

В 2006 году в Российское законодательство были внесены изменения о порядке наследования или дарения. которое облагает налогом имущество полученное в дар и освобождает по наследству.

Статья 217 НК РФ п 18.1 также освобождает от налогобложения доходы полученные в денежной или натуральной форме, но делает единственное исключение для частных случаев на вознаграждения получаемые правопреемниками в виде грантов (безвозмездной помощи). предоставленной для развития науки и образования, культуры, искусства международными, зарубежными или российскими организациями, утверждённых перечнем Правительства Российской Федерации.

Получение имущества в дар

Самое выгодное, с точки зрения закона, предложение о передаче имущества. Та же статья 217 НК РФ освобождает от налога, а нотариально можно заверить момент вступления во владение одаряемому. Но данная статья не освобождает от налога на транспорт, долевое имущество, паи, акции а так же недвижимости.

Всё выше перечисленное проходит утверждённые ставки по общепринятым начислениям. В случае распределения дарения проходит между близкими членами семьи или другими близкими родственниками, то такое вступление во владение, так же не облагается налогом. В близких родственниках закон подразумевает всех членов вашей семьи (отец, мать, сестра, брат, бабушка, дедушка), а так же ближайших родственников по линии родителей (дядя, тетя и тд).

Составляя документ о дарении по родственникам следует быть особенно внимательным, во избежание дальнейших недоразумений. Не подлежат налогообложению при договоре дарения денежные средства и другое движимое имущество вне зависимости от того, являются ли родственниками даритель и одаряемый.

Налог

Если же все таки наступает факт налогообложения на полученное имущество или

денежные средства, он уплачивается в размере 13% от полученного дохода или общей стоимости подаренного, если налогоплательщик является налоговым резидентом Российской Федерации. закрепленного статьёй 224 п1 НК РФ.

В случае если гражданин не является резидентом РФ. налог уплачивается в сумме 30% от общего дохода на одариваемое имущество. Международными соглашениями и конвенцией Российской Федерации может быть предусмотрен другой процент ставки по налогу, в таком случае уже потребуется консультация по уточнению процентных соотношений в налоговых органах по месту жительства.

Если же имеет быть факт о неустановленных соглашениях, то резиденту придётся заплатить двойной налог с одного и того же дохода полученного в России и за рубежом. На сегодняшний день правительством Российской Федерации такие соглашения заключены более чем с 80-ю странами.

Ставки налогооблагаемого дохода

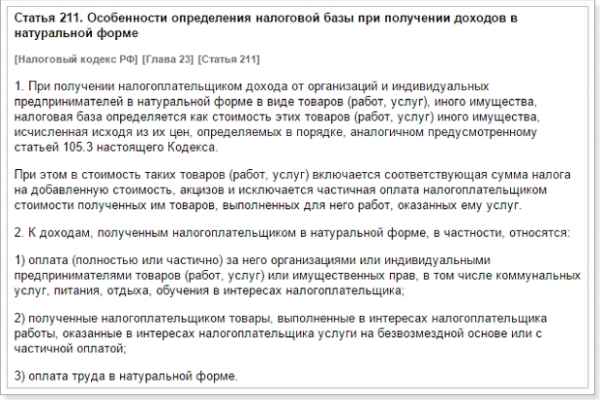

Для определения ставки налога, надо рассчитать налогооблагаемую базу, то есть размер вашего дохода, который облагается налогом, согласно положениям статьи 211 НК РФ. В основном договоре дарения общая оценочная стоимость может быть не указана, так как в налоговых органах всё равно потребуют выписку из Государственной Кадастровой палаты недвижимости.

Статья 211 Налогового Кодекса РФ. Особенности определения налоговой базы при получении доходов в натуральной форме

Никаких налоговых вычетов, в случае получения имущества в дар. законодательством не предусмотрено. В любых случаях следует учесть, что уплата налога на доходы не освобождает от налога на недвижимость в дальнейшем. Налоговая инспекция в праве проверить заявленные вами данные о получении наследства или другого какого либо дохода согласно закона о «Налоговой Инспекции Российской Федерации.»

Порядок уплаты налога

Согласно постановлению правительства РФ все граждане должны представить в налоговые органы не позднее 30 апреля следующего года . декларацию о доходах за прошедший год, в которой необходимо указать все доходы полученные за прошлый год в любой форме и до 15 июля произвести выплаты задолженности за прошлый год. Самостоятельно начисленная сумма. согласно процентной ставки, возможна к перечислению как перед сдачей декларации, так и после. Реквизиты для перечисления всегда можно узнать в налоговой инспекции по месту жительства.

Если в категорию одаряемых или наследников попадает несовершеннолетний гражданин РФ, не достигший 14-летнего возраста, то за него все расчеты выплаты и прочие операции связанные с налоговыми органами совершают опекуны, близкие родственники или родители.

Лица не достигшие совершеннолетия от 14 до 18 лет могут совершать сделки или другие операции, связанные с финансовыми вопросами по фактам дарения или наследия. только с письменного разрешения своих законных представителей или в их присутствии. Никаких льгот несовершеннолетним гражданам Российской Федерации законом не установлено.

Налоговым Кодексом Российской Федерации установлена ответственность за несвоевременную подачу налоговой декларации, искажений её данных или сокрытия истинных размеров полученного дохода.

В случае когда наследник или одаряемое лицо не имеет возможности оплатить налоговые сборы или иные расходы. связанные с получением наследства или дара, законодательством предусмотрен отказ от подарка статьёй 573 ГК РФ, после чего договор будет считаться не действительным или расторгнутым.

Подводя общий итог вышесказанного приходим к общему выводу, что наследование имущества является наиболее выгодным для получателя, чем получение его в дар . если стороны не являются близкими родственниками, или членами семьи.

Смерть родственника происходит внезапно, по закону любой родственник усопшего имеет право на наследство, если это&hellip

К посту написан 1 комментарий

Порядок налогообложения при дарении и наследовании имущества

Получая в дар или в наследство деньги или имущество, многие не задумываются о том, что это приятное событие может повлечь за собой непредвиденные расходы. Выбирая, что выгоднее - наследство или дарение. - необходимо учесть сроки документального оформления этих процедур, перечень необходимых документов, выяснить, каким будет налог на наследование или дарение.

Дарение между юридическими лицами

Юридическое лицо не может получить наследство ни по закону, ни по завещанию. Если возникла необходимость передачи имущества в собственность предприятию или организации, то стоит позаботиться об этом при жизни, передав вещи, деньги, недвижимость или авторские права не в наследство, а по дарению. Статья 575 Гражданского кодекса Российской Федерации запрещает дарение (за исключением обычных подарков, стоимость которых не превышает трех тысяч рублей) в отношениях между коммерческими организациями. Порядок налогообложения при договоре дарения с юридическим лицом во многом зависит от используемой системы. Так, например, если организация-даритель использует общую (классическую) систему налогообложения, то, согласно пп. 1 п. 1 ст. 146 Налогового кодекса Российской Федерации (далее НК РФ), дарение приравнивается к реализации товара, и возникает необходимость уплаты налога на добавленную стоимость. Что касается получения в дар имущества юридическим лицом, то в таком случае речь идет о внереализационном доходе, порядок налогообложения которого предусмотрен главой 25 НК РФ. При использовании юридическим лицом упрощенной или вмененной системы, при уплате единого сельскохозяйственного налога, при патентной системе не во всех случаях стоимость безвозмездно полученного имущества включается в налогооблагаемый доход (например, не включается при безвозмездной передаче материальных ценностей от учредителя, имеющего долю более чем 50% в уставном капитале общества).

Так, например, если организация-даритель использует общую (классическую) систему налогообложения, то, согласно пп. 1 п. 1 ст. 146 Налогового кодекса Российской Федерации (далее НК РФ), дарение приравнивается к реализации товара, и возникает необходимость уплаты налога на добавленную стоимость. Что касается получения в дар имущества юридическим лицом, то в таком случае речь идет о внереализационном доходе, порядок налогообложения которого предусмотрен главой 25 НК РФ. При использовании юридическим лицом упрощенной или вмененной системы, при уплате единого сельскохозяйственного налога, при патентной системе не во всех случаях стоимость безвозмездно полученного имущества включается в налогооблагаемый доход (например, не включается при безвозмездной передаче материальных ценностей от учредителя, имеющего долю более чем 50% в уставном капитале общества).

Если же юридическое лицо дарит физическому какое-либо имущество, то у последнего возникает обязанность уплаты налога на доходы, размеры и порядок исчисления которого рассмотрены ниже.

Налогообложение физических лиц при дарении и наследовании имущества

При наследовании все права и обязанности умершего переходят к его наследникам, то есть право собственности на имущество у последних возникает только после смерти наследодателя и принятия наследства.

В отличие от наследования, при получении имущества в дар возможность в полной мере распоряжаться имуществом у одаряемого возникает уже после заключения договора или регистрации перехода права собственности.

До 2006 года законодательством Российской Федерации был установлен специальный налог с имущества, переходящего в порядке наследования или дарения, который был отменен федеральным законом от 01.07.05 № 78-ФЗ. После принятия этого закона налогообложение договора дарения и наследства осуществляется в соответствии с положениями Налогового кодекса Российской Федерации. Вышеуказанным нормативным актом имущество, полученное в дар, было отнесено к доходам физических лиц. Наследуемое же имущество и вовсе освобождено от налогообложения.

До 2006 года законодательством Российской Федерации был установлен специальный налог с имущества, переходящего в порядке наследования или дарения, который был отменен федеральным законом от 01.07.05 № 78-ФЗ. После принятия этого закона налогообложение договора дарения и наследства осуществляется в соответствии с положениями Налогового кодекса Российской Федерации. Вышеуказанным нормативным актом имущество, полученное в дар, было отнесено к доходам физических лиц. Наследуемое же имущество и вовсе освобождено от налогообложения.

Налогообложение наследуемого имущества

Согласно п. 18 ст. 217 НК РФ, доходы физического лица в денежной и натуральной формах, полученные в порядке наследования, освобождаются от налогообложения. Единственным исключением из этого правила являются вознаграждения, выплачиваемые наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов, которые облагаются налогом на доходы физических лиц по общим правилам.

Налог на доходы при получении имущества в дар

Согласно п. 18.1 статьи 217 НК РФ, освобождаются от налогообложения доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения. Исключение из этого правила составляют случаи дарения акций, долей, паев, транспортных средств, а также любого недвижимого имущества. Лицо после получения в дар перечисленного имущества обязано уплатить налог по ставке, установленной НК РФ. Однако если получение в дар такого имущества осуществляется между близкими родственниками или членами семьи, то оно налогом облагаться не будет. К близким родственникам и членам семьи относятся: родители, дети, усыновители, усыновленные, супруги, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры (имеющие общих отца или мать). Этот перечень лиц является исчерпывающим. От налога не освобождается доход, если договор дарения недвижимости, транспортного средства, акций, долей, паев заключается между лицами, состоящими в иных родственных отношениях (двоюродный брат или сестра, дядя, тетя, свекровь, теща и т.д.).

Согласно п. 18.1 статьи 217 НК РФ, освобождаются от налогообложения доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения. Исключение из этого правила составляют случаи дарения акций, долей, паев, транспортных средств, а также любого недвижимого имущества. Лицо после получения в дар перечисленного имущества обязано уплатить налог по ставке, установленной НК РФ. Однако если получение в дар такого имущества осуществляется между близкими родственниками или членами семьи, то оно налогом облагаться не будет. К близким родственникам и членам семьи относятся: родители, дети, усыновители, усыновленные, супруги, дедушки, бабушки, внуки, полнородные и неполнородные братья и сестры (имеющие общих отца или мать). Этот перечень лиц является исчерпывающим. От налога не освобождается доход, если договор дарения недвижимости, транспортного средства, акций, долей, паев заключается между лицами, состоящими в иных родственных отношениях (двоюродный брат или сестра, дядя, тетя, свекровь, теща и т.д.).

Не подлежат налогообложению при договоре дарения денежные средства и другое движимое имущество вне зависимости от того, являются ли родственниками даритель и одаряемый.

Ставки налога на доходы для физических лиц

Когда необходимость в уплате налога на доходы все же возникла, то он уплачивается в размере 13% от стоимости подаренного имущества, если налогоплательщик является налоговым резидентом Российской Федерации (п. 1 ст. 224 НК РФ).

Для нерезидентов ставка составляет 30% от стоимости подаренного имущества (п. 3 ст. 224 НК РФ). Международными соглашениями Российской Федерации с другими государствами может быть предусмотрен иной размер ставки подоходного налога, но нерезидент должен сам позаботиться о предоставлении необходимых документов в налоговую инспекцию. Кроме того, если между государствами не заключено соглашение об устранении двойного налогообложения, то нерезиденту придется дважды заплатить налог с одного и того же дохода (подаренного имущества): и в России, и за рубежом. По состоянию на 1 января 2014 года такие соглашения заключены с 80 государствами.

Размер налогооблагаемого дохода

После определения ставки налога следует рассчитать и налоговую базу, то есть размер налогооблагаемого дохода, исходя из требований статьи 211 НК РФ. В договоре дарения стоимость имущества, которое является предметом дарения, указывать не обязательно. При дарении недвижимости налогооблагаемый доход будет рассчитываться исходя из ее кадастровой стоимости, которую можно узнать, запросив выписку из Государственного кадастра недвижимости. Никаких налоговых вычетов в случае получения недвижимого имущества в дар законодательством не предусмотрено. Уплата налога на доходы не освобождает одаряемого от обязанности уплачивать в последующем налог на недвижимость. При дарении автомобиля доход рассчитывается исходя из его рыночной стоимости на момент заключения договора. По такому же правилу рассчитывается доход при дарении акций, долей, паев. Необходимо помнить, что налоговая инспекция вправе проверить правильность определения налоговой базы.

Порядок уплаты налога на доходы при дарении

Не позднее 30 апреля года, следующего за истекшим налоговым периодом, налогоплательщик обязан представить в налоговый орган налоговую декларацию, в которой необходимо указать все доходы, полученные физическим лицом в течение года.

До 15 июля года, следующего за истекшим налоговым периодом, налогоплательщик обязан уплатить сумму самостоятельно исчисленного налога на доходы. Это можно сделать как до подачи декларации, так и после. Реквизиты для уплаты налога необходимо уточнить в налоговой инспекции по месту жительства.

Если одаряемый является несовершеннолетним, то позаботиться об уплате налога и подаче декларации придется его законным представителям. Декларация должна подаваться от лица одаряемого. При этом ставки налога остаются неизменными, никаких льгот для несовершеннолетних налогоплательщиков законодательством не предусмотрено.

Налоговым кодексом Российской федерации предусмотрена ответственность за непредоставление, несвоевременное предоставление декларации о доходах, неуплату налога на доходы или уплату его в меньшем размере, чем необходимо.

В ситуации, когда в дар получена дорогостоящая вещь или недвижимость, а материальной возможности выполнить налоговые обязательства не имеется, законодатель предусмотрел право одаряемого в любое время отказаться от подарка, после чего договор будет считаться расторгнутым (ст. 573 ГК РФ).

Итак, наследование имущества однозначно выгоднее для получателя, чем получение его в дар, в случаях, когда стороны не являются близкими родственниками или членами семьи. В то же время свидетельство о праве на наследство выдается не раньше 6 месяцев со дня его открытия, и только после оформления этого документа наследник сможет распорядиться имуществом. Кроме того, существует вероятность, что на наследство будут претендовать и другие лица (родственники наследодателя), тогда как при дарении материальные ценности безоговорочно переходят в собственность одаряемого.

Все ещё остались вопросы?

Позвоните по номеру и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Источники:

, , , ,

24 мая 2025 года

Комментариев пока нет!