справочник юриста

» Как правильно получить наследство

» Как правильно получить наследство

Продажа квартиры по наследству менее 3 лет

Как не платить налог с продажи квартиры менее 3 лет в собственности в 2016

Часто случается так, что люди, желающие продать квартиру, уже владеют ей более 3 лет. В связи с этим, возникает вопрос, нужно ли уплачивать специальный соответствующий налог в размере 13%. Отметим, что данная плата существует, однако, можно законным образом снизить ее размер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

8 (800) 333-45-16 доб.214

Федеральный номер ( звонок бесплатный для всех регионов России )!

Как не платить налог с продажи квартиры в собственности менее 3 лет

До 2016 года уплата НДФЛ и подача декларации происходила в случае, если квартира находилась в собственности более трех лет. Данная льгота была регламентирована п. 17.1 статьи 217 НК РФ. Сегодня же (с 1.01.2016 г.), срок владения недвижимостью был увеличен с трех до пяти лет.

Как и во многих других законах, здесь есть исключение. Срок владения сохраняется трехлетним в ситуациях, если квартира была получена по договору дарения от близких родственников или по наследству, либо если недвижимость была приватизирована, либо же в случае заключения договора пожизненной ренты.

Также подчеркнем, что данные нововведения действуют только в отношении недвижимости, приобретенной после 1.01.2016 г. А потому, если вами квартира была приобретена ранее – на нее данный закон не распространяется. Законодатель предоставляет право субъектам РФ снизить регламентированный пятилетний срок вплоть до нуля для всех или любой одной категорий граждан или объектов недвижимости.

В том случае, если квартира пробыла в собственности менее 3-х (с этого года – 5-ти) лет, у вас есть законное право выбрать, с какой из сумм будет оплачиваться налог (в соответствии со ст.220 НК РФ).

Это может быть сумма, полученная от продажи квартиры, но за вычетом расходов, потраченных на ее приобретение. Данный способ будет оптимальным только в том случае, если у вас на руках есть документы, подтверждающие стоимость квартиры при ее покупке.

Если же данные документы отсутствуют, снизить сумму от продажи квартиры можно на 1 млн. рублей посредством налогового вычета при продаже. Подчеркиваем – вычет применяется только 1 раз в год.

Если покупка и продажа квартиры осуществляется в рамках одного налогового периода, то уплаты налога с продажи можно избежать, засчитав его с возвратом налогового вычета для нового жилья. Но это реально только в случае совпадения продавца и покупателя.

Если квартира была приобретена в новостройке посредством договора долевого участия, акт приема-передачи был подписан в 2011 году, а право собственности было оформлено в 2014 году, то платить налог с продажи все же придется, так как официальный срок владения ею составит менее трех лет.

Счет срока собственности следует начинать с момента государственной регистрации. Это связано с тем, что именно после данной процедуры появляется право собственности. Дата проведения государственной регистрации указывается в соответствующем документе – свидетельстве о регистрации права.

Данное правило также имеет свои исключения:

Если квартира находится в собственности лица более трех лет, однако, собственник в течение данного срока менял размер доли, то доход от всей продажи квартиры не облагается налогом. Распространенный пример данной ситуации: квартира принадлежала супругам, но после раздела перешла в собственность жены.

В том случае, если перепланировка была произведена без изменения границ, то дата первоначальной государственной регистрации права на собственность останется датой возникновения права собственности на квартиру. Соответственно, повторное получение свидетельства в связи с ее перепланировкой, в данном случае, никакого значения иметь не будет.

Распространенной практикой в РФ является покупка гражданами квартиры, ее удержание в течение пары лет с последующей продажей. При этом во избежание уплаты налога, владельцы нарочно прописывают в договоре заниженную сумму продажи.

О возврате подоходного налога при продаже квартиры читайте тут.

Законно ли это? Да, однако, избежать полноценного налогообложения это не поможет, так как в таком случае плата налога будет происходить из кадастровой стоимости объекта (по состоянию на 1 января года, в котором происходит продажа), умноженной на понижающий коэффициент, составляющий 0,7 и регламентированный ст. 217.1 НК РФ.

Если до года продажи собственник владел квартирой менее трех лет и не желал уплачивать налог, стороны достигали договоренности об указании в договоре суммы до 1 млн. рублей.

Если доход данную сумму не превысит, то продавцу соответствующий налог платить не надо. В обратном же случае, плата налога является обязательной и происходит с большей суммы (согласно ст. 220 НК РФ).

Данная ситуация регулируется новыми правилами. Так, если стоимость продажи в договоре превысила произведение кадастровой стоимости квартиры и коэффициента 0,7, тогда налог будет рассчитываться по цене в договоре. В противном случае, расчет налога будет произведен от кадастровой стоимости квартиры, умноженной на коэффициент 0,7.

В том случае, если кадастровая стоимость объекта на 1 января года, в котором произошла его продажа, еще не была определена, налог может высчитываться из суммы, указанной в договоре. В то же время, субъекты РФ имеют право снизить размер или вовсе нивелировать понижающий коэффициент.

Прежде чем подать декларацию, нужно самостоятельно произвести расчет налога. Новые правила гласят, что при расчете нужно ориентироваться именно на кадастровую стоимость недвижимости. Получить сведения о кадастровой стоимости можно бесплатно в режиме реального времени, обратившись в Росреестр.

Если по какой-либо причине получить нужную информацию в Росреестре не удалось, следует запросить справку о кадастровой стоимости из ГКН в офисе Федеральной кадастровой палаты Росреестра либо МФЦ.

Отметим, что в случае недовольства кадастровой стоимостью, можно попытаться добиться ее пересмотра. Для этого нужно обратиться в суд или специальную комиссию по рассмотрению споров о результатах определения кадастровой стоимости.

Отметим, что результаты определения кадастровой стоимости могут быть оспорены в комиссии в течение пяти лет после утверждения результатов кадастровой оценки и до утверждения следующей оценки.

В том случае, если изначально планируете подавать в суд административный иск, в данную комиссию обращаться не нужно. Можно обратиться в комиссию и, в случае получения неудовлетворительного решения, оспорить его в суде.

Размер государственной пошлины за подачу административного иска составляет 300 рублей. Кадастровая стоимость жилья может быть оспорена на двух основаниях:

Комиссии на рассмотрение заявления отводится один месяц, а в суде – до двух (ст. 141 КАС РФ). В зависимости от сложности дела, срок может быть продлен еще на один месяц, но не более того. Но стоит понимать, что судебный процесс ударит по вашему кошельку – нужно будет оплатить услуги экспертов и адвоката.

Отдельного упоминания стоит ситуация, при которой вы продали квартиру, находящуюся у вас в собственности менее трех лет, но существенно больше цены покупки. Является ли плата налога с продажи обязательной? И что грозит неплательщику?

Декларацию об уплате налога (форма 3-НДФЛ) следует подавать до 30 апреля следующего года после года получения дохода. В том случае, если этот день выпадает на выходной, то декларацию нужно подать не позднее ближайшего рабочего дня.

Налог нужно оплатить до 15 июля года, следующего после года продажи. Величина налога рассчитывается самостоятельно. Важно отметить, что приложение к декларации бумаг, подтверждающих обстоятельства сделки (свидетельство о праве собственности, договор купли-продажи, квитанцию/расписку в получении денег покупателем, заявление на имущественный вычет и пр.) является обязательным.

Что касается срока давности привлечения к ответственности за неуплату налога, то он отсчитывается, начиная со следующего дня после завершения налогового периода, в ходе которого и было совершено соответствующее налоговое правонарушение.

В указанный период налоговая инспекция обязана огласить решение о привлечении нарушителя к ответственности. В случае отсутствия налоговой декларации, вы будете оштрафованы на сумму в размере 5% неуплаченной суммы налога за каждый полный/неполный месяц нарушения сроков. При этом сумма не может превышать 30%, однако, в то же время, должна быть не меньше 1000 рублей (п.1 ст. 119 НК).

Полная или частичная неуплата налога как следствие неправомерных действий или бездействия, занижение базы, а также ошибочные расчеты штрафуются на сумму, составляющую 20% от неуплаченной суммы налога. Штраф также может составлять 40% в случае, если доказана умышленность данных деяний.

Неуплата налогов в особо крупном размере санкционируется в соответствии с Уголовным кодексом (ст. 198 УК РФ). Если же вы правильно рассчитали налог, подали соответствующую декларацию, однако, не уплатили сам налог в нужный срок – с вас может быть взыскана пеня, но не штраф.

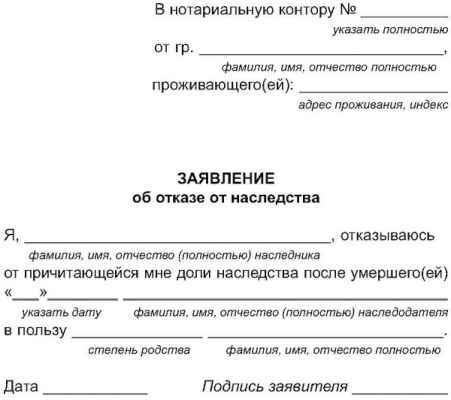

Если квартира была получена в наследство и была оформлена только в этом году, то ее продажа осуществляется на следующих условиях. В данном случае, ожидать пять лет не нужно, так как сохраняется трехлетний срок.

Также важно отметить, что наследство отмечается, как принадлежащее наследнику со дня смерти наследодателя. При этом время его фактического принятия и момент госрегистрации не имеет никакого значения.

Указанную позицию поддерживает Министерство финансов Российской Федерации. Также сохранение трехлетнего срока владения происходит при получении квартиры по договору дарения от близких родственников или по наследству, а также, если недвижимость приватизирована или в рамках договора пожизненной ренты.

Если у вас появится необходимость в ранней продаже квартиры, вы сможете уменьшить сумму продажи на 1 млн. рублей, являющий собой налоговый вычет при продаже. Весь доход, который превысит эту сумму, будет обложен НДФЛ по 13-процентной ставке.

Подоходный налог с продажи квартиры в 2016 году: изменения

Изменения правил по данному вопросу были направлены исключительно на их ужесточение. Таким образом, теперь они выглядят так.

Первое и самое главное изменение: срок, по истечении которого с владельца снимается пошлина при продаже, теперь составляет не 3 года, а 5 лет.

Реализация квартиры до истечения срока подразумевается уплату 13-процентного налога от суммы прибыли. Налоговая ставка отныне определяется не по сумме, указанной в договоре, а по кадастровой стоимости недвижимости.

Базовая сумма для вычисления госпошлины высчитывается по следующей формуле: кадастровая стоимость * коэффициент 0,7. Из полученной величины и следует производить вычет 13% – эта сумма и отправится в казну государства.

Что касается возможности снизить сумму налога, то здесь есть один важный нюанс: государство не имеет права требовать уплаты пошлины как таковой, если продажа недвижимости была за те же средства, за которые данный объект был приобретен.

В таком случае, здесь отсутствует прибыль, которую можно было бы облагать налогом. Также государственная выплата не распространяется на лиц, которые продали объект дешевле, чем покупали.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно ! Или позвоните нам по телефонам:

8 (800) 333-45-16 доб.214

Федеральный номер ( звонок бесплатный для всех регионов России )!

Была ли Запись полезна? Да Нет 158 из 184 читателей считают Запись полезной.

Квартира в собственности менее 3 лет риски для покупателя

Продажа квартиры - 3 года, более и менее 3 лет в собственности

Трехлетний срок отсчитывается от даты регистрации права владения в Едином государственном реестре прав на недвижимое имущество и сделок с ним. Если же жилье перешло по наследству, то со дня смерти наследодателя. К слову, до 2005 года этот период составлял 5 лет. менее 3 лет Доход от продажи квартиры менее 3 лет в собственности подлежит налогообложению в соответствии с пп.5 п.1 ст.208 НК.

В собственности менее трех лет: налоговые сюрпризы

В соответствии со статьей 220 Налогового кодекса РФ доходы от продажи квартир, коттеджей, дач, садовых домиков, земельных участков или комнат в коммуналках, находящихся в собственности дольше трех лет, освобождены от налогообложения. В противном случае доход должен быть задекларирован и налог уплачен, что не слишком нравится нашим согражданам. Как правильно платить налог с продажи? Точка отсчета Точкой отсчета пресловутых трех лет владения является вовсе не день, когда был заключен договор купли-продажи и деньги внесены в банковскую ячейку.

Квартира в собственности менее 3 лет риски для покупателя

собственник, владеющий квартирой менее 3-х лет, при продаже недвижимости обязан уплатить налог в размере 13% от стоимости квартиры, указанной в договоре купли-продажи. Если квартира находится в собственности более указанного срока, то продавец освобождается от уплаты налога. В практике распространены случаи, когда по соглашению сторон (продавца квартиры и её покупателя) в договоре указывается не полная стоимость квартиры, а часть.

Продажа квартиры, находящейся в собственности менее 3 лет

Но как же продать жилье с учетом этого не особо приятного момента?

При сделке на продавца накладываются обязательства по уплате налога на доходы. Он составляет 13 процентов от сделки. Однако делается это не во всех ситуациях, так как учитывается два момента: Срок, когда недвижимость находилась в собственности у владельца. Стоимость квартиры (до 1 млн налог не платится). Если жилье состояло в собственности у владельца больше 3 лет, налог платить не потребуется.

Квартира в собственности менее 3 лет риски для покупателя

Естественно, продавец хочет в договоре купли-продажи указать, что мы ее купили за 990 тысяч рублей + дает расписки на разницу. Часть денег на квартиру у нас ипотечная, так что банк будет в курсе. Сейчас идут проверки. Вопросы: 1) насколько реально нам будет получить все деньги обратно, если с будут проблемы после сделки. 2)Принимаются ли расписки в суде в качестве доказательства реальной стоимости квартиры? 3)Знакомый юрист сказал, что в случае, если будут проблемы после сделки, получить по суду сможем только сумму, указанную в договоре купли-продажи.

Квартира в собственности менее трех лет

Обратно, если имущество находилось в собственности менее данного срока, то доход соответствующим образом должен быть задекларирован, а налог с него уплачен. Многим владельцам квартир такая ситуация кажется неприемлемой, и они всеми силами пытаются обойти установленную норму. Моментом начала отсчета трех лет считается регистрации договора в Росреестре (ранее организация имела название ГБР).

Покупка унаследованного жилья

Эта квартира была унаследована ее владельцем год назад от родного отца. Владелец попросил нашу клиентку при оформлении договора купли-продажи на квартиру, указать стоимость 1 миллион рублей. Реальная цена жилья, которую должна была оплатить наша клиентка составляла 6 миллионов рублей. Именно этот момент заставил ее обратится за профессиональной помощью. Как оказалось не зря. Наши юристы разъяснили сложившуюся ситуацию. Особенности покупки и продажи жилья полученного в наследство. Недвижимость, полученная в наследство принадлежит наследнику на правах частной собственности.

Налоги на продажу недвижимости при собственности менее 3 лет

Налог с продажи квартиры в собственности меньше 3 лет

Сфера недвижимости многогранна. Здесь есть множество подводных камней. Допустим, вы приобрели квартиру, которая с течением времени разонравилась или доставляет неудобства малая квадратура. Да, черт подери, соседи пляшут до 3 ночи и с ними ничего нельзя сделать! Что в таком случае предпринять? Возможно, вы задумали продать свою квартиру. Но есть маленький нюанс – Налоговый кодекс Российской Федерации предусматривает подоходный налог физических лиц. И в этот налог включается доход от продажи квартиры, которой физическое лицо владеет менее трёх лет. Как избежать затрат или, хотя бы, уменьшить их? Расскажем дальше.

Что такое подоходный налог

Исчисляется ставка по налогу на доходы в процентном соотношении от той суммы, которую заработал человек за календарный год. Продав квартиру за большую сумму чем она была приобретена, вы соответственно заработали и должны заплатить налог на доход. Процентная ставка составляет 13% от годового дохода.

соответственно заработали и должны заплатить налог на доход. Процентная ставка составляет 13% от годового дохода.

Стоить отметить, что данный налог платится со всех ваших доходов. Вы можете не знать этого, но такой процент вычитывается из заработной платы. Это если вы работаете на предприятии. Но так же каждый должен декларировать свои дополнительные доходы. Заполнение декларации о состоянии и доходах за календарный год – не сложный процесс. Декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) необходимо заполнить и подать до 30 апреля года, следующего за такой сделкой. А задекларированны е суммы необходимо заплатить до 15 июля. Такую декларацию подают в налоговую инспекцию того района, по которому декларант стоит на учёте. Так же, если вы затрудняетесь с заполнением или не можете правильно посчитать сумму, то следует обратиться с соответствующим письмом на имя начальника налоговой инспекции. В нём необходимо указать ваш индикационный номер и приложить его копию. По этому номеру будут числиться все суммы, которые вам когда-либо начислялись.

Как не платить или сократить налог при продаже квартиры

Есть 2 фактора, при которых вы можете избежать оплаты налога при продаже недвижимости или значительно сократить его:

- 1 Срок владения квартирой более 3-х лет

- 2 Стоимость квартиры при продаже

Продажа квартиры, находящейся в собственности более 3-х лет

Если квартира, которую вы собрались продавать находится в собственности продавца более 3 лет, то в этом случае налог с продажи квартиры платить не нужно. При этом сумма дохода не имеет значение. Данное положение изложено в пункте 17.1 статьи 217 Налогового кодекса РФ .

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

17.1 получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика три года и более, а также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более.

Положения настоящего пункта не распространяются на доходы, получаемые физическими лицами от продажи ценных бумаг, а также на доходы от продажи имущества, непосредственно используемого индивидуальными предпринимателями в предпринимательской деятельности

Стоить отметить, что вышеупомянутые 3 года не являются календарными. Это 36 месяцев следующих подряд после приобретения квартиры. Поэтому трехлетней период владения квартирой может начаться в любой месяц года. Определить срок владения квартирой можно по данным в Свидетельстве о праве собственности на квартиру, в котором указана дата регистрации прав на собственность (строка «Дата выдачи»).

Есть три момента, при которых абсолютно не важен срок владения квартирой. Они относятся к квартирам полученным:

Таким образом, если квартира находится в собственности продавца 3 года и больше (более 3 лет) платить налог на доход физических лиц не нужно в принципе . При продаже такой квартиры, нет необходимости в заполнении и подачи декларации по налогу (форма 3-НДФЛ) в налоговую инспекцию. Декларированию подобный доход не подлежит.

Продажа квартиры, находящейся в собственности менее 3-х лет

Представим, вы решились продать квартиру, которая находится в собственности меньше 3-лет, за большую стоимость чем она была приобретена. Вы получаете доход. Соответственно вы должны оплатить налог на получаемый доход. Налог начисленный по ставке 13 процентов нужно платить с суммы, превышающей 1 000 000 руб. Если продажная стоимость квартиры равна или меньше 1 млн. то налог с продажи квартиры платить не надо.

Пример 1

Гражданин Сидоров владеет квартирой менее 3-х лет и решил ее продать. Документов, подтверждающих расходы на приобретение квартиры у гражданина нет.

Продажная стоимость квартиры составляет 3 000 000 рублей. Доход Сидорова при продаже квартиры составит:

3 000 000 (стоимость продажи) — 1 000 000 (вычет) = 2 000 000 руб.

С данного дохода необходимо заплатить налог в размере 13%:

2 400 000 х 13% = 260 000 руб.

Пример 2

Гражданин Сидоров владеет квартирой менее 3-х лет и решил ее продать. При этом у гражданина есть документы, подтверждающие расходы на приобретение квартиры в размере 2 000 000 рублей.

Продажная стоимость квартиры составляет 3 000 000 рублей. Если воспользоваться имущественным вычетом, то доход Сидорова при продаже квартиры составит:

3 000 000 (стоимость продажи) — 1 000 000 (вычет) = 2 000 000 руб.

С данного дохода необходимо заплатить налог в размере 13%:

2 400 000 х 13% = 260 000 руб.

Однако, если учитывать затраты на приобретение данного жилья, то сумма дохода существенно сократится :

3 000 000 (стоимость продажи) — 2 000 000 (подтвержденные затраты на приобретение) = 1 000 000 руб.

С данного дохода необходимо заплатить налог в размере 13%:

1 000 000 х 13% = 130 000 руб.

При этом вы не желаете отдавать государству часть суммы либо существенно сократить ее. Можно поступить одним из нижеперечисленны х способов:

- 1 Ранняя договоренность с покупателем при составлении договора. Самый простой способ, который заключается в том, что в договоре купли-продажи указывается сумма квартиры, за которую она изначально была приобретена. В чём суть? Она так же проста – вы не получаете доход, и соответственно не платите налог. Сумма продажи прописывается в ДКП, а разница оформляется распиской в получении денег.

Пример 3

Гражданин Иванов владеет квартирой менее 3-х лет и решил ее продать за 2 500 000. При этом у гражданина есть документы, подтверждающие расходы на приобретение квартиры в размере 2 000 000 рублей.

Однако в договоре купли-продажи стороны договорились указать 2 500 000 рублей.

Официально, гражданин Иванов не получил доход при продаже квартиры и соответственно не должен платить налог.

- 2 Если подтвердить документально стоимость приобретения квартиры не является возможным, можно воспользоваться налоговым вычетом равным 1 млн. рублей, оговоренному в статье 220 Налогового кодекса. Согласно Российскому законодательству (ст.220 Налогового Кодекса РФ), при продаже квартиры продавец обязан уплатить налог в размере 13% со всей суммы дохода, при продаже имущества стоимостью свыше 1 миллиона рублей. При стоимости имущества менее 1 млн. рублей, платить налог на доход не надо. Если квартира была продана по одному договору купли-продажи, полная её стоимость делится между владельцами помещения поровну или же так, как они захотят. Если же один владелец продаёт часть квартиру по одному договору, а второй – по другому, то каждый из владельцев может использовать вычет в 1 млн. рублей. Налог не взимается, если стоимость по договору не превышает вышеупомянутой суммы. Остаётся лишь подать декларации.

Пример 4

Гражданин Иванов владеет квартирой менее 3-х лет и решил ее продать. Документов, подтверждающих расходы на приобретение квартиры у гражданина нет.

Продажная стоимость квартиры составляет 3 000 000 рублей. Однако в договоре купли-продажи стороны договорились указать 1 000 000 рублей.

Официально, гражданин Иванов получил доход в 1 000 000 рублей. Воспользовавшись налоговым вычетом, сумма налога составила 0 рублей.

1 000 000 (стоимость в договоре) – 1 000 000 (вычет) = 0 рублей

- 3 Продажа по оценочной стоимости. Таким способом пользуются большинство риэлтерских и строительных компаний. В договоре купли-продажи указывается сумма оценки, которую проводила специализирующая ся компания. Такова же суть, как и в первом варианте – указывается совершенно другая сумма, которая может быть ниже или такой же. Таким образом, вы помогаете и будущим владельцам квартиры и себе

Это самые простые способы, которые уберегут вас от затрат и лишних вопросов государственных органов. Скажем по правде – это еще не самая большая процентная ставка. В рядах стран Европы, к примеру, Франции, ставка на доходы свыше 1 млн. евро за год составляет 70%. Честно говоря – грабёж чистой воды. Но это жертвы красоты и благополучия населения.

Вывод: избежать затрат можно без лишних действий, за которые предусмотрена административная и уголовная ответственность. Будьте аккуратней и следуйте вышеперечисленны м советам.

Понравилась статья? Расскажи о ней друзьям:

Похожие статьи по теме:

Здравствуйте!мы владеем 1/3 долей земли и дома. общая кадастровая стоимость дома 2мил.500тыс/руб,и общая кадастровая стоимость земли 2мил.400тыс/руб.мы хотим продать свою 1/3 долю за все ,за 900тыс/рублей.мы можем продать за меньшую сумму,чем указана в кадастровых стоимостях? надо ли нам будет платить налог?мы же продаем меньше миллиона.

Здравствуйте, я приобрела квартиру в 2015г. за 2000000 руб. в 2016г. подала заявление на получение имущественного вычета. Теперь хочу ее продать. Нужно ли отзывать заявление об имущественном вычете? Какой налог будет при продаже квартиры, если я буду получать имущественный вычет или его отменю?

Здравствуйте, я приобрела квартиру в 2014г. за 3200000 руб. в 2015-16г. подала заявление на получение имущественного вычета и частично вернула налог. Теперь хочу ее продать немного дороже, за 3500000. Какой налог будет при продаже квартиры, что с имущественным вычетом?

В 2016 году в НК РФ будут внесены некоторые изменения, касающиеся подоходного налога с продажи квартиры, которая находилась в собственности менее 3-ёх лет.

Здравствуйте: у меня следующая ситуация, есть квартира в которой я проживаю с 1990года была мною преватезирована в марте 2016года. Собственник я и сын несовершеннолетний. Хочу продать её и вложиться в строительство дома.

Вопрос: должна ли я платить налог на прибыль после продажи квартиры. Если я сразу вложусь в строительство дома и предоставлю в налоговую все документы на землю и строительство дома.

Подскажите пожалуйста. Такая ситуация, был родственник, который умер в 2015 г. и написал завещание на квартиру в 2006г. Обязан ли я платить налог при продаже этой квартиры, если я вступил в права наследства в феврале 2016г.?

Мы с братом получили родительскую квартиру по наследству по 1/2. Продали ее за 1млн. руб. Нужно ли составлять декларацию в налоговую.

Источники:

, ,

10 апреля 2025 года

Комментариев пока нет!