справочник юриста

»

Советы деловодства

»

Советы деловодства

Нулевая декларация 3 ндфл образец

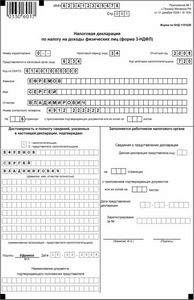

Декларация 3-НДФЛ за 2013 год (образец заполнения для ИП)

В этой статье вы узнаете, как заполнить декларацию 3-НДФЛ с помощью бесплатной программы, имеющейся на сайте ФНС России. Предприниматели, находящиеся на ОСНО, должны ежегодно заполнять налоговую декларацию 3-НДФЛ. Заполнить декларацию 3-НДФЛ за 2013 год нужно до 30.04.2014 года. Декларация 3-НДФЛ, образец заполнения которой приведен ниже, подойдет для ИП, которые платят НДФЛ по ставке 13 %. В приведенном образце декларации 3-НДФЛ учтен стандартный налоговый вычет на ребенка, а также авансовый платеж по НДФЛ. Ниже вы также можете скачать 3-НДФЛ.

Декларация 3-НДФЛ (образец заполнения)

Как заполняется нулевая декларация 3-НДФЛ для ИП

Одним из обязательных документов для индивидуальных предпринимателей, что находятся на ОСНО, является декларация формы 3-НДФЛ.

При этом отчетный документ подается даже в том случае, если предпринимательская деятельность не осуществлялась. Поэтому необходимо рассмотреть образец нулевой 3-НДФЛ для ИП, и разобраться какие разделы заполнять.

Общие сведения ↑

Статус индивидуального предпринимателя физические лица получают после прохождения государственной регистрации (ст.22.1 Закона ).

При регистрации ИП также выбирают подходящую систему налогообложения, например, УСН или ОСН. По итогам осуществления предпринимательской деятельностью все налогоплательщики обязательно сдают налоговую декларацию.

Если деятельность не велась, тогда сдается нулевая отчетность. Стоит также отметить, что физические лица могут работать одновременно по трудовому соглашению .

В этом случае они должны отчитываться перед фискальным органом о тех доходах, что были получены не по основному месту работы.

Потому как на основной работе функцию налогового агента выполняет работодатель, который и удерживает подоходный налог. Как следствие обязанность по сдаче отчетной документации за наемного работника возложена на нанимателя.

Если же гражданин параллельно является индивидуальным предпринимателем, тогда подача налоговой декларации будет зависеть от того, где именно находится основное место работы.

Если ИП работает на предприятии по совместительству, тогда он должен подавать отчетную документацию за себя, параллельно отображая доходы, полученные от работы по совместительству.

В любом случае подача декларации 3-НДФЛ является прямой обязанностью налогоплательщика независимо от его гражданско-правового статуса.

По закону отчетная документация является неотъемлемой частью российской системы налогообложения (ст.80 НК РФ ). Форма налоговой декларации утверждается приказом профильного Министерства .

Расчет суммы налоговых обязательств осуществляется на основании доходов полученных:

Чтобы облегчить налоговое бремя законодатель предусмотрел возможность частичной компенсации уплаченного налога.

Согласно с разъяснениями профильного министерства индивидуальные предприниматели также как и физические лица могут воспользоваться налоговыми вычетами (письмо Минфина от 06.06.2013 № 03-04-05/21156 ).

Пакет документов для применения налоговых преференций будет зависеть от конкретного вида удержания.

Что это такое?

Нулевая 3-НДФЛ для ИП — это такой же бланк отчетного документа, но, с отображением соответствующих показателей. Нулевая отчетность подается тогда, когда предпринимательская деятельность временно не ведется.

Возможна ли подача 3-НДФЛ через интернет, читайте здесь .

Это может быть связано с сезонностью бизнеса или из-за того, что физическое лицо имеет основное место работы, а коммерческой деятельностью занимается в свободное время. Подача нулевой декларации также свидетельствует о том, что ИП продолжает свое существование.

Кто сдает отчетность

Налоговую декларацию 3-НДФЛ должны сдавать:

- Физические лица.

- ИП.

- Адвокаты, нотариусы.

У индивидуальных предпринимателей обязанность по сдаче отчетной документации возникает в результате перехода на ОСН.

Если ИП находится на УСН, тогда обязанность по сдаче декларации 3-НДФЛ у него не возникает (письмо Минфина от 07.05.2010 N 03-04-05/3-255 ).

Исключением может быть доход, полученный налогоплательщиком в статусе физического лица (см. подзаголовок «Общие сведения»).

Установленные сроки

Подача отчетной документации осуществляется по месту регистрации налогоплательщика не позже 30 апреля каждого года.

Исчисление сроков для сдачи декларации 3-НДФЛ необходимо производить от прошедшего отчетного периода (ст.229 НК РФ ).

При наличии дополнительных налогооблагаемых доходов их уплата происходит в течение 30 дней с момента получения налогового извещения.

Если налогоплательщик нарушит установленные сроки, то на него может быть наложен штраф (ст.119 НК РФ ). Лица, которые не обязаны подавать декларацию, могут обращаться в налоговую службу в любое время.

Однако не стоит забывать, что перерасчет налоговой суммы при получении налогового вычета производится не более чем за 3 года (ст.78 НК РФ ).

За правильностью заполнения декларации 3-НДФЛ и своевременностью ее подачи следит территориальный орган ФНС. При выявлении ошибок налоговый инспектор может попросить переделать отчетный документ.

Отказ в принятии налоговой декларации может произойти в случае нарушения заявителем п.28 Административного регламента. Проверка отчетной документации происходит в течение трех месяцев (ст.88 НК РФ ).

Если фискальный орган не выявит нарушений, то по итогам камеральной проверки будет принято соответствующее решение (ст.78 НК РФ).

Как заполнить налоговую нулевую декларацию 3-НДФЛ ↑

Заполняя бланк отчетного документа налогоплательщику необходимо отобразить:

При этом полученная прибыль должна быть документально обоснована. Как правило, доходы подтверждаются следующими документами:

Допускается заполнение налоговой декларации 3-НДФЛ вручную или на компьютере. Однако при самостоятельном заполнении бланка не должно быть никаких исправлений или зачеркиваний.

Заполнение полей производится заглавными печатными буквами. В пустых колонках необходимо ставить прочерки. Актуальный образец заполненной декларации можно найти в территориальном отделении налоговой службы.

Если отчетный документ оформляется в электронном формате, то последующая распечатка должна быть только односторонней. Денежные суммы должны указываться исключительно в российских рублях.

Данные о налогоплательщике указываются на каждой странице декларации. Обязательными для заполнения являются титульный лист и раздел №1.

В то же время, если ИП не осуществлял предпринимательскую деятельность, то большинство колонок не заполняется. Также не нужно производить какие-либо расчеты.

Сдавать отчетную документацию можно в территориальном отделении фискального органа или через портал Госуслуги .

Чтобы постоянно пользоваться услугами государственных информационных порталов заинтересованным лицам необходимо пройти авторизацию.

После того, как будет создан личный кабинет. налогоплательщик сможет отчитываться через интернет.

Для этого нужно:

- Зайти в раздел «Налоги и сборы».

- Найти подраздел «Подача декларации».

- Прикрепить подготовленный файл к заявке.

- Ввести код налогового органа.

- Отправить заявку.

Уведомлять налоговую службу о подаче декларации можно путем почтового отправления. Если возникнет необходимость сделать отметку фискального органа на втором экземпляре отчетного документа, тогда нужно будет посетить территориальное отделение.

Для применений налоговых вычетов к заявлению нужно прикладывать документы, дающие право на получение налоговых льгот.

Структура документа

Бланк декларации включает:

- Титульный лист.

- Раздел №1, 2.

- Листы: А, Б, В, Г, Д1–2, Е1–2, Ж, З, И.

Какие листы необходимо сдавать

Количество заполняемых страниц зависит от следующих факторов:

Если предпринимательская деятельность не велась, и не было дополнительных доходов от совместительства, тогда обязательными для заполнения является титульный лист, а также КБК и код по ОКТМО в разделе №1 (см. подзаголовок «Как заполнить…»).

Нулевая декларация

Другие статьи, темы сайта:

Инструкция по заполнению нулевой (отчетной) налоговой декларации 3НДФЛ

Заполняем нулевую декларацию, то есть декларацию, по которой необходимо отчитаться до 30 апреля, следующим за истекшим отчетным периодом, но без уплаты налога.

В примере все цифровые и персональные данные обезличены (стоят нули или буквы)

Номер страницы в настоящей инструкции соответствует номеру страницы в декларации, то есть ту страницу, которую нужно заполнять. В самой декларации присутствуют все страницы, так как нет отдельной декларации нулевой, или для имущественного вычета . А для каждой декларации заполняются только нужные страницы.

При заполнении 3 НДФЛ декларации необходимо установить верхний регистр шрифта на клавиатуре, то есть все данные заполняются заглавными буквами. Те строки, которые не заполняются, в крайней клеточки ставится знак прочерк такого вида -.

Номер пункта в настоящей инструкции соответствует номеру пункта помеченного красным цветом в скриншоте (Помечено рядом с графой, которую нужно заполнять) (например, Стр. 1 п. 1 ).

Декларация 3НДФЛ за 2014г. (отчетный период) в новой форме начнет действовать с 14.02.2015г. (до указанной даты подается декларация 3НДФЛ в форме 2013г.).

Скачать коды ОКТМО всех населенных пунктов России можно здесь.

Скачать коды ОКТМО районов Челябинской области.

Пример заполненной декларации 3НДФЛ по социальному налоговому вычету (свое обучение) скачай здесь.

Хотите научиться заполнять декларацию 3НДФЛ в специальной программе Декларация? Тогда заходите на следующую страницу.

Страница № 1 декларации.

С 01.01.2014г. код ОКАТО в справках 2НДФЛ и соответственно в декларации 3НДФЛ отменяется. Вместо ОКАТО будет использоваться код ОКТМО - общероссийский классификатор территорий муниципальных образований. Официальная информация следует из Письма Минфина России от 25.04.2013г. № 02-04-05/14508 О составлении таблицы соответствия кодов ОКАТО кодам ОКТМО. Актуальные таблицы кодов можно уже взять в местных налоговых инспекциях или на сайте Минфина РФ.

При подготовке отчетных документов, в том числе налоговых деклараций обязательно должен стоять код ОКТМО, так как с кодами ОКАТО они не совпадают. В случае указания кода ОКАТО с 01.01.2014г. в отчетных документах, документ будет считаться с ошибочными сведениями.

- В графе ИНН проставляем номер ИНН (идентификационный номер налогоплательщика). Это номер можно взять либо в справке 2НДФЛ . либо из самого документа.

- В графе Ф.И.О. фамилия, имя, отчество заполняется заглавными буквами.

- В графе код по ОКТМО сам код можно взять из справки 2НДФЛ .

- В графе страница номер заполняется все ячейки, например, если страница № 1, то проставляется в виде 001.

- В графе номер корректировки ставится цифра 0, если декларация заполняется впервые. В случае, если имеются ошибки в декларации. то проставляется 1, а так далее (если корректировка вторая, то проставляется 2).

- В графе налоговый период указывается календарный год, за который представляется декларация .

- В графе налоговый период (код) ставится 34. (Основание: Приказ Минфина РФ от 20.02.2008г. № 27н).

- В графе код категории налогоплательщика ставится 760 для физических лиц, за исключением индивидуального предпринимателя, нотариуса и другого лица, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, и главы крестьянского (фермерского) хозяйства).

- В графе на&hellip. стр. проставляется количество страниц декларации .

- В графе достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю проставляется Ф.И.О. налогоплательщика (полностью).

- В графе подпись, дата производится подпись и дата соответственно.

- Графа Заполняется работником налогового органа для специалиста налоговой инспекции. Там обычно штамп ставится, о том, что декларация принята (на экземпляре налогоплательщика).

Страница № 2 декларации

- В графе ИНН проставляем номер ИНН (идентификационный номер налогоплательщика).

- В графе стр. проставляется 002.

- В графе фамилия прописывается фамилия, графе И первая буква имени, в графе О первая буква отчества.

- В графе место рождения место рождения как в паспорте (желательно полностью).

- В графе наличие гражданства ставится 1, если есть гражданство какой-либо страны, если нет гражданства, то ставится 2.

- В графе код страны ставится 643 для граждан Российской Федерации.

- В графе код вида документа ставится 21 (паспорт гражданина Российской Федерации.

- В графе серия номер ставится соответствующие серия, номер паспорта.

- В графе кем выдана, дата выдачи соответствующий орган выдачи паспорта и дата.

- В графе статус налогоплательщика ставится 1 для налоговых резидентов в РФ.

- В графе место жительства налогоплательщика указывается 1, если постоянная регистрация.

- В графе Почтовый индекс, Район, Город, Улица (проспект, переулок и т.д.), Номер дома (владения), Номер квартиры ставится по регистрации, как в паспорте.

- В графе код региона ставится код субъекта федерации, например 66.

Страница № 3_ раздел 1 декларации

- В графе ИНН проставляем номер ИНН (идентификационный номер налогоплательщика).

- В графе стр. проставляется 003.

- В графе фамилия прописывается фамилия, графе И первая буква имени, в графе О первая буква отчества.

- В графе общая сумма дохода, код строки 010 ставится сумма, полученная от продажи недвижимости, транспортного средства (если в собственности недвижимость менее 3 лет, то в пределах 1 000 000 рублей не облагается. если в собственности более 3 лет, то независимо от суммы дохода, полученного от продажи налог не платиться, если транспортное средство в собственности менее 3 лет, до 250 000 рублей не облагается, если в собственности более 3 лет, то независимо от суммы дохода, полученного от продажи налог не платиться). О покупке автомобиля смотри здесь .

- В графе Общая сумма дохода, не подлежащая налогообложению, код строки 020 ставится знак _ (прочерк).

- В графе Общая сумма дохода, подлежащая налогообложению, код строки 030 ставится сумма, полученная от продажи недвижимости, транспортного средства.

- В графе Общая сумма расходов и налоговых вычетов, код строки 040 ставится сумма, полученная от продажи недвижимости, транспортного средства.

- В графе Налоговая база, код строки 050 ставится 0, так как налог платить не надо ( декларация нулевая - отчетная в нашем примере).

- Графы 6,7,8, 9, 10, 11, 12 не заполняются в нашем случае.

Страница № 8_раздел 6 декларации

- В графе ИНН проставляем номер ИНН (идентификационный номер налогоплательщика).

- В графе стр. проставляется 004.

- В графе фамилия прописывается фамилия, графе И первая буква имени, в графе О первая буква отчества.

- В графе код строки 010 ставится 3 (отсутствие уплаты (доплаты) в бюджет или возврата из бюджета).

- В графе код бюджетной классификации, код строки 020 значение показателей ставится 182 101 020 3 00 11 000 110. (КБК на 2012г.) (НДФЛ с доходов, полученных физическими лицами (гражданами) в соответствии со статьей 228 НК РФ - доходы от продажи имущества).

- В графе код по ОКТМО берется из справки 2НДФЛ .

- В графе Сумма налога, подлежащая уплате (доплате) в бюджет (руб.) ставится 0.

- В графе Сумма налога, подлежащая возврату из бюджета (руб.) ставится 0.

Страница №9_Лист А декларации

- В графе ИНН проставляем номер ИНН (идентификационный номер налогоплательщика).

- В графе стр. проставляется 005.

- В графе Лист А. Доходы от источников в Российской Федерации, облагаемые налогом по ставке ставится 13 %.

- В графе ИНН источника выплаты дохода, /КПП, Код по ОКТМО ставятся знак _ (прочерк).

- В графе Наименование источника выплаты дохода ставятся фамилия, имя, отчество покупателя по договору купли-продажи или наименование юридического лица, если недвижимость продана юридическому лицу.

- В графе Сумма дохода (руб. коп.) ставится сумма дохода от продажи имущества.

- В графе Сумма облагаемого дохода (руб. коп.) ставится знак _ (прочерк).

- В графе Сумма налога исчисленная (руб.), Сумма налога удержанная (руб.) ставится знак _ (прочерк).

- В разделе Итоговые результаты, в графе Общая сумма дохода (руб. коп.) ставится сумма дохода от продажи имущества.

- В графе 2.2. Общая сумма облагаемого дохода (руб. коп.), 2.3. Общая сумма налога исчисленная (руб.), 2.4. Общая сумма налога удержанная (руб.), 2.5. Общая сумма уплаченного налога, в виде фиксированных авансовых платежей (руб.) ставится знак _ (прочерк).

Страница № 17_Лист Е декларации

- В графе ИНН проставляем номер ИНН (идентификационный номер налогоплательщика).

- В графе стр. проставляется 006.

- В графе фамилия прописывается фамилия, графе И первая буква имени, в графе О первая буква отчества.

- В графе Сумма дохода от всех источников выплаты, Сумма налогового вычета ставится знак _ (прочерк). В нашем примере здесь ставится прочерк, так как продавалась не целая доля в недвижимости, а часть доли (например 1/2 ).

- В графе 1.2.1. Суммы дохода от всех источников выплаты ставится сумма дохода от продажи имущества.

- В графе 1.2.2. Сумма налогового вычета ставится сумма дохода от продажи имущества.

- В графе 1.3.1. Суммы дохода от всех источников выплаты ставится сумма дохода от продажи имущества.

- В графе 1.3.2. Общая сумма налогового вычета ставится сумма дохода от продажи имущества.

- В графе 1.4.1. Суммы дохода от всех источников выплаты, 1.4.2. Сумма документально, подтвержденных расходов ставится знак _ (прочерк).

- В графе 1.5.1. Сумма дохода от всех источников выплаты, 1.5.2. Общая сумма налоговых вычетов ставится сумма дохода от продажи имущества.

- В графе Расчет общей суммы вычетов ставится сумма дохода от продажи имущества.

Декларация 3 НДФЛ: образец для скачивания

На нашем сайте вы сможете бесплатно скачать образец заполнения декларации 3 НДФЛ 2015 - 2016 года за обучение для физических лиц, для ип нулевая, при дарении при продаже ,имущественный налоговый вычет, получить бесплатную юридическую консультацию у специалиста, а также пообщаться с другими пользователями в комментариях!

Законодательное требование декларирования доходов жителями РФ закреплено в НК (Часть 2-я, глава 3-я, статья 229-я). Для тех случаев, когда гражданин РФ работает на одном конкретном предприятии и получает доход только в виде зарплаты, отчет в форме 2-ндфл за него подает бухгалтерия этого предприятия. Если человек получает доход от каких-либо других видов деятельности, в том числе, предпринимательский доход, то им подается 3 ндфл форма в самостоятельном порядке. Так же самостоятельно гражданин начисляет и оплачивает ндфл.

Декларация по форме 3-ндфл должна быть подана для отчета перед налоговой службой раз в год. Бланк декларации 3 ндфл должен быть корректно заполнен и подан в любом из двух видов: либо в бумажном виде, либо в электронном. Отчет можно сделать как самостоятельно, так и через личного представителя. Необходимо правильно заполнить бланк установленного образца и указать только достоверные данные, иначе придется переоформлять декларацию, и даже платить штраф. Для этого лучше скачать образец заполнения декларации, чтобы избежать ошибок.

До 30 апреля 2016 года отчитаться о доходах перед Федеральной Налоговой Службой придётся следующим категориям граждан:

Все вышеперечисленные категории граждан должны подать отчёт в налоговую службу. Подавать документ можно вручную либо через специализированную программу. Правильное применение необходимых профессиональных и стандартных вычетов лежит на бухгалтера, который рассчитывает заработную плату. А вот имущественные и социальные вычеты граждане осуществляют и рассчитывают самостоятельно, и форму 3-ндфл заполняют и подают в налоговую самостоятельно.

В 2016 году подавать декларацию по форме 3-ндфл снова придётся по новым правилам. Лучше всего заранее просмотреть образец заполнения 3 ндфл, чтобы избежать ошибок при оформлении отчета.

Декларация 3-НДФЛ: особенности заполнения

Оглавление:

Если при регистрации индивидуального предпринимателя не было подано заявление о применении упрощенной системы налогообложения, наступает обязанность отчитываться по общему режиму налогообложения, а по итогам года в этом случае нужно произвести заполнение декларации 3-НДФЛ для ИП.

Отчет об итогах года

Декларация 3-НДФЛ предназначена для отражения доходов, полученных физическими лицами. Также в ней содержится информация о вычетах. Индивидуальный предприниматель, применяющий общую систему налогообложения должен отчитаться не позднее 30 апреля 2014 года. За непредставление декларации предусмотрен штраф в размере 5% неуплаченной суммы налога в месяц, начиная со дня, установленного для ее подачи. Максимальная сумма штрафа – 30% суммы налога, минимальная – 1000 руб. Не забывайте также о такой неприятной возможности, как блокировка расчетного счета в банке.

Если год для индивидуального предпринимателя сложился удачно и нет оснований закрывать бизнес, вместе с декларацией 3-НДФЛ подается 4-НДФЛ, в которой нужно указать сумму предполагаемого дохода на 2014 году. При плохом раскладе, предприниматель может приостановить деятельность, но не сниматься с учета в налоговой. Тогда нужно сдать «нулевую» декларацию 4-НДФЛ.

В век компьютерных технологий грех не воспользоваться автоматизированным заполнением отчета. На сайте ФНС России, в разделе «Программные средства для физических лиц» скачиваем «Программу «Декларация 2012”». Если такой возможности нет, воспользуемся бланком 3-ндфл.

Итак, начинаем заполнение титульного листа. Он состоит из двух страниц. На первой укажем, куда и кем предоставляется декларация, налоговый период и, если это уточненка, - номер корректировки. На второй странице необходимо заполнить данные налогоплательщика: фамилию с инициалами, дату и место рождения, паспортные данные, а также указать, является ли он резидентом, место жительство в Российской Федерации и, по необходимости, за ее пределами. При использовании программы «Декларация 2012» для внесения этих данных, нам нужно внести информацию в «Сведения о декларанте», но перед этим, необходимо задать условия: тип декларации, общая информация, признак налогоплательщика, от какой деятельности получены доходы и кем предоставляется отчет.

Заполняем форму для индивидуального предпринимателя

Далее, для заполнения декларации 3 ндфл для ИП нам понадобится лист В. Он заполняется по всем доходам, полученным от осуществления предпринимательской деятельности. В первом пункте для ИП выбираем код 1. В следующем разделе нам нужно расписать доходы и расходы предпринимателя. В программе эту информацию указывают на вкладке «Доходы, полученные в РФ», по ставке 13%. Добавляем источник выплат, месяц получения и код дохода. Переходим в окно «Предприниматели». Здесь мы распишем все виды деятельности, которую осуществляет ИП, согласно выписке из ЕГРИП. Суммируем все доходы, по всем налоговым ставкам, которые указали в предыдущей вкладке и проставляем в ячейку «Сумма дохода». Этот показатель можно уменьшить на величину подтвержденных расходов – профессиональных вычетов. Информацию об их видах и суммах поставим в соответствующих ячейках.

Немного заострим внимание на расходах. Некоторые их виды проблематично разделить на относимые в виде вычетов в уменьшение налоговой базы, понесенные в ходе предпринимательской деятельности и, на произведенные непосредственно физическим лицом, в личных целях. Для того чтобы отнести их к профессиональным налоговым вычетам, необходимо, чтобы предметы и средства труда, при использовании которых возникли расходы, использовались для получения дохода и принадлежали предпринимателю именно, как ИП, а не физическому лицу. Поэтому помним о следующих моментах:

Если индивидуальный предприниматель применяет общую систему налогообложения, то на основании Письма Минфина от 15 марта 2010 г. N 03-04-05/3-100, при получении дохода по ставке 13%, он имеет право на стандартные, социальные и имущественные вычеты. Информацию о них нужно указать в декларации на листе Ж1, Ж2, Ж3, в зависимости от применяемого вычета. В программе «Декларация 2012» - это вкладка с соответствующим названием.

На основании листа В заполняем раздел 1 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 13%». В строке 010 ставим общую сумму дохода из листа В пункта 3.1. Ту же цифру мы поставим в строке 030. Расходы, уменьшающие налоговую базу будут равны сумме показателей из листов В, Ж1, Ж2 и Ж3. Цифра равная разности показателей строк 030 и 040 является отправной точкой для начисления налога. Для этого мы умножим показатель строки 050 на ставку 13%. Если в подпункте 3.4 листа В мы указывали сумму авансовых платежей, то её необходимо отразить в строке 075. Из общей суммы налога, исчисленной к уплате (строка 060), вычитается сумма значений показателей по строкам 070, 075, и если результат получится отрицательным или равным нулю, то в строке 110 ставится прочерк.

Раздел 6 является итоговым. В нем мы должны указать код строки 010, далее КБК для уплаты НДФЛ, ОКАТО и сумму налога. Все перечисленные выше действия программа «Декларация 2012» выполнит автоматически. Вам останется только распечатать и подписать отчет, а затем предоставить его в налоговую инспекцию.

3-НДФЛ для всех

Теперь поговорим о «простых смертных» - обычных людях, которым неведомы тонкости налогового законодательства, что, впрочем, не освобождает их от ответственности. Все мы ходим на работу, получаем зарплату, то есть доход. Ну, тут просто: наш работодатель является налоговым агентом и перечисляет за нас подоходный налог в бюджет. Раз в год он отчитывается перед налоговой инспекцией по форме 2-НДФЛ. И нам не нужно ломать голову, каким образом заплатить налоги и «спать спокойно». А что делать, если вы получили доход от продажи движимого или недвижимого имущества, выиграли крупную сумму в лотерею или стали наследником многомиллионного состояния? Придется «поделиться» с государством и отчитаться по форме 3-НДФЛ. В то же время, этот отчет поможет в получении вычетов:

Начнем с самого распространенного случая. Если вы являетесь собственником недвижимого или иного имущества менее трех лет, а затем продаете его, то необходимо уведомить об этом налоговую инспекцию, в следующем после совершения сделки году до 30 апреля. В данном случае вы имеете право на имущественный вычет в размере до 1000000 рублей при продаже жилой недвижимости и земельных участков, 250000 рублей – для иного имущества.

При продаже имущества, находившегося в собственности налогоплательщика три года и более, имущественный вычет не предоставляется. Доходы от продажи такого имущества не подлежат налогообложению. Декларировать их также не нужно.

Если имущество находится в долевой или совместной собственности, размер вычета распределяется пропорционально доле каждого собственника.

Продажа имущества: заполняем декларацию 3-НДФЛ

Как заполнить декларацию 3-НДФЛ при продаже имущества? В данном случае нам потребуются: титульный лист (стр.1 и 2), раздел 1 (стр. 3), раздел 6 (стр.8),Лист А, Лист Е.

На листе А укажем данные о полученном доходе на основании справки 2-НДФЛ. Заполняем «Расчет имущественных налоговых вычетов по доходам от продажи имущества». В первом пункте указываем сумму дохода, полученного при продаже имущества. Если вы являетесь единственным собственником, то вписываем информацию в пункт 1.1, а если вам принадлежит только доля, заполняем пункт 1.2. При необходимости суммируем эти данные и получаем доход от всех источников. Отражаем его в пункте 1.3. Для определения суммы налогового вычета, установленного подпунктом 1 пункта 1 статьи 220 Кодекса, в размере фактически произведенных и документально подтвержденных расходов заполняется подпункт 1.4.2.

В пункте 2 производим расчет имущественных вычетов. Заполняем данные о полученном доходе, сумме вычета и понесенных расходах.

В пункте 3 Листа Е рассчитывается общая сумма имущественного налогового вычета, предусмотренного подпунктом 1.1 пункта 1 статьи 220 Кодекса, по доходам в виде выкупной стоимости земельного участка и (или) расположенного на нем иного объекта недвижимого имущества, полученной налогоплательщиком в денежной или натуральной форме, в случае изъятия указанного имущества для государственных или муниципальных нужд.

После заполнения листа Е переходим на страницу 9. Чтобы ваш покупатель не скрыл доход от государства, листом А предусмотрено заполнение сведений о нем: ИНН, КПП, ОКАТО, наименование и доход от сделки. Конечные данные по всей сумме сделки и облагаемого дохода мы проставляем в пункте 2. Информацию об исчисленном налоге ставим в ячейки подпункта 2.3 Данные из листа А в части пункта 2.1 переносим в первый раздел. Заполняем его точно также, как и для ИП. Следует отметить, что на листе А мы можем указывать доходы как по ставке 13%, так и по другим ставкам.

Если вы получили дивиденды от долевого от участия, либо у вас есть доход от процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, то налог составит 9% от полученных сумм. Также это касается доходов учредителей доверительного управления ипотечным покрытием, полученных до указанного выше времени.

Предположим, вы покинули нашу Родину на длительный срок и перестали быть её резидентом, но при этом получаете дивиденды от долевого участия в деятельности отечественных компаний. Тогда заплатите налог по ставке 15%. А вдруг вы стали счастливым обладателем немаленького выигрыша в рекламной акции. Придется отдать 35% от его стоимости, которая должна превышать 4000 рублей, в пользу государства. А если вы нерезидент, то 30%. Еще по поводу выигрыша: если вы выиграли в лотерею, обязанность исчислить, удержать у налогоплательщика и уплатить сумму налога лежит на устроителе лотереи, т. е. лица, выплатившего выигрыш. При этом если лотерея проводилась не в рамках рекламной акции, то налоговая ставка составит 13%.

Вычет при покупке собственности

Многие мечтают о собственном жилье. Вложение денежных средств в недвижимое имущество всегда было выгодным в плане инвестирования, но и затратным. Поэтому хочется совершить данную сделку с большей выгодой. При покупке квартиры вы имеет право на налоговый вычет в размере до 260000 рублей. Получить его как от работодателя, так и от налоговой службы.

В первом случае, за вычетом можно обратиться сразу после покупки квартиры, получив уведомление из ИФНС на имя работодателя. На работе с вас не будут удерживать подоходный налог, до тех пор, пока не наберется этот вычет. Если вы не успеете таким образом получить всю сумму 260000 рублей, придется получать новое уведомление в налоговой инспекции.

Во втором случае, вы собираете пакет документов и предоставляете его в ИФНС с 1 января по 30 апреля. В течение 3 месяцев проходит процедура проверки, после чего на ваш расчетный счет перечисляются денежные средства, в размере удержанного за год подоходного налога. Также как и в первом случае, если не получается получить полностью весь вычет, то остаток переходит на следующий год.

Какие листы в декларации 3-НДФЛ потребуется заполнить?

По традиции, обязательны для заполнения титульный лист, раздел 1 и 6, лист А. Для имущественного вычета нам понадобится лист И. На нем остановимся подробно.

Код вида объекта:

1 – жилой дом

2 – квартира

3 – комната

4 – доля (доли) в жилом доме, квартире, комнате, земельном участке

5 – земельный участок, предоставленный для индивидуального жилищного

строительства

6 – земельный участок, на котором расположен приобретенный жилой дом

7 – жилой дом с земельным участком.

Указываем вид собственности и признак налогоплательщика. Далее заполняем данные об объекте покупке: адрес, дату акта передачи, регистрации права собственности, год начала использования налогового вычета и суммы понесенных расходов на покупку. В пункте 2 производится расчет вычета. Он заполняется на основе данных о ваших доходах за последний год (например, заработной плате), данные о них содержатся на листе А и заполняются согласно справке 2-НДФЛ. Учитываются, первый ли год вы получаете имущественный вычет. Если нет, то необходимо указать сумму вычетов за прошлый год. Если вы осуществляете приобретение имущества с помощью ипотеки, то в расходах нужно указать сумму уплаченных процентов по договору. Стоимость жилья в договоре купли-продажи или долевого участия подтверждает расход на приобретение. После указания всех данных производится окончательный расчет имущественного вычета, который переходит на следующий год.

Как отмечалось ранее, намного проще составить эту декларацию с помощью программы «Декларация 2012». Для этого задаем условия и сведения о декларанте. В доходах в источнике выплат указываем данные о работодателе, помесячно расписываем наш доход (информацию можно взять из справки 2-НДФЛ), ставим сумму исчисленного и удержанного налога. Переходим на вкладку «Вычеты». На вкладке «Имущественные вычеты» заполняем сведения об объекте так же, как для листа И. Нажимаем кнопку «Перейти к вводу сумм». Ставим галочку «Предоставить имущественный вычет» и расписываем расходы. После этого программа автоматически рассчитает вычет и заполнит все листы.

Источники:

, , , ,

Следующие статьи:

20 мая 2025 года

Комментариев пока нет!