справочник юриста

» Что нужно для наследования по завещанию

» Что нужно для наследования по завещанию

Когда вступаешь в наследство по завещанию нужно ли платить налог

Принципы налогообложения для вступающих в права наследства

Какой налог платится при вступлении в наследство, а главное, когда, непосредственно после смерти наследодателя или с момента принятия наследственных прав, и подлежит ли вообще, уплате данный налог? Вопросы об этом, задаются в каждой семье, проживающей на территории Российского государства, и как правило, не один раз.

Постараемся исчерпывающе ответить на поставленные вопросы, и не возвращаться к ним до того времени, пока не будут внесены какие-либо законодательные новшества в этой области.

Итак, какие же налоги все-таки платят при вступлении в наследство?

Налогообложение при вступлении в наследство

Раскрывая тематику данной статьи и тем самым отвечая на поставленные вопросы, необходимо сразу отметить, что еще с начала 2006 года, были приняты изменения, в соответствии с которыми налог при вступлении в наследство с любого имущества был полностью отменен. Не исключение и отсутствие налога при вступлении в наследство по завещанию.

Сегодня, такого вида налогообложения не существует.

Законодательство, не делит имущество по видам и способам, с целью уплаты при вступлении в наследство по налогам. То есть, наследник не платит никакого налога, независимо от того движимое имущество или нет, по закону либо по завещанию было осуществлено вступление в наследство.

Также налоговый кодекс не предусматривает исключений и для наследников, являющихся иностранными гражданами - нерезидентами РФ. Иными словами, наследуемое иностранцем какое-либо имущество, не будет подлежать налогообложению.

Таким образом, исходя из вышеизложенного, можно сделать вывод, что наследование любых объектов не сопровождается оплатой вышеуказанного налога, который ранее был общеобязательным.

Сопутствующие расходы

Но, существуют другие сопутствующие расходы, оплачиваемые в процессе оформления прав наследования. Таковыми является госпошлина за получение свидетельства, подтверждающего права на соответствующее наследуемое имущество, а также плата за осуществление действий нотариуса.

Говоря о госпошлине, следует уточнить, что оплата таковой является обязательной для наследников, и утверждена в сумме на законодательном уровне.

Так, взимаемый размер этой пошлины устанавливается в процентном соотношении к стоимости имущества и варьируется в зависимости от очередности родства, а именно:

Кто освобождается от уплаты госпошлины?

Из указанного правила существует и категория лиц, полностью освобожденная от уплаты соответствующей госпошлины. К ним относятся:

Кроме этого, для лиц, имеющих инвалидность первой и/или второй группы, законодатель предусматривает уменьшение в половину стоимости оплаты пошлины при оформлении наследства.

Сама же процентная ставка, подлежащая к оплате, высчитывается из стоимости объектов, подлежащих наследованию, и которая оценивается на момент открытия самого дела по наследству.

Так, ставка налога в виде госпошлины при вступлении в права наследства, допустим, на квартиру исходит из оценочной стоимости последней, которую предоставляет БТИ, а в случае унаследования земельного участка, из его кадастровой стоимости.

Что касается непосредственно стоимости нотариальных действий по оформлению наследственных прав на имущество и выдачу свидетельства, то тут необходимо руководствоваться расценками каждого отдельного нотариуса, а также учитывать регион страны.

Так, допустим, при обращении в частный нотариус центральных районов г. Москвы, стоимость может составлять одна, в свою очередь же, при обращении в тот же частный нотариус этого города, но на окраине, цена таких услуг может уменьшиться в разы. У государственных же нотариусов, цена соответствующих услуг, как правило, одинаковая в пределах одного города, но различается по региональности.

Налоговые обязательства для вступивших в права наследства

А вот по-другому, дело обстоит после процедуры вступления в права наследства. Так, в зависимости от вида данного имущества, принятого по наследству, действующее на сегодня законодательство, предусматривает определённые виды налоговых обязательств.

В первую очередь следует сказать о налоге на недвижимое имущество, размер которого определяется в соответствии с региональными нормативными документами и в зависимости от стоимости таких объектов, их местоположения и типа. При этом начисление налога на недвижимость осуществляется не при самом вступлении в права наследства, а с момента уже его принятия.

Законодатель предусматривает еще и транспортный налог, который начисляется с момента регистрации такого транспортного средства и в размере, утвержденном в регионе его нахождения.

Ещё существует земельный налог, который предстоит оплачивать, начиная с дня смерти наследодателя. Размер такого вида налогообложения зависит от кадастровой стоимости земли.

Стоит обратить внимание, что в отношении недвижимости действует единое правило, а именно только приватизированное имущество может переходить далее по наследству.

Кроме того, только приватизированная квартира, подлежит продаже после вступления в права наследства. В таком случае оплачивается налог, составляющий 13% от общей стоимости, при условии, что квартира находилась в собственности у наследника меньше трёх лет.

Подводя итоги, хочется сказать, что все вышеперечисленные нормы, касательно налога по вступлению в права наследства, действительны и в 2015 году.

Налог при вступлении в наследство по завещанию: кто платит и сколько

Под наследством понимается имущество. которое передается после смерти наследодателя другому человеку или группе лиц. Это может быть квартира, деньги со счета в банке, акции, машина, гараж, техника. При принятии наследства оплачивается государству некоторая денежная сумма. Ее размеры зависят от нескольких факторов.

Уважаемые читатели! В статье рассказаны типичные способы того, как решать юридические проблемы. Ваш случай индивидуален.

Право принимать наследство

Завещание как право на наследство

Процесс получения наследства проходит под контролем нотариуса. Чтобы получить имущество после смерти близкого, надо иметь грамотно составленное завещание либо выступать наследником по закону.

У принятия наследства как гражданского субъективного права есть свои особенности:

- Человек имеет право принять в наследство завещанные ему вещи. Однако оно не считается обязательным, можно отказаться от него .

- Права, связанные с наследованием, считаются абсолютными. Поэтому нотариальные органы должны вести свою деятельность строго по закону.

- По статье 1157 даже после принятия наследства человек может от него отказаться. Об этом сказано в ГК. А вот после отказа от наследства нельзя снова решить его принять. Отказ возврату не подлежит.

- При нескольких наследниках каждый должен выразить согласие на полное принятие.

- Если наследник один, приняв часть наследства, он начинает считаться принявшим полностью все наследство.

Виды наследования

По положениям ГК разрешено воспользоваться несколькими способами получения наследуемого имущества, денег.

Способ 1-й. По закону

Если завещания попросту нет, имущество, принадлежащее человеку, с его кончиной переходит в собственность родственникам на основании степени родства. Если человек, названный в завещании, сознательно отказался от вступления в наследство либо намерен взять только его часть, то завещание аннулируется.

Наследование по закону предполагает получение каждым наследником положенной по закону доли. Всего выделяется 7 групп наследников. Последующая группа вступает в наследование, если нет никого, способного принять наследство из предыдущей группы.

Для определения степени родства высчитывается количество рожденных людей, которые отделяют от общего предка. Учитывается только родство по крови и официальные супружеские отношения.

Способ 2-й. По завещанию

Особенность завещания в том, что им считается собственное распоряжение человека на случай возможной смерти. Завещание могут составлять дееспособные граждане. В таком документе может быть названо лицо, которое наследодатель желал видеть в качестве нового собственника своего имущества. Наследником можно назвать любого. Родство не имеет значения. Наследником можно назначить просто друга.

Чтобы завещание имело законную силу, его оформляют у нотариуса в письменном виде. При этом наследодатель не обязан объяснять свой выбор наследника. Завещание можно составить на все имущество или на часть.

К завещанию есть свои требования. Там обязательно указывают время и место составления. Подписывает документ сам завещатель, нотариус также ставит свою подпись, удостоверяя верность, законность совершенных действий. Закон предусматривает участие в составлении завещания иных лиц, которым это позволяет должность. служебное положение.

Права наследодателя

Наследодатель может распоряжаться своим имуществом как он того желает

Поскольку при составлении завещания человек распоряжается своим имуществом, ничто не может его ограничивать в распоряжении тем, что он имеет. Поэтому он может пользоваться следующими правами:

В завещании перечисляется то имущество, которое полностью находится в собственности того, кто оставляет документ.

Порядок наследования

Если нет завещания, наследование проходит по закону. Следовательно, учитывается степень родства.

6-я - двоюродные тети, дяди умершего, их дети (племянники, племянницы в двоюродном родстве), а также правнуки, правнучки.

Особенности принятия наследства

Как правило, завещание расставляет все точки над і

Наследство можно принять по факту, то есть просто начать распоряжаться и пользоваться имуществом без стандартного документального оформления. Второй, юридически грамотный способ, - это принять наследство через законную подачу заявления соответствующему нотариусу. выполнение всех действий, на которые укажут нотариальные органы.

Чтобы принять наследство по нормам законодательства, отводится 6 месяцев. Не все граждане торопятся все оформить по правилам. Многие относятся к данному процессу равнодушно. В итоге они не получают официального свидетельства о праве на наследство, не могут перевести имущество усопшего на себя.

Если случилось так, что полгода уже прошло, а наследство не оформлено по закону, продляется срок. Но это делают исключительно по решению суда. Чтобы суд принял сторону заявителя, надо аргументировать свое опоздание, предоставить веские причины своего «опоздания». Суд будет учитывать фактическое вступление в наследство, прочие сведения.

Если наследник не считает нужным вступать в наследство, он может легко отказаться от данного права. Можно это сделать просто так, а можно отказываться в пользу иного лица. Причину своего отказа аргументировать не надо. Положенное по завещанию имущество можно передать третьим лицам. Это делают в нотариальной конторе. Но надо знать, что отказ от наследства отменить нельзя.

Особенности вступления в наследство

Нотариус как помощник в составлении завещания

Сведения о наследниках и имуществе содержатся в завещании. При простом перечислении наследников все делится на одинаковые части. Завещание пишется собственноручно наследодателем. Возможна диктовка нотариуса.

Процедура вступления в наследство связана с наличием завещания. После ухода из жизни родственника, члены его семьи обращаются в нотариальную контору. Там дадут информацию о завещании, его наличии.

Для этого осведомляются, какой именно нотариус в данной местности ведет дела усопших с фамилией на определенную букву. Посетив нотариальные органы, можно получить сведения о наличии / отсутствии документов.

Документы для принятия наследства

Если есть завещание, данный документ будет являться главным. Обязательно представить нотариусу иные важные бумаги:

- Свидетельство о смерти. Когда человек пропал без вести, то это подтверждается решением суда.

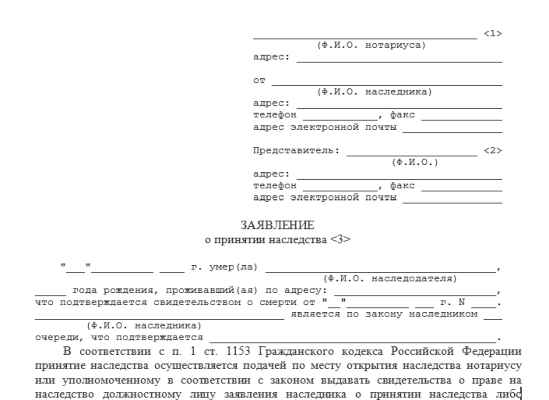

- Заявление о намерении вступить в наследство.

- Паспорт наследника.

Налог при вступлении в наследство по завещанию

Заявление о принятии наследства: образец

С 2006 года упразднены подобные налоги, связанные со вступлением в наследство. Сегодня оплачивают госпошлину. когда уже получают свидетельство о праве на наследство. Ее сумма варьируется. Она зависит от категории, к которой относятся наследники.

Если в качестве наследников выступают ближайшие родственники, то им надо оплатить пошлину в размере 0, 3 %. Данный процент высчитывается от общей стоимости переходящего имущества. Названное правило касается родителей, детей, братьей, сестер, супругов. При этом есть ограничения на верхнюю границу платежа. Максимум – 1 000 руб.

Все прочие наследники платят 0, 6 % от стоимости. Она определяется кадастровыми органами или условиями рынка. Но сумма платы не должна быть выше 1 миллиона рублей. Чтобы стоимость недвижимости была указана верно, пользуются справками БТИ.

Если наследник жил на одной жилплощади с наследодателем вместе и живет в наследуемом жилье и дальше, то он платить ничего не будет. Однако при получении документов на право наследовать эту недвижимость он должен заплатить 1 000 рублей в качестве госпошлины.

Перечень объектов, при наследовании которых платятся налоги:

- Недвижимое имущество (квартиры и дачи, дома и гаражи, земля ).

- Движимое имущество (ТС, драгоценности, антиквариат).

- Коммерческие бумаги (акции, активы, права).

- Средства страхового возмещения (по договорам страхования, из ПФ).

- Деньги на банковских счетах.

Лица, освобожденные от возможной уплаты любых налогов, а также госпошлины:

Госпошлина при принятии наследства

Размер госпошлины при принятии наследства такова:

Госпошлину при получении наследства могут не платить такие категории:

- Герои СССР, РФ.

- Полные кавалеры Орденов Славы.

- Участники ВОВ, инвалиды ВОВ.

- Малоимущие граждане.

- Категории, перечисленные в 335 статье НК.

Особенности отказа от наследства

От наследства можно отказаться, но это мало кто делает

Закон освещает все ситуации, связанные с наследством. После даты смерти в течение полугода его наследники должны написать заявление, в котором излагается стремление вступить в наследство .

Если нет на руках свидетельства о смерти, используется судебное решение о признании человека умершим / пропавшим без вести. Наследник не обязан принимать наследство. Он вправе отказаться сделать это.

Право отказаться сохраняется после принятия наследства. При таких обстоятельствах заявление относят нотариусу, занимающемуся наследственным делом. При отказе нельзя вставлять свои оговорки и условия. Поэтому, если есть желание получить не одну часть имущества, а другую, то можно отказаться и остаться в стороне. Совершенный отказ отменить нельзя.

При отказе можно сделать это в пользу других людей. Также допускается выдвигать условия получения иными лицами имущества.

Причины обращений в суд

Ниже перечислены случаи, когда граждане могут воспользоваться судебными полномочиями

- Разделить имущество, выделить доли.

- Истекли сроки вступления в наследство, зато фактическое вступление уже состоялось.

- Супруги идут в суд для выделения их доли в всем имуществе, оставленном в наследство, когда оно приобреталось в совместном браке .

- Признать факт нахождения на иждивении, определить сроки. Если человек находился на иждивении наследодателя более года.

- Признать завещание действительным либо недействительным.

Все нюансы получения наследства регламентируются законом. Следование основным положениям избавит от многих неприятностей и сложностей.

Видеоматериал ознакомит вас с нюансами налогообложения наследства:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter . чтобы сообщить нам.

Нужно ли платить налог на наследство по завещанию?

Получая наследство, наследник иногда задумывается над вопросом: «Облагается ли налогом наследуемое имущество?» – например, НДФЛ. Данный налог вносится с доходов, приобретенных физическими лицами.

Имущество, наследуемое по завещанию, несет выгоды для наследника. Он получает доход в денежной или материальной форме.

До 2005 года наследник обязан был декларировать те ценности, которые были приобретены им в результате наследования. В настоящее время данная обязанность исключена. В то же время наследник не должен забывать, что заплатить ему все равно придется.

Государственная пошлина взыскивается также по нормам налогового законодательства.

Ее размер устанавливается в зависимости от суммы наследства и степени родства между наследником и наследодателем.

Правовые основы

Налоговое законодательство представлено НК РФ. Данный кодифицированный акт предусматривает обязанность вносить обязательные платежи с полученных доходов. Этот налог вносят все физические лица в установленный период.

НК РФ содержит перечень доходов, которые облагаются НДФЛ. Также есть список полученных благ, которые не подлежат налогообложению.

В 2005 году в данную норму были внесены изменения, которые актуальны по сегодняшний день.

В соответствии с нынешним положением наследники не вносят налог на наследство, полученное как по завещанию, так и по закону.

Требования к документу

Прежде чем выдать свидетельство о наследстве нотариус проводит проверку документов, представленных наследником. Особое внимание уделяется завещанию.

В соответствии со статьей 1118 ГК РФ оно должно соответствовать следующими требованиям:

- Быть составлено завещателем (до его утверждения оно полностью зачитывается наследодателем в присутствии нотариуса).

- Иметь подпись завещателя или доверенного лица, при этом указываются причины отсутствия личной росписи.

- Быть заверенным нотариально.

- В нем указывается дата и места удостоверения.

Несоответствие хотя бы одному из этих пунктов служит причиной для признания завещания недействительным.

Налог на наследство по завещанию в 2015 году

Налог на наследство по завещанию в 2015 году не взимается. Данное положение стало действительным еще в 2005 году, когда в НК РФ были внесены соответствующие изменения.

В настоящее время наследники при вступлении в наследство должны возмещать только сумму государственной пошлины, размер которой утвержден налоговым законодательством.

При вступлении

В соответствии с действующим НК РФ при расчёте НДФЛ не учитываются доходы, которые были получены в результате наследования по закону или завещанию.

Следовательно, граждане, которые получили денежные средства или имущество могут не вносить плату в бюджет при вступлении в наследственные права.

Закон не делает никаких разграничений между наследниками разных очередей и степени родства. Для данного правила все равны и налог при вступлении в наследство по завещанию ни с кого не взимается.

Это правило было введено в действие в 2005 года ФЗ № 78. Напоминаем, что ранее наследники должны были платить НДФЛ, в том числе и с доходов, полученных в результате вступления в наследство.

Тем не менее лица, имеющие право н наследство, должны вносить денежные средства в счет государственной пошлины за выдачу свидетельства. Ее размер устанавливается в НК РФ. Он будет зависеть как от суммы наследуемого имущества, так и от степени родства между наследником и наследодателем.

Наследование по закону

Наследование по закону осуществляется в том случае, когда наследодатель не оставил никаких распоряжений относительно своего имущества. Иначе говоря, когда нет завещания.

Наследование по закону осуществляется путем призвания наследников соответствующей очереди.

В течение полугода они вправе предоставить нотариусу заявление и пакет документов, подтверждающих их родство. Помимо прочего, требуется передать акты оценки и список имущества, которое находилось в собственности у наследодателя.

Через полгода с момента открытия наследства им будет передано свидетельство.

Наследники должны предоставить квитанцию об уплате государственной пошлины за совершение данных нотариальных действий. От возмещения налога на наследство они освобождены.

Как оспорить завещание на квартиру после смерти. Это можно сделать только в судебном порядке.

Как оспорить завещание на квартиру после смерти. Это можно сделать только в судебном порядке.

Какие документы нужны для вступления в наследство без завещания? Смотрите тут .

Размер

Налог на наследство взимался до 2005 года. В настоящее время наследники должны оплатить государственную пошлину за выдачу свидетельства. От уплаты прочих платежей они освобождены.

Налог не уплачивается ни при наследовании по закону, ни при получении имущества или денежных средств по завещанию.

Кто платит?

От уплаты налога на наследство наследники освобождены, но они будут обязаны вносить денежные средства за отдельные объекты имущества, полученные после процедуры вступления в наследственные права.

Например, налог на недвижимое имущество (дом, квартира, гараж, дачные постройки и т.д.) должны вносить все физические лица.

Исключение составляют лишь отдельные категории граждан, в том числе:

Цена свидетельства

Свидетельство о праве собственности – это документ, который подтверждает факт вступления в наследство. Его выдает нотариус по заявлению наследника.

Итак, чтобы получить наследство необходимо выполнить следующие действия:

- Подать заявление о выдаче свидетельства с требуемыми документами, удостоверяющими право на наследство.

- Оплатить государственную пошлину, размер которой определяется в зависимости от стоимости имущества и степени родства между наследником и наследодателем.

- Получить свидетельство, предварительно передав квитанцию об уплате государственной пошлины нотариусу.

Таким образом, свидетельство о наследстве не будет передано наследнику до тех пор, пока он не представит доказательств уплаты государственной пошлины.

Госпошлина

Государственная пошлина – это денежные средства, которые взыскиваются в бюджет за совершение определённых действий. В том числе плата взимается за операции, проводимые нотариусами государственных нотариальных контор.

Применительно к выдаче свидетельства о праве собственности государственная пошлина будет установлена в зависимости от статуса наследника и его положения в семье наследодателя.

Обязательная доля в наследстве по завещанию принадлежит определенной категории лиц.

Обязательная доля в наследстве по завещанию принадлежит определенной категории лиц.

Интересуют форма и порядок совершения завещания? Читайте здесь .

Какова стоимость вступления в наследство после смерти по завещанию? Подробности в этой статье .

Кто освобожден?

В соответствии с налоговым законодательством определённая группа лиц освобождается от внесения государственной пошлины за выдачу свидетельства.

В частности, к ним относятся:

Также не будут вносить плату за государственную пошлину наследники жилой недвижимости, которые проживали в ней при жизни наследодателя.

На видео об оформлении наследства по закону

Налоги на наследство по завещанию. Налог при получении наследства

Сегодня мы узнаем, должны ли уплачивать налоги на наследство по завещанию (и не только) в России. Дело все в том, что данный вопрос действительно крайне важен. Не всем известно, что предстоит наследникам в тех или иных случаях. Чаще всего наследство передается в виде недвижимости. И непонятно, стоит ли платить налог. При вступлении в наследство мало кто задумывается о данном моменте. А зря. Ведь при отсутствии уплаты в случае необходимости можно лишиться всего, что вам было положено. Да еще и приобрести массу проблем с законом и налоговой службой.

Миф или реальность

Налоги на наследство по завещанию - это миф или реальность? В данной системе происходит очень много изменений. Уследить за всеми трудно. Поэтому еще вчера вы могли не платить налоги, а сегодня - обязаны. Чтобы не было неожиданностей, постоянно следует интересоваться поправками, сделанными к тем или иным законам РФ.

Дело все в том, что на самом деле налог при получении наследства был упразднен. Именно такое правило теперь распространяется на граждан РФ по закону. Но не в полной мере. Получается, что наследство по закону в некоторых случаях действительно требует уплаты определенной суммы денежных средств.

Как раньше

Буквально несколько лет назад в данном моменте прослеживались некоторые неприятные моменты. И образовывалась путаница. Налог при вступлении в наследство уплачивался всеми. Но в разных размерах.

Все зависело не только от стоимости наследства, но и от степени родства. Чем отдаленней родственник, тем больше он должен был платить. Вот такие интересные правила. На практике очередность действовала крайне редко. Ведь все равно чаще всего наследниками оказывались супруги и дети.

Какая картина получалась? Налог на наследство в России для наследников, как уже было сказано, устанавливался в зависимости от степени родства. В первой очереди всегда находятся супруги, родители и дети. Они платили по 5% от стоимости всего того, что наследуют. Дедушки и бабушки, а также братья и сестры - это наследники второй очереди. Им было положено уплатить 10%. Все остальные имели налог на наследство (по завещанию и не только) в 20% от общей стоимости наследования.

Тем не менее подобные уплаты решили убрать. Практика показала, что далеко не все способны платить такие суммы. И не всегда в наследство соглашаются вступить. Кроме того, стоимость недвижимости (самый распространенный тип наследования) из года в год меняется. Подсчитать точную сумму для наследника становится все труднее и труднее. Поэтому через некоторое время наследство по закону перестало облагаться налогами как таковыми.

Что облагается

Как уже было сказано, далеко не всегда люди полностью освобождаются от уплаты. Налог при вступлении в наследство и сейчас взимается в некоторых случаях. Правда, не слишком часто. Но со всех родственников, которые рассчитывают на собственность умершего.

Как правило, учитываются денежные средства. Или доход иными словами. Все, что получается наследниками за собственника в качестве вознаграждения за создание предметов искусства, произведений, промышленных образцов и научные труды, облагается соответствующими выплатами. Они не слишком высокие. Учтите, что придется дополнительно подавать налоговую декларацию о доходах в конце отчетного периода. Вполне распространенное явление, о котором многие попросту забывают.

По шаблону

Если кто-то получил квартиру в наследство, налог не уплачивается. А вот когда людям после смерти собственника переходит доход от научных, творческих, промышленных трудов, платить придется. Это мы уже выяснили.

Но сколько конкретно? Точную сумму назвать нельзя. Почему? Дело все в том, что для расчетов используется привычная налоговая схема. За полученное наследство придется отдать 13% вашего дохода.

К счастью, подобная практика на деле наблюдается крайне редко. Поэтому, в большинстве случаев, никаких денежных выплат в виде налоговых отчислений не вносится. Тем не менее это не единственный нюанс, который придется учитывать до того, как вы вступили в наследство.

О наследовании по закону

Но для начала немного информации о процессе в принципе. Есть как минимум две формы наследования - по закону и по завещанию. Чтобы не возникало никаких споров, кто и на что имеет право претендовать, нужно знать, в каких случаях возможно применение того или иного варианта.

По закону без завещания в наследование всей собственности вступают все члены семьи в порядке очереди. Как правило, распространение имеет силу на родственников первой очереди.

Кроме того, имущество делится по закону, когда в завещании указана "дележка" только чего-то конкретного. Упоминания о лишении наследства (частично или полностью), отказ в пользу того или иного родственника, отсутствие наследников в тексте завещания, а также их отстранение в качестве претендентов - все это относится сюда же. Поэтому не стоит думать, что только завещание дает право наследования. Вовсе нет.

Главное "направление" наследования по закону - родство. Как уже было сказано, оно учитывается в порядке очереди. Тогда и налоги на наследство (по завещанию и не только) при необходимости будут платить только те, кому достается имущество.

По завещанию

Что же делать, если при жизни человек составил "смету дележки собственности"? Ничего. Согласно современным законам, налог на наследство в России, как и сама собственность, будет распространяться только на тех, о ком написано в завещании. Но действие имеет силу только в отношении описанного в документе имущества. Все остальное, не упомянутое собственником, делится исключительно по закону.

К слову, платить налоги на наследство по завещанию не нужно чаще всего. На такую форму наследования распространяются общие правила. Никаких налогов, если только речь не идет о доходе за ту или иную деятельность умершего. На данный момент именно такая система работает в РФ.

Пошлина

Тем не менее, на этом проблемы с нашим сегодняшним вопросом не заканчиваются. И все это из-за того, что, независимо от обстоятельств, все наследство облагается теми или иными выплатами. Но не налогами. То, о чем идет речь, принято называть государственной пошлиной. Она взимается в обязательном порядке со всех наследников при вступлении в наследование.

Размер ее варьируется. Налог на наследство в России как таковой отсутствует, а вот государственная пошлина - нет. Поэтому многие считают, что за вступление в право наследования и получение имущества от родственника после его смерти все-таки нужно платить налоги. Их нельзя назвать фиксированными. Ограничения некоторые есть, но их не так уж и много. К чему себя готовить?

Расчеты пошлин

Кто-то получил квартиру в наследство? Налог, как уже было сказано, как таковой не уплачивается. Речь идет только о выплате государственной пошлины. Как показывает практика, значение ее куда ниже, чем ранее существовавшие денежные "взносы".

Дело все в том, что огромную роль в данном вопросе играет родство с прошлым собственником. Наследники первой и второй очереди платят 0,3% от суммы наследуемого имущества. Такое правило распространяется на всех. Сумма при этом берется общая. Учтите, некоторые ограничения тут имеются. Зачастую наследство у людей бывает огромным. Но это не значит, что наследникам придется раскошелиться. Максимум государственной пошлины при подобном раскладе составляет 100 000 рублей. И не более того. То есть максимальная государственная пошлина за наследство в России устанавливается в размерах 0,3% от стоимости, но не более 100 тысяч для близкой родни.

Все остальные наследники в обязательном порядке уплачивают 0,6%. При этом налог при получении наследства не может превышать 1 миллиона рублей. Разница по сравнению с близкими родственниками огромна, но на практике до родни третьей очереди имущество чаще всего попросту не доходит, все делится между детьми и супругами. Изредка - между родителями. Учтите это.

При продаже

Последний момент, который нужно запомнить, - это то, что после получения недвижимости в собственность платить налоги за нее придется всем и каждому. Точно такие же, как и за все свое имущество. Особенно это касается квартир.

Если вы продаете недвижимость, полученную по наследству, то с дохода платят 13% от полученной суммы. Полностью от любых налогов освобождаются в данном вопросе ветераны ВОВ, герои Советского Союза и РФ, а также кавалеры (полные) ордена Славы. На практике подобные случаи практически не встречаются. Но знать обо всех существующих ограничениях и особенностях все равно следует. Какой налог на наследство платить и вообще - нужно ли это делать? Теперь вы знаете ответ.

13 признаков, что у вас самый лучший муж Мужья – это воистину великие люди. Как жаль, что хорошие супруги не растут на деревьях. Если ваша вторая половинка делает эти 13 вещей, то вы можете с.

9 знаменитых женщин, которые влюблялись в женщин Проявление интереса не к противоположному полу не является чем-то необычным. Вы вряд ли сможете удивить или потрясти кого-то, если признаетесь в том.

Эти 10 мелочей мужчина всегда замечает в женщине Думаете, ваш мужчина ничего не смыслит в женской психологии? Это не так. От взгляда любящего вас партнера не укроется ни единая мелочь. И вот 10 вещей.

10 очаровательных звездных детей, которые сегодня выглядят совсем иначе Время летит, и однажды маленькие знаменитости становятся взрослыми личностями, которых уже не узнать. Миловидные мальчишки и девчонки превращаются в с.

11 странных признаков, указывающих, что вы хороши в постели Вам тоже хочется верить в то, что вы доставляете своему романтическому партнеру удовольствие в постели? По крайней мере, вы не хотите краснеть и извин.

Наши предки спали не так, как мы. Что мы делаем неправильно? В это трудно поверить, но ученые и многие историки склоняются к мнению, что современный человек спит совсем не так, как его древние предки. Изначально.

Какие налоги платятся при вступлении в наследство по закону

Получить наследство мечтают и хотят многие. Чтобы его получить без проблем, необходимо знать законодательное право в этой сфере или обязательно проконсультироваться с узкопрофильным юристом.

Несоблюдение сроков и правил вступления в наследство, неуплата сборов по нему, разобьют вашу мечту вдребезги, по вине вашей же безграмотности.

Облагается ли налогом наследство?

Неуплата пошлины по наследству, грозит начислением штрафов, лишением наследства и другими серьезными законодательными проблемами. Какие налоги необходимо уплатить при получении желанного наследия, чтобы спать спокойно, далее, в нашей статье.

Имущество, полученное в собственность по завещанию или без него, пошлиной не облагается. Соответственно, у многих возникает вопрос: «Надо ли платить налог с продажи квартиры полученной по наследству?» .

Да, нужно. Все операции, которые проводятся новыми собственниками с имуществом, после вступления в наследие, облагаются налогами.

Нужно ли уплачивать на наследство налог в 2017 году

Наследственное достояние не облагается прямой пошлиной в 2017 году. Этот закон вступил в силу в 2006 году и не пересматривался. Но, он распространяется только на движимое и недвижимое имущество.

Есть ряд видов нематериального наследия, за которое пошлину платить необходимо, а именно 13% облагается, полученный, завещанный доход в виде:

Имущество, полученное по преемству, облагается государственной пошлиной. Пошлина с продажи квартиры, которая находится в собственности наследователя менее трех лет, платится в размере 13% от ее цены.

Налог на наследство близких родственников в 2017 году действуют общие правила, но расчетная ставка минимальная и прописана законом.

Перечень налогов обязательных к уплате при вступлении в наследство

По закону, при вступлении в наследие, нужно платить такие виды налогов - прямой, по ставке 13% на интеллектуальные пожизненные выплаты. Имущество им не облагается.

Государственную пошлину, ставка на которую прописана в законе, а именно:

От уплаты пошлины освобождены льготные категории граждан:

Не подлежит налогообложению также земельный надел, на котором находится наследуемый дом в котором проживали и будут в дальнейшем жить, приемник или такие категории граждан:

доме ранее, несовершеннолетние дети

Какой надо платить налог на наследство по завещанию в России?

По завещанию в России положены такие виды налогов:

Правила начисления госпошлины:

Налог при вступлении в наследство квартиры

При получении в наследие квартиры нужно платить налог, который зависит от родственной близости завещателя и наследников:

Госпошлиной облагается не только целая квартира, но и унаследованная доля. Льгот, скидок в зависимости от размера наследуемой квартиры нет.

Законом прописаны только граничные суммы максимального размера государственной пошлины.

Стоит обратить внимание, что квартира или другая жилая недвижимость, освобождена от уплаты 13% НДФЛ. Но, если наследователи, решат ее продать в течение трех лет, после получения наследия, с продажи, эта пошлина должна быть по закону уплачена.

Если недвижимость, в данном случае, квартира, наследниками продается по прошествии трех лет, с момента получения в собственность, от прямой пошлины в 13%, такая сделка освобождается.

Для расчета суммы пошлины с квартиры, выгоднее всего, брать ее кадастровую стоимость.

На наследство налог уплачивается косвенный или прямой?

Действует прямой сбор – нужно платить 13% НДФЛ, только на интеллектуальную собственность (авторские отчисления, гонорары, премии за изобретения).

На наследие недвижимого и движимого имущества, платится косвенный налоговый сбор, по установленным законодательным ставкам.

Косвенный сбор, платят также государственные нотариальные конторы, по ставкам, установленным законом.

Как рассчитывается размер налога на наследство?

Размер пошлины, устанавливается от суммы имущества, по ставке, прописанной в законе. Если несколько наследников – госпошлину или прямой сбор, каждый платит со своей части. Нотариальная госпошлина также рассчитывается с каждой части завещанного достояния.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):Источники:

, , , ,

02 июня 2025 года

Комментариев пока нет!