справочник юриста

» Где оформить наследство

» Где оформить наследство

Налог при продаже недвижимого имущества полученного в наследство

Налог при продаже недвижимости в 2017 году

В соответствии с Налоговым кодексом РФ (в редакции, действующей в 2017 году) доход при продаже квартиры, дачи, жилого дома, земельного участка, гаража, или любой другой недвижимости облагается налогом.

Статьей 224 Налогового кодекса РФ установлено, что доход от продажи недвижимости облагается по ставке 13 %. Подробнее о ставках НДФЛ можно прочитать в разделе по ссылке.

В каких случаях необходимо платить налог

Законодательством установлен минимальный срок владения недвижимым имуществом (в отношении недвижимости, приобретенной после 01.01.2016). Если срок владения меньше данного срока необходимо уплатить налог.

Справочно. Для недвижимости, приобретенной до 01 января 2016 года, минимальный срок владения составлял три года.

Случаи, при которых минимальный срок владения составляет 3 года

Внесенными в 2016 году изменениями в Налоговый кодекс РФ установлено, что минимальный срок владения объектом недвижимого имущества (по истечение которого налогоплательщик освобождается от уплаты налога) составляет 3 года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником

- право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации

- право собственности на объект недвижимого имущества получено налогоплательщиком - плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

Случаи, при которых минимальный срок владения составляет 5 лет

В остальных случаях минимальный предельный срок владения объектом недвижимого имущества составляет пять лет . если иное не установлено Законом субъекта РФ.

Таким образом, минимальный срок владения недвижимостью, по истечению которого налогоплательщик освобожден от уплаты налога в размере 13 %, составляет 5 лет.

При продаже имущества, находившегося в собственности более 5 лет, налог платить не нужно. В этом случае также не требуется заполнять и сдавать налоговую декларацию.

Важно. При продаже недвижимости при ее владению меньше трех лет (например, в отношении подаренной квартиры) или менее пяти лет (при покупке квартиры после 01.01.2016), продавцу необходимо заполнить и подать декларацию по форме 3-НДФЛ и рассчитать сумму налога самостоятельно.

Напомним, срок сдачи декларации – до 30 апреля года, следующего за годом продажи недвижимости. то есть при продаже недвижимости в 2016 году налоговую декларацию необходимо подать до 30 апреля 2017 года, при продаже недвижимости в 2017 году – до 30 апреля 2018 года.

Расчет налога при продаже недвижимости

Действующим законодательством предоставлено право продавцу воспользоваться либо налоговым вычетом при продаже недвижимости либо рассчитать налог с учетом понесенных затрат на ее приобретение. При подаче декларации налогоплательщик сам может определить, какой из вариантов ему более выгоден.

Налог от продажи недвижимости с учетом налогового вычета

При расчете суммы налога с учетом налогового вычета применяют формулу:

Сумма дохода от продажи определяется в соответствии с договором купли-продажи. При этом если цена продажи недвижимости меньше, чем его кадастровая стоимость на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемый объект (если кадастровая стоимость определена на указанную дату), умноженная на понижающий коэффициент 0,7, то доход от продажи рассчитывается следующим образом (п. 5 ст. 217.1 НК РФ):

С дох = кадастровая стоимость на 1 января x 0,7.

Справочно. Статьей 220 НК РФ установлен размер налогового вычета в размере от 250 тысяч рублей до одного миллиона рублей.

Суммы вычетов при расчете налога

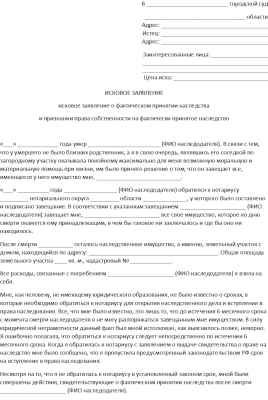

Вопрос: «Квартира продаётся в 2017 году тремя собственниками-наследниками. Возникает ли у них налог с продажи имущества, если свидетельства о наследстве были оформлены в 2015 году, первый наследодатель умер в 2013 году, а второй (супруг) – в 2014-м?»

В Уральскую палату недвижимости наследники обратились с вопросом, как совершить продажу объекта, чтобы, не нарушив закон, «уйти» от необходимости уплаты налога, начисляемого при продаже недвижимого имущества, находящегося в собственности менее трёх лет.

Их вопрос мы решили осветить на страницах газеты ещё и потому, что он задается часто, – сделки с квартирами, полученными в наследство, по словам риэлторов, сейчас стали многочисленными. Увы, пришло время, когда собственники, которые получили от государства или приобрели жильё в 90-х годах, стали уходить из жизни. Квартиры стали наследоваться их детьми, внуками, родственниками и делиться между ними через продажу, меняться на иное жильё или использоваться для улучшения жилищных условий.

Случай, о котором идет речь, заключается в том, что наследники делят имущество родителей – двухкомнатную квартиру, полученную в наследство. Для этого продают его и делят деньги, согласно долям, поровну.

Их мама умерла четыре, а папа – три года назад. После смерти мамы они не вступили в права наследования (не оформили его), сделали это только после смерти отца, тогда они наследовали обе родительские доли.

Им предстоит нотариальная сделка, поскольку, согласно поправкам в закон о государственной регистрации недвижимости, сегодня все сделки с долевой собственностью подлежат обязательному нотариальному удостоверению. Они также знают, что по нашему законодательству при продаже недвижимости, находящейся в собственности менее трёх лет, возникает обязанность уплатить налог с продажи, равный 13 % от полученного дохода за минусом налогового вычета равного 1 млн рублей. И предполагают, что обязанность эта у них возникает, поскольку документы о праве собственности датированы 2015-м годом, с момента которого не прошло трёх лет. В связи с этим наследники планируют продавать объект по трём договорам купли-продажи. Дело в том, что налоговый вычет при продаже квартиры, находящейся в долевой собственности нескольких граждан, предоставляется в зависимости от того, как оформлен договор купли-продажи. Если квартира продаётся по одному договору, то вычет предоставляется в размере миллиона рублей на объект, если сделка оформляется по отдельным договорам на каждую долю, то вычеты в размере этой суммы будут предоставлены на каждую долю. Об этом сказано в разъяснительном письме Минфина РФ № 030407/24506 от 27.06.2013 г.

Наталья Михайлюкова, юрист УПН:

– Действительно, налогообложение при продаже имущества, полученного по наследству, – один из самых частых вопросов наших консультаций. И он неоднократно разъяснялся на мероприятиях в УПН, в том числе представителями налогового органа на семинаре «День недвижимости».

Верно и то, что если с момента, когда вы получили наследство, не прошло трёх лет, вы обязаны уплатить налог с продажи. Кстати, поправки в Налоговый кодекс об увеличении срока владения объектом для начисления налога – с трёх лет до пяти – не затронули наследуемое имущество . по-прежнему срок владения для уплаты налога по ним составляет менее трёх лет. То есть не облагаются налогом при продаже квартиры, приобретённые на рынке более пяти лет назад, и квартиры, полученные по наследству более трёх лет назад.

Главное, что нужно понимать при определении срока владения наследуемым имуществом, – это с какого момента он отсчитывается. Дело в том, что в отличие от обычной сделки купли-продажи им является не день государственной регистрации права собственности, а день смерти наследодателя. И не важно при этом, было или нет оформлено свидетельство о наследстве. Если бесспорно вы являетесь законным наследником, то вы приняли наследство в этот день.

Поэтому граждане-наследники, которые считают, что у них возникает налог от продажи имущества, так как со дня государственной регистрации их доли в праве собственности на квартиру родителей, полученной по наследству, прошло менее трёх лет, ошибаются. Срок владения объектом у них составляет более трёх лет, потому что он отсчитывается с 2013 года, когда они фактически приняли в наследство долю в праве матери. Затем, в 2014 году, когда они фактически приняли в наследство долю умершего отца, согласно нашему законодательству, наследники не получили новый объект в наследство, а увеличили имеющуюся в их собственности долю, доставшуюся ранее после смерти матери.

Для большей убедительности могу сослаться на письмо департамента налоговой и таможенно-тарифной политики Минфина РФ от 28 марта 2013 г. № 03-04-05/5-303 «О получении имущественного налогового вычета по НДФЛ при продаже квартиры».

Департамент поясняет права на получение имущественного вычета наследниками: при определении размера налоговой базы налогоплательщик имеет право на получение имущественного налогового вычета в суммах, полученных им в налоговом периоде от продажи, в частности, квартир, комнат и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трёх лет, но не превышающих в целом 1 млн рублей. В случае смерти гражданина право собственности на принадлежащее ему имущество переходит по наследству к другим лицам в соответствии с завещанием или законом.

«Статьями 1114 и 1152 Гражданского кодекса установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина, независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации. Таким образом, у наследников, вступивших в права наследства, право собственности на наследственное имущество возникает со дня смерти наследодателя, независимо от даты государственной регистрации этих прав», – говорится в письме.

Налоги при продаже, дарении и наследовании

Один из главных вопросов, который волнует людей при покупке, продаже, дарении и наследовании недвижимости – придется ли им платить налог? Сайт "РИА Недвижимость", совместно с юристами решил сделать налоговую памятку для владельцев, продавцов и получателей недвижимости.

1

Когда нужно платить налог при продаже недвижимости?

От налогообложения освобождаются только доходы от продажи имущества, находившегося в собственности налогоплательщика три года и более (п. 17.1 ст. 217 НК РФ). Минимальный предельный срок владения объектом недвижимого имущества составляет три года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

1) право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии с Семейным кодексом Российской Федерации

2) право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации

3) право собственности на объект недвижимого имущества получено налогоплательщиком - плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

В случаях, не указанных выше, минимальный предельный срок владения объектом недвижимого имущества составляет пять лет.

При продаже недвижимости, которая была у физического лица в собственности менее 3 лет, нужно рассчитать и уплатить налог, подав в налоговую инспекции декларацию.

Срок подачи декларации - до 30 апреля года, следующего за годом продажи недвижимости или доли в ней. Декларация сдается в налоговую инспекцию по месту вашего жительства.

2

Если продать квартиру, купленную по ДДУ, до сдачи дома госкомиссии и после – как надо будет платить налоги?

При уступке своих прав по договору участия в долевом строительстве дольщик (продавец) получает доход в виде денежных средств, уплаченных покупателем за переуступку. Налогооблагаемый доход будет возникать у него даже в том случае, если договор участия в долевом строительстве был заключен им более трех лет назад.

Денежные средства, полученные по договору уступки прав требования третьему лицу на участие в долевом строительстве жилого дома, являются доходом от реализации имущественных прав. И поскольку право на строящуюся квартиру по договору участия в долевом строительстве к имуществу не относится, при переуступке такого права п. 17.1 ст. 217 НК РФ не применяется. То есть продавец объекта долевого строительства не освобождается от уплаты налога даже через 5 лет, так как доход, полученный при данной сделке, считается доходом от реализации имущественных права, а не от реализации имущества.

Если продать квартиру после сдачи дома и получения свидетельства о собственности, то придется заплатить налог, который с 1 января 2016 года исчисляется уже по-другому, или ждать 5 лет, чтобы не платить.

Дело в том, что исчисление налогооблагаемой базы по всем сделкам, которые заключались после 1 января 2016 года, изменилось. То есть 13% теперь платят не от стоимости перепродажи, как было раньше и для чего занижали цену в договорах, а с разницы между изначальной ценой покупки и 70% от кадастровой стоимости.

Например, если вы купили квартиру за 4 миллиона рублей, а продаете ее за 4,5 миллиона рублей, то платить 13% вы будете не с 500 тысяч рублей, а с разницы между 4 миллионами рублей и 70% от кадастровой стоимости. Скажем, если кадастровая стоимость равна 7 миллионам, то 70% от нее - это 4,9 миллиона из которых вычитаем 4 миллиона покупной цены. А значит, налогооблагаемая база будет составлять 900 тысяч.

Кстати, на заметку, после подписания акта приемки квартиры заключать договор переуступки нельзя, даже если дом еще не сдан госкомиссии. Это "мертвый" период для сделок.

3

Как можно уменьшить налоговую базу с помощью налоговых вычетов?

В России действует система вычетов, на сумму которых снижается совокупность доходов налогоплательщика, облагаемых НДФЛ по ставке 13%.При продаже жилой недвижимости максимальная сумма вычетов составляет 1 миллион рублей.

То есть налогоплательщик вправе применить имущественный налоговый вычет, а именно, может уменьшить облагаемую налогом сумму дохода от продажи на 1 миллион рублей, уплатив налог только с той части цены квартиры, которая превышает указанный размер вычета.

Приобретая квартиру, гражданин получает право на имущественный вычет, который предоставляется только один раз. Вне зависимости от стоимости квартиры этот вычет не может быть больше 2 миллиона рублей (без учета расходов на оплату процентов по ипотечному кредиту).

4

Нужно ли платить налог, если недвижимость была подарена?

Налог на подаренный объект недвижимости зависит от родственного статуса дарителя.

При дарении недвижимости между близкими родственниками налог уплачивать не нужно. Обратите внимание, что законодательство не устанавливает для одаряемого обязанностей по предоставлению в налоговую каких-либо документов, заявлений, деклараций в данном случае. Вы просто являетесь счастливым обладателем подаренного имущества.

На друзей и третьих лиц такие условия не распространяются (абз. 2 п. 18.1 ст. 217 Налогового кодекса РФ). Со стоимости недвижимого имущества, полученного в дар не от члена семьи, необходимо уплатить НДФЛ в размере 13%. Причем каких-либо льгот или преимуществ при оплате налога в связи с достижением пенсионного возраста, наличием звания Ветеран труда, основанием получения квартиры, для одаряемого не предусмотрено.

В соответствии со статьями 2 и 14 Семейного кодекса РФ к членам семьи относятся супруги, родители и дети (в том числе усыновленные) близкими родственниками являются родственники по прямой восходящей и нисходящей линии (родители и дети, дедушки, бабушки и внуки), полнородные и неполнородные (имеющие общих отца или мать) братья и сестры.

5

Какие нужно платить налоги при продаже или дарении квартиры иностранцу?

Ограничений по приобретению квартиры иностранным гражданином законодательно не содержится. В связи с этим, квартиру можно как продать, так и подарить иностранцу.

Что касается налогообложения, то согласно ст. 217 Налогового кодекса РФ доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и тот, кто получает недвижимость в дар являются членами семьи или близкими родственниками, то есть супругами, родителями и детьми, усыновителями и усыновленными, бабушками, дедушками и внуками, братьями и сестрами.

Если родственной (семейной) связи между тем, кто дарит недвижимость, и тем, кто получает ее нет, то одаряемому придется заплатить налог. Для резидентов России он составит 13% и 30% - для тех, кто таковыми не являются.

При покупке квартиры иностранным гражданином налог им не платится. Налог будет платить собственник продаваемой квартиры. Но гражданин освобождается от налогов если продаваемая недвижимость находилась в его собственности более 3 лет, и приобретена была до 1 января 2016 года. Для других объектов, которые были куплены уже после 1 января 2016 года этот период увеличен до 5 лет.

6

Как вычисляется сумма, облагаемая налогом в случае дарения недвижимости?

Для недвижимости, подаренной не членом семьи, объектом налогообложения выступает:

- рыночная стоимость подаренной квартиры (или аналогичного недвижимого имущества) на момент совершения сделки. С 1 января 2016 года для исчисления налога рыночную стоимость сравнивают с кадастровой: по нормативам разница в стоимости не должна превышать 20%

- стоимость подаренной квартиры или дома, указанная в договоре дарения. Договорная стоимость недвижимости также не должна отличаться от рыночной более чем на 20% в сторону повышения или понижения (ст. 40 НК РФ) - в этом случае она не вызовет сомнений у налоговой и позволит получателю начислить справедливый налог на подарок. С 1 января 2016 года договорную стоимость по аналогии с рыночной тоже сравнивают с кадастровой. Для целей налогообложения договорная стоимость недвижимости не должна составлять от кадастровой менее 70%.

Если в договоре дарения указана цена, при расчете налога ее сравнивают с кадастровой. В случае если цена в договоре дарения меньше 70% от кадастровой, расчет производится от большей суммы - 70% стоимости по кадастру. Если цена в договоре превышает 70% от кадастровой стоимости, то уплата налога рассчитывается от рыночной стоимости объекта недвижимости.

При дарении посторонним лицом части дома или квартиры сумма налогообложения рассчитывается от стоимости даримой доли (рассчитанной от 100% стоимости всего объекта недвижимости).

7

Если не оплатить налог, какие будут последствия?

После регистрации договора дарения и получения свидетельства о праве собственности, например, на квартиру обладатель подаренного объекта недвижимости обязан до 30 апреля следующего года после даты сделки посетить налоговую инспекцию для заполнения и представления налоговой декларации о доходах за прошедший учетный период (ст. 229 НК РФ).

Если декларацию до 30 апреля не подать и своевременно не уплатить налог, по адресу прописки нового владельца придет уведомление от налоговой. Штраф за несвоевременную подачу декларации составит 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки начиная с установленного дня представления декларации (но не более 30% от суммы неуплаченного налога). При этом - не менее 1000 рублей (cт. 119 НК РФ).

После подачи "запоздалой" декларации оплатить просроченный налог необходимо до 15 июля следующего года после сделки дарения. За несоблюдение этого срока налоговый орган наложит штраф в размере 20% от суммы налога. Если налог не оплачен умышленно, штраф будет выше - 40% (ст.122 НК РФ).

8

Если недвижимость наследуется по завещанию или по закону, нужно ли платить налоги?

При получении недвижимого имущества в наследство, налог на доходы физических лиц уплачивать не нужно.

Обязанности налогоплательщика возникают у наследника после оформления права собственности на унаследованное недвижимое имущество. То есть, если вы получили в наследство земельный участок, то став собственником, вы облагаетесь земельным налогом (ст. 389 НК РФ). Если вы получили в наследство квартиру, жилой дом, иное строение или помещение, вы облагаетесь налогом на имущество физических лиц (ст. 401 НК РФ).

При этом следует понимать, что расходы, связанные с непосредственным оформлением прав на унаследованное имущество, к налогообложению физических лиц отношения не имеют. Государственные пошлины, которые подлежат оплате за регистрацию прав и выдачу соответствующих свидетельств, налогом не являются.

Материал подготовлен при помощи юристов компаний "Приоритет", BGP Litigation, Люберецкая коллегия адвокатов, "Падва и Эпштейн", "Базальт", BMS Law Firm, "Миэль-Сеть офисов недвижимости"

Источники:

, ,

25 мая 2025 года

Комментариев пока нет!