справочник юриста

» Как правильно получить наследство

» Как правильно получить наследство

Процент от кадастровой стоимости при вступлении в наследство

Налоги и госпошлина при вступлении в наследство

Наследственное имущество передается наследнику безвозмездно (хотя иногда и с наложением определенных обязанностей), а вот сама процедура вступления в наследство не бесплатна. Ниже Вы узнаете – нужно ли платить налог с наследства, в каком размере, а также какие еще траты Вас могут ожидать при вступлении в наследство.

Налог на наследство: есть или нет?

П.18 ст.217 Налогового Кодекса установил общее правило, по которому налог с наследства не уплачивается. Однако уже в следующем п.18.1 это правило конкретизировано частным случаем – налог все-таки нужно уплатить, если в качестве наследства передаются денежные вознаграждения наследникам авторов:

Размер этого налога составляет 13% от полученной суммы.

Также придется заплатить НДФЛ в размере 13% тем, кто продает наследственное имущество в трехлетний период после смерти наследодателя (обратите внимание, точкой отсчета служит именно день открытия наследства, а не принятия). В этом нет никакого противоречия налоговому законодательству, так как по сути оплата налога совершается не за принятие наследства, а за получение дохода в результате гражданско-правовой сделки.

Госпошлина при оформлении наследства в 2016

Госпошлину еще именуют нотариальным сбором или тарифом, так как она уплачивается непосредственно нотариусу, который ведет наследственное дело и выдает свидетельство о наследстве.

Госпошлину еще именуют нотариальным сбором или тарифом, так как она уплачивается непосредственно нотариусу, который ведет наследственное дело и выдает свидетельство о наследстве.

Точный ее размер Налоговым Кодексом не установлен, так как он рассчитывается индивидуально для каждой конкретной ситуации, исходя из:

Так, для наследников 1-ой и 2-ой очереди (супруги, дети, родители, братья, сестры, дедушки и бабушки) госпошлина при вступлении в наследство установлена в размере 0,3% от стоимости наследства .

Для наследников последующих очередей, а также - не родственников умершего сумма госпошлины составляет 0,6% от стоимости передаваемой по наследству собственности.

При этом размер госпошлины не должен превышать:

Какая стоимость берется для расчета госпошлины

На выбор наследника для расчета суммы госпошлины может браться любая из следующих видов стоимости имущества:

Они не эквиваленты друг другу, а значит от их выбора зависит то, какой придется уплатить за вступление в наследство размер пошлины.

Чтобы лучше разобраться в этом вопросе, предлагаем ознакомиться с таблицей.

Наиболее выгодно использовать инвентаризационную стоимость, однако с 2015 года законодательство было изменено таким образом, что для расчета налогов следует использовать кадастровую стоимость, поскольку она более реально отражает положение дел. Это было вызвано тем, что кадастровая – максимально приближена к рыночной цене, а инвентаризационная – в 10 раз меньше последней. В связи с этим в бюджет «недопоступают» значительные суммы.

В положения Налогового Кодекса о наследовании пока что не были внесены соответствующие изменения, а потому нотариусы еще продолжают принимать справки из БТИ и рассчитывать нотариальный тариф, исходя из инвентаризационной стоимости. Но к 2020 планируется полностью отказаться от такого оценочного показателя как инвентаризационная стоимость, так что подобная практика скоро завершится.

Пример №1 . Соколову Г.С. как наследнику первой очереди досталась в наследство квартира, и он хочет получить соответствующее свидетельство. По приходу к нотариусу, он узнал, что необходимо провести ее оценку независимыми оценщиками, получив в придачу от «сердобольного» нотариуса визитку с телефонами фирмы, оказывающей подобные услуги. Не став вникать в тонкости, Соколов Г.С. именно к ним и обратился. В результате он получил на руки заключение о рыночной стоимости квартиры, которая была оценена в 2 млн 270 тыс рублей. Уже по дороге в нотариальную контору он встретил своего друга юриста, который рассказал, что рыночная стоимость – наиболее невыгодная для расчета госпошлины, а лучше, если получится, взять справку в БТИ с указанием инвентаризационной стоимости. Ничего незаконного как нотариус, так и оценщик, не сделали: первый получал самую большую сумму госпошлины, а последние – «живую» прибыль в виде клиентов нотариуса. Взять справку удалось и по ней стоимость квартиру составила 820 тыс рублей. К нотариусу Соколов пришел с двумя документами и рассчитав, что в первом случае ему придется заплатить 0,3% х 2 270 000 р = 6810 р, а во втором – 0,3% х 820 000 р = 2460 р. разумеется выбрал инвентаризационную стоимость для определения суммы пошлины.

Нотариус не имеет права «намекать», давать рекомендации или открыто принуждать Вас к выбору того или иного вида стоимости. Его выбор – исключительное право наследника.

Влияет ли на размер пошлины способ наследования

Пошлина при вступлении в наследство по завещанию такая же, как и для наследников по закону. Способ наследования не влияет на ее размер. Играют роль только родственные связи (даже если есть завещание) и оценочная стоимость собственности.

К слову, также не играет никакой роли для определения размера, какой имущественный объект Вы наследуете. Квартиры, машины, земельные участки, ценные бумаги облагаются пошлиной в размере 0,3% или 0,6% (в зависимости от родства) от их оцененной стоимости.

Особенности оплаты пошлины несколькими наследниками

Особенность 1. Государственная пошлина оплачивается в полном размере каждым из наследников, если их несколько, но только если речь не идет о доле в наследстве.

Пример №2 . Колесов Г.В. завещал все свое имущество нескольким людям: машину – дочери Колесовой В. квартиру – сыну Колесову Д. дачу – соседу по дачному участку Гриценко Л. Каждый из наследников должен будет уплатить нотариальный сбор в полном размере. А вот если бы, к примеру, он оставил дочери и машину, и половину квартиры, тогда бы сын становился наследником ½ доли квартиры и уплачивал бы ½ часть госпошлины за принятие в наследство квартиры.

Особенность 2. При вступлении в права на долю наследства, госпошлина нотариусу оплачивается наследником соответственно своей доле. Для этого ему надо предоставить нотариусу документ, в котором будет содержаться оценка стоимости именно наследуемой доли.

Пример №3 . У Вяткиной А. умер отец. Завещания он не оставил, а потому принадлежавшую ему квартиру она будет наследовать по закону. У нее есть родной брат Вяткин В. который имеет такие же права на эту квартиру, как и она. Других наследников у умершего, кроме дочери и сына, не было, а потому наследство будет делиться между братом и сестрой в равных долях - 1/2. Таким же образом между ними будет делиться и госпошлина при оформлении наследства. Кадастровая стоимость всей квартиры – 750 000 рублей. Значит, стоимость ½ доли квартиры – 375 000 р. Тогда вступление в наследство по закону каждому из наследников обойдется в 0,3% х 375 000 р = 1125 р.

Какие категории граждан не платят госпошлину

Не вносят эту сумму нотариусу следующие лица:

- герои СССР

- участники и инвалиды ВОВ

- кавалеры Ордена Славы

- герои РФ.

- кто проживал с умершим на момент смерти в доме, квартире, на земельном участке, которые наследуются

- наследники тех, кто погиб исполняя служебные или общественные обязанности, или скончался в течение одного года с момента получения ранения, заболевания, травмы

- те, кому в наследство переходят:

- вклады в банке

- счета физлиц

- страховые суммы

- зарплаты

- оплаты авторского труда и вознаграждения

- пенсии.

- недееспособные

- несовершеннолетние.

Чтобы доказать свою причастность к одной из этих групп, нужно подтвердить свои слова официальным документом.

Пример №4 . Сорокина А.В. завещала, чтобы после ее смерти квартира перешла в собственность ее подруги – Долговой С.А. Оценочная стоимость по кадастру этой квартиры составляет 1 млн 234 тыс рублей. Долгова С.А. должна выплатить в качестве пошлины 0,6% х 1 234 000 р = 7404 р. Но также возможен вариант, чтобы она вообще ничего не платила, так как в последние 4 года проживала вместе с Сорокиной, помогая ей с хозяйством. В квартире она не зарегистрирована, а значит документального подтверждения сожительства у нее нет. Однако она может обратиться за помощью к свидетелям (например, соседям), чтобы те подтвердили у нотариуса факт совместного проживания подруг. Если в их показаниях не будет противоречий, нотариус может взять их во внимание, тогда Долгова С.А. будет освобождена от госпошлины.

Для кого и в каком размере установлены льготы

Инвалиды I и II группы платят 50% от установленного тарифа. Эта льгота касается всех наследников, не зависимо от:

Очень часто задают вопросы на счет того, действуют ли какие-то льготы для пенсионеров. Если пенсионер не относится ни к одной из вышеперечисленных категорий, значит госпошлина за свидетельство о праве на наследство должна быть им уплачена в полном объеме.

Какими могут быть судебные траты

Если спора относительно наследства нет – свидетельство о его получении выдает нотариус. Ему же оплачивается госпошлина.

Но если спор возник – помочь его разрешить и признать за Вами право на наследство – может только суд. За его «услуги» тоже придется заплатить путем оплаты госпошлины.

Пошлина в суд при вступлении в наследство не зависит от степени родства и рассчитывается только исходя из стоимости собственности на день открытия наследства следующим образом.

Стоимость наследства в рублях

Если Вам еще и нужно восстановить пропущенный срок для принятия наследства, то дополнительно придется заплатить 200 р.

Какие расходы кроме госпошлин несут наследники

Кроме уплаты фиксированной в законе госпошлины, наследникам также придется рассчитаться с нотариусом за предоставление им технической и правовой помощи. Каждый нотариус устанавливает ее самостоятельно, поэтому лучше поинтересоваться заранее о цене на услуги.

Но некоторые тарифы все же регламентированы законодательством. Так, за выдачу свидетельства о праве на долю в совместном имуществе супругов нужно заплатить 200 р. сли один из них умер, за удостоверение заявления о выдаче свидетельства на наследство – 100 р. А вот за помощь в составление самого заявление нотариус сам назовет Вам цену – она устанавливается на его усмотрение.

Также по Вашему желанию нотариус может сам сделать запрос, к примеру, о выдаче выписке с указанием кадастровой стоимости жилья.

Вам это обойдется в среднем от 200 до 500 р, зато время и нервы будут сэкономлены.

Если дополнительно Вы желаете, чтобы были предприняты меры по охране наследуемого имущества, придется заплатить дополнительно 600 р.

Если у Вас есть вопросы по теме статьи, пожалуйста, не стесняйтесь задавать их в комментариях. Мы обязательно ответим на все ваши вопросы в течение нескольких дней. Однако, внимательно прочитайте все вопросы-ответы к статье, если на подобный вопрос есть подробный ответ, то ваш вопрос опубликован не будет.

Здравствуйте, с какой оценки(кадастр или БТИ)платится госпошлина в суд. Оформляется право собственности на дом, наследодатель умер в марте 2013 года, наследство принял, но документы не оформлял. Возможны-ли какие-либо санкции со стороны налоговой за неоформленную недвижимость Спасибо.

Если Вы подаете иск о признании ПРАВА, то это неимущественный спор, а значит применять какую бы то ни было стоимость при расчете госпошлины не нужно. Ее размер в таком случае стандартный и составляет 200 р.

Но если Вам все же интересно, какую стоимость – кадастровую или инвентаризацонную – применять при расчете госпошлины на иск имущественного характера, то нужно учитывать срок возникновения спора:

- если после 01.01.2016 – только кадастровую

- если до 01.01.2016 – то на усмотрение истца – кадастровую, инвентаризационную или рыночную.

Никаких санкций налоговая применить к Вам не может, так закон не предусматривает императивных сроков оформления документов на недвижимость, полученную по наследству. Это объясняется тем, что наследник сам заинтересован в скорейшем проведении этой процедуры, поскольку без документов он не сможет совершить никаких операций с недвижимостью.

Здравствуйте! Подскажите, пожалуйста, как рассчитать гос пошлину на наследство квартиры. Ситуация следующая:

Квартира была в собственности мужа и жены в равных долях (они были собственниками по половине квартиры).

Муж умирает, жена вступает в наследство. Как считается гос пошлина в этом случае? Заранее благодарю за ответ

Здравствуйте, Кира! Госпошлина рассчитывается следующим образом: 0,3% (коэффициент для наследников 1-ой очереди) * стоимость ½ наследуемой доли квартиры.

Для расчета берется кадастровая стоимость квартиры, если она еще не определена в вашем регионе, то инвентаризационную или рыночную - какие документы вы предоставите нотариусу, с такой стоимости и будет расчет.

Андрей, спасибо за ответ! Можно уточнить ещё такой нюанс - жене необходимо заплатить только за 1/2 собственности мужа, либо ещё прибавляется 1/2 от ее доли собственности, так так теоретически умерший муж имел право на эту часть собственности жены? Можно на примере - если квартира стоит 20 млн рублей, какую стоимость гос пошлины необходимо оплатить жене за наследство? Заранее благодарю за ответ!

Госпошлина при вступлении в наследство в 2017 году

Согласно законодательству РФ о налогах и сборах при вступлении в право на наследство необходимо оплатить государственную пошлину (ГП). Плательщиками являются как граждане, так и организации, которые совершают юридически важные действия (оформление договора купли-продажи, дарения, вступление в наследство).

Размер госпошлины на наследство в 2017 году

Механизм уплаты госпошлины на движимое и недвижимое имущество и ее размер регулируются федеральным законом № 146 от 31.07.1998г. «Налоговый кодекс Российской Федерации» (далее – НК РФ), согласно которому сумма к уплате рассчитывается индивидуально, поскольку она напрямую зависит от степени родства с умершим и оценочной стоимости имущества. Ставка госпошлины пересматривается ежегодно.

При первом обращении к нотариусу преемник оплачивает так называемый нотариальный платеж за оформление первичной документации, вскрытие завещания. Согласно НК РФ, у всех нотариусов должна быть единая стоимость услуг.

На 2017 год статьей 333.24. НК РФ установлен следующий размер пошлины за совершение нотариальных действий:

Переход имущества к новому владельцу после смерти наследодателя осуществляется на основании свидетельства о наследственном праве. Именно оно является основным правоустанавливающим документом для регистрации права собственности. Однако, налоговый кодекс не делает различий между вступлением в наследство по закону (в случае смерти наследодателя) и по завещанию.

Ставка госпошлины за оформление и выдачу свидетельства о праве на наследство в 2017 году в обоих случаях составит:

- Для наследников первой очереди (дети, муж/жена, родители) – 0,3% от оценочной стоимости имущества, максимум 100 тыс. рублей.

- Для наследников второй очереди (родные и сводные братья/сестры, бабушки и дедушки) – 0,6% от оценочной стоимости имущества, максимум 1 млн. рублей.

Преемник сам имеет право решать, от какой оценочной суммы отталкиваться при расчете госпошлины. Для этих целей используется не только рыночная стоимость имущества, которая обычно несколько завышена, но и сумма, указанная в инвентаризационных или кадастровых документах.

При наличии нескольких документов с указанием стоимости имущества в расчет принимается наименьшая из них (ст. 333.25 НК РФ).

Особенности оплаты государственной пошлины при вступлении в наследство

Статьей 333.25 закреплены некоторые частные случаи, связанные с оплатой ГП, а именно:

- Если нотариус работает «на выезде», т.е. за пределами нотариальной конторы, размер ГП увеличивается в 1,5 раза.

- Если по закону на имущество претендует несколько наследников, то каждый из них должен оплатить свою долю государственной пошлины в размере, установленном законодательно.

Как не платить госпошлину

Платить ГП должны не все. Согласно действующему налоговому законодательству существуют льготные категории граждан, которые полностью или частично освобождены от уплаты госпошлины при вступлении в наследство, а именно (ст. 333.35 НК РФ):

Льгота на уплату пошлины предоставляется только при наличии соответствующего удостоверения, подтверждающего принадлежность наследника к той или иной категории.

Не платить госпошлину при вступлении в наследство имеют право (ст.333.38 НК РФ):

- Лица, проживавшие с наследодателем на одной территории (на одном участке, доме, квартире, комнате) до и после его смерти.

- Наследники жертв политических репрессий или лиц погибших при выполнении служебных обязанностей.

- Несовершеннолетние лица.

- Граждане, признанные недееспособными.

Согласно ст. 333.38 НК РФ и письма Минфина № 03-05-06-03/87 от 28.07.2010г. при переходе права собственности на банковские депозиты госпошлина не оплачивается.

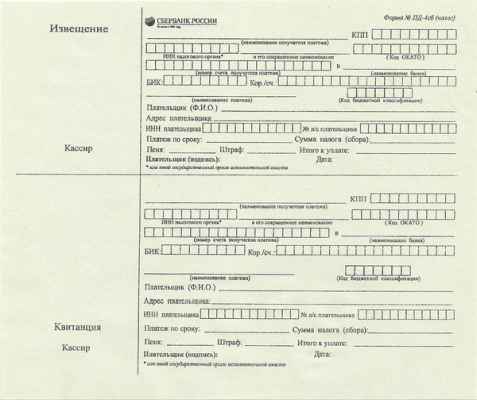

Порядок оплаты ГП

Функция налогового агента возложена на нотариуса, поскольку согласно п. 1 ст. 333.18 НК РФ налог оплачивается до момента совершения любых нотариальных действий. Оплатить госпошлину при вступлении в наследство можно как в наличной, так и в безналичной форме. При оплате через кассу банка оформляется форма № ПД-4сб (налог). Реквизиты выдает нотариус.

Квитанция-подтверждения оплаты предъявляется нотариусу вместе с остальным пакетом документов на вступление в наследство.

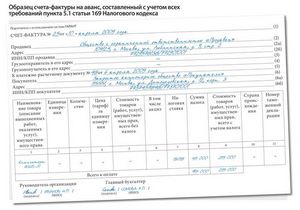

Образец платежки об уплате госпошлины при вступлении в наследство

Срок оплаты

Срок оплаты госпошлины закреплен законодательно и составляет 6 месяцев со дня открытия наследства. Если срок был упущен по уважительным причинам, то можно обратиться в суд по месту проживания или регистрации с заявлением о его восстановлении.

Юрист рекомендует

Каждая статья на нашем портале составлена с учетом базовых случаев. Несмотря на кажущуюся простоту процедуры существуют индивидуальные особенностей и уловки, которые требуют юридической консультации. Так есть нюансы оплаты государственной пошлины при переходе права наследования на автомобиль, банковские вклады, сделанные до 1991 года и в других частных случаях. Некоторые наши клиенты также столкнулись с «подводными камнями» при расчете госпошлины за переход имущества по завещанию. К тому же, сложно учитывать постоянные изменения в действующем законодательстве РФ.

Чтобы все сделать верно и сэкономить свое время и деньги, воспользуйтесь бесплатной консультацией юристов нашего сайта.

Поэтому для решения именно Вашего вопроса обратитесь к нашим БЕСПЛАТНЫМ консультантам:

Задайте вопрос эксперту-юристу БЕСПЛАТНО!

Опишите вашу проблему и получите консультацию.

Мы подготовим ответ в течение 15 минут!

Здравствуйте, Павел После смерти папы осталась комната в коммунальной квартире. Документы у нотариуса все оформлены. Осталось получить только свидетельство о праве на наследство. В процессе оформления нотариус запросил кадастровую стоимость комнаты. Ее оценили почти в 4.7 млн. рублей. С этой стоимости нотариус хочет получить 0,3%. Законно ли это? Знаю, раньше недвижимость оценивалась в БТИ. И второй вопрос. Комната была приватизирована лет 5 назад. При вступлении в наследство, могу ли я ее продать сразу без уплаты налога в 13 %? Или мне надо ждать 3 года? Заранее большое спасибо

max7x7x7 08 Апр 2014

max7x7x7 08 Апр 2014Доброго времени суток.

PS Инвентаризационная стоимость, как правило, расчитываться по объектам недвижимости - зданиям, сооружениям и т.д. кадастровая - по земельным участкам. И та, и другая рассчитывается на основании методик массовой оценки, то есть согласно установленных коэффициентов и применяется для исчисления налогов и пр. платежей.

Рад был Вам помочь, удачи.

Юрист Максим Игоревич, г. Санкт - Петербург ( представительство в судах СПБ, телефон в лику, по запросу)

ПРАВОЗАЩИТА 14 Апр 2014

ПРАВОЗАЩИТА 14 Апр 2014Я когда вопрос читал, обратил внимание вот на что:

После смерти папы осталась комната в коммунальной квартире.

В процессе оформления нотариус запросил кадастровую стоимость комнаты . Ее оценили почти в 4.7 млн. рублей.

Здравствуйте, Павел Конечно, комнату, кадастровый паспорт мне дали ведь только не неё И, конечно же, очень много Я ее не оценивала, но, думаю, что рыночная стоимость будет ниже. хотя комната находится в центре Москвы, около Нового Арбата. Так действительно нотариус прав, что запросил именно кадастровую стоимость, а не другую?

ПРАВОЗАЩИТА 13 Май 2014

ПРАВОЗАЩИТА 13 Май 2014Смотрим по этому вопросу первоисточник - закон:

Ст.333.25 НК РФ

Часть 1

5) При исчислении размера государственной пошлины за выдачу свидетельств о праве на наследство принимается стоимость наследуемого имущества, определенная в соответствии с подпунктами 7 - 10 настоящего пункта.

Ст.333.25 НК РФ

Часть 1

8) стоимость недвижимого имущества, за исключением земельных участков, может определяться оценщиками . юридическими лицами, которые вправе заключить договор на проведение оценки согласно законодательству Российской Федерации об оценочной деятельности, или организациями (органами) по учету объектов недвижимого имущества по месту его нахождения

Таким образом, стоимость надо принимать не кадастровую, а оценочную, сделанную у любого оценщика.

Сколько стоит оформление наследства и из чего складывается сумма

Если Вы становитесь наследником, что означает, после принятия наследства, Вы стаете собственником имущества (движимого и недвижимого), денежных средств (если имеются) и акций. Унаследовать можно двумя способами - по закону (если нет завещания), либо по составленному наследодателем завещанию.

Если Вы становитесь наследником, что означает, после принятия наследства, Вы стаете собственником имущества (движимого и недвижимого), денежных средств (если имеются) и акций. Унаследовать можно двумя способами - по закону (если нет завещания), либо по составленному наследодателем завещанию.

Наследникам необходимо заранее подготовиться к финансовым затратам при вступлении в наследство после смерти наследодателя. Проблемы, связанные с нотариальным оформлением, всегда несут затраты времени и финансов. Чтобы не переплачивать нотариальные услуги, не терять времени, наследники должны ознакомиться с законами и заранее знать сколько стоит вступить в наследство. Расходы на оформление получаемого в РФ наследства сразу предполагают налог, зависящий от степени родства:

Налог с унаследованного имущества отменён с 1 января 2006 г. Ныне наследник оплачивает «нотариальный тариф» по условиям НК - Налогового Кодекса. Практически, это оплата за выдачу свидетельства о праве на наследство.

Для наследников I очереди исчисляется размер его в 0,3% от кадастровой (имущественной или рыночной) стоимости (но не более 100 тыс. рублей), для дальних - 0,6% (не более 1 млн.) стоимости .

Давайте детально узнаем сколько стоит оформление наследства? Оформляющие его иногда недоумевают, откуда берется сумма, озвучиваемая нотариусом перед выдачей свидетельства. Часто сумма значительная.

Как складывается сумма, оплату которой требует нотариус: стоимость оформления наследства

До 2006 г. в законодательстве был «налог на наследство». В данное время отменен и заменен нотариальным тарифом. Сумма расходов из 2-х составляющих:

До 2006 г. в законодательстве был «налог на наследство». В данное время отменен и заменен нотариальным тарифом. Сумма расходов из 2-х составляющих:

Зачастую сколько стоит оформить наследство зависит от того, к какому нотариусу Вы обращаетесь, - к государственному или с частной практикой . У последнего, естественно, услуги дороже.

За оформление оплачивается пошлина. Как рассчитывается госпошлина, у кого имеются льготы?

Кто освобожден от уплаты пошлины

Оплачивают 50 от пошлины инвалиды I и II групп НК ст 333. 38, п. 2. И после смерти наследодателя наследники должны проживать в том доме квартире, где жил покойный.

Пошлина за свидетельство составит 0,3% от наследуемого имущества . Госструктуры и все фонды оплачивают пошлину по ставке 0,6% от стоимости имущества (ст. 333.24, п. 1, п/п 22).

Не важен способ получения имущества - по имеющемуся завещанию или без (т.е. по закону). Его вид также не имеет значения - закрытое или открытое.

Где наследники оплачивают госпошлину?

В соответствии с требованиями НК РФ госпошлина уплачивается сразу до обращения к нотариусу . Иными словами, до похода в нотариальную контору по вопросам наследства. Известную сумму госпошлины (по степени родства) наследники оплачивают в учреждениях банка. Чаще в Сбербанке, потому что в коммерческих такие услуги банка, как дополнительная квитанция, увеличит Ваши расходы.

В соответствии с требованиями НК РФ госпошлина уплачивается сразу до обращения к нотариусу . Иными словами, до похода в нотариальную контору по вопросам наследства. Известную сумму госпошлины (по степени родства) наследники оплачивают в учреждениях банка. Чаще в Сбербанке, потому что в коммерческих такие услуги банка, как дополнительная квитанция, увеличит Ваши расходы.

Принятие в наследство квартиры, дома (согласно НК (ст. 217, п. 18) налогом не облагается . как иные доходы с физических лиц. Каждый наследник, по кодексу, оплачивает пошлину лично. Ее размер рассчитывается по фиксированной стоимости, точка отсчета - день смерти наследодателя.

Так сколько стоит оформить наследство?

Оценка стоимости имущества при оформлении наследства

Естественно, хочется по максимуму любому наследнику снизить стоимость имущества. Следствие - меньшая оплата госпошлины. В реальности заканчивается процесс регламентированной оценкой стоимости.

Естественно, хочется по максимуму любому наследнику снизить стоимость имущества. Следствие - меньшая оплата госпошлины. В реальности заканчивается процесс регламентированной оценкой стоимости.

Стоимость наследства определяют, согласно НК:

При оценке эксперта разрешается использование инвентаризационной стоимости имущества (по БТИ), как стартовой, для расчёта госпошлины.

Второй вариант вытекает из ст. 43-44 Закона О гос. кадастре недвижимости.

Рассчитывать стоимость в БТИ (инвентаризационную) - это право не действительно с 2014 г. Нотариус в праве потребовать документы о кадастровой оценке имущества. Третий - альтернативный вариант - заключение от независимого эксперта.

СОВЕТ: для его подготовки нужно выделить больше времени и денег. Так, цена экспертных услуг начинается от 5 тыс. руб. . а реально оценка московской квартиры или дома выйдет несколько сотен тысяч руб. К этому способу оценки обращаются наследники, если завышенная кадастровая стоимость.

Оплата услуг нотариуса технического характера

Взимание оплаты за УПТХ предусмотрено статьей 23 из Основ законодательства о нотариате: источником финансирования деятельности нотариуса являются денежные средства, полученные им. за оказание услуг. не противоречащие законодательству РФ.

Взимание оплаты за УПТХ предусмотрено статьей 23 из Основ законодательства о нотариате: источником финансирования деятельности нотариуса являются денежные средства, полученные им. за оказание услуг. не противоречащие законодательству РФ.

Действующим законодательством на 2017 год фиксированная оплата за УПТХ не регламентирована . В некоторых регионах принимаются и действуют локальные акты, рекомендующие нотариусам руководствоваться тарифами, принятыми на календарный год.

На практике многие нотариусы сотрудничают с фирмами и ИП, осуществляющими услуги по изготовлению документов. Квитанцию за их техническую работу выдает индивидуальный предприниматель, либо фирма.

Нотариус только начисляет государственную пошлину. В итоге, последний освобождает от технической работы себя, + зарабатывает деньги от деятельности фирм, которые на договорной основе с ним сотрудничают.

Самое интересное - деятельность нотариуса не относится к предпринимательской. Многие юристы считают объединение подобных коммерческих и некоммерческих интересов незаконным. На деле осуществление технической деятельности превращается в коммерческую.

Стоимость услуг нотариальной конторы в одном и том же регионе может быть разной . ведет к конкуренции и к коммерческим отношениям, в итоге.

Профессиональный кодекс нотариусов РФ от 2001 г. в п. 7.3 раздела III: нотариус. не должен допускать передачи функций по. изготовлению оригиналов, по размножению документов иным лицам, кроме сотрудников нотариальной конторы. А на практике не все соблюдают кодекс, носящий рекомендательный характер.

Вопрос размера оплаты за УПТХ не урегулирован до сих пор! Утвержденные тарифы действуют в некоторых регионах РФ. Поэтому стоимость свидетельств отличается.

СОВЕТ: у нотариуса заранее поинтересуйтесь в каком размере и каким документом предусмотрена оплата УПТХ. Дополнительно сделайте соответствующий запрос в нотариальную палату Вашего субъекта.

Нужно быть готовым, что оплата услуг нотариуса будет выше тарифного размера стоимости . т.к. нотариусы выставляют счет клиенту за услуги, не являющиеся нотариальными. Будьте бдительными! Изучайте перечень предлагаемых нотариальных действий в Вашей ситуации.

Надо учитывать стоимость вступления в наследство после смерти наследодателя. Она будет ниже, если наследники обратятся в нотариальную контору до истечения отведенных законом 6 месяцев.

Так сколько стоит оформление наследства?

- Нотариус потребует оценку наследства для начисления нотариального тарифа.

- По выбору наследника (-ов) - плательщика тарифа представляется один документ, выданный на имущество органом или экспертом на основании одной из нижеперечисленной:

- инвентаризационной,

- кадастровой,

- рыночной,

- номинальной стоимости.

- Пошлина уплачивается всеми физическими лицами, получающими наследство.

- Цена имущества фиксируется на день открытия наследства.

- Не во власти российских нотариусов менять тарифы на нотариальные действия, закрепленные законом.

- Вступление в наследство через суд выполнять только с юристом-профессионалом.

Вступление в наследство после смерти наследодателя можно провести быстро, если знать практические советы и использовать их на практике. Вы будете удовлетворены результатом.

Стоимость наследования

Стоимость вступления в наследство может состоять из нескольких статей расходов:

№1. Расходы при оформлении наследства у нотариуса.

В этом случае наследнику необходимо оплатить стоимость услуг нотариуса, которые состоят из государственной пошлины и технической работы по подготовке документов.

Размеры государственной пошлины для совершения нотариальных действий, связанных с наследством, установлены статьей 333.24 Налогового кодекса РФ.

За выдачу свидетельства о праве на наследство по закону и по завещанию размер государственной пошлины составляет:

Стоимость услуг по подготовке документов лучше уточните заранее, так как у каждого нотариуса она своя и ничем не регулируется.

Как подтвердить стоимость наследуемого имущества

Для исчисления размера госпошлины нотариус должен определить стоимость имущества (для чего он запросит соответствующий документ).

Наследник для этого по своему усмотрению может использовать:

Стоимость наследуемого имущества должна быть определена на дату открытия наследства.

Нотариусы не вправе определять вид стоимости имущества (способ оценки) в целях исчисления государственной пошлины и требовать от наследника представления документа, подтверждающего данный вид стоимости имущества (способ оценки).

В случае представления нескольких документов с указанием различной стоимости имущества при исчислении размера государственной пошлины принимается наименьшая из указанных стоимостей имущества.

п.5 ч.1 ст. 333.25 Налогового кодекса РФ

Какие имеются льготы при вступлении в наследство

К категории лиц, которые освобождены от уплаты государственной пошлины при оформлении наследства относятся:

№2 Расходы при вступлении в наследство через суд

Во-первых, это государственная пошлина при обращении в суд (обязательно). Если не имеется льгот, то без ее оплаты исковое заявление не будет принято к рассмотрению. Во-вторых, расходы на ведение дела юристом по наследству (необязательно).

Размер госпошлины зависит от того, с каким требованием обратились и в каком порядке. Например, если Вы обращаетесь в суд с заявлением об установлении факта принятия наследства либо с заявлением об отказе в совершении нотариального действия, то размер государственной пошлины составит 300 рублей, поскольку такие заявления рассматриваются в порядке особого производства.

Аналогичный размер государственной пошлины составит и при подаче иска о признании завещания недействительным.

А вот если Вы обращаетесь с иском о разделе наследуемого имущества, размер государственной пошлины для подачи такого иска будет зависеть от его цены (п.1 ч. 1 ст. 333.19 Налогового кодекса РФ), а именно:

№3 Расходы на юриста или адвоката по вопросам наследства.

Необходимость привлечения юриста по наследству и объем работы каждым наследником определяется самостоятельно. Кто-то готов изучить законодательство и ходить по судам, другой наймет юриста только для представление интересов в суде.

Исходя из практики однозначно можем сказать, что эффективнее, удобнее, а в итоге выгоднее сразу воспользоваться консультацией юриста по наследству. После этого уже проще оценить ситуацию и принять решение.

Так как практически нет двух одинаковых наследственных дел, стоимость услуг в каждом случае определяется индивидуально, исходя из поставленных задач.

Источники:

, , , ,

06 апреля 2025 года

Комментариев пока нет!